- ทำไมปี 2023 จึงยังคงเป็นปีที่ยากลำบากสำหรับการลงทุนในตลาดหุ้นไทย? - December 25, 2023

- 5 ข้อผิดพลาดที่พบบ่อยๆในการวิเคราะห์ผลการลงทุน - September 13, 2020

- พิสูจน์ความอันตรายของการเก็งกำไรระยะสั้นด้วยทฤษฎี Risk of Ruin - July 19, 2020

คิดว่าทุกคนที่เคยเรียนการวิเคราะห์หุ้นด้วย Technical Analysis คงเคยได้ยืนคำว่า Divergence กันทุกคนนะครับไม่ว่าจะทั้ง Bullish หรือ Bearish Divergence โดยวันนี้เราจะมาดับเครื่องชนทดสอบอีกหนึ่งในองค์ความรู้ของการดูกราฟเทคนิคที่ได้รับความเชื่อถือสูงที่สุดกันครับ!!

Divergence คืออะไร? แบบไหนถึงเรียกว่า Divergence?

ก่อนอื่นต้องขอท้าวความสั้นๆสำหรับนิยามของคำว่า “Divergence” ก่อนนะครับโดย Divergence นั้นเป็นปรากฏการณ์ที่เกิดขึ้นเมื่อค่าที่วัดได้จากเครื่องมือทางเทคนิค (Technical Indicator) นั้นเกิดความไม่สอดคล้องกับการเคลื่อนไหวของราคาหุ้นอย่างชัดเจนซึ่ง Indicator ที่เราจะใช้วัด Momentum ของราคานั้นมีมากมายหลายตัว แต่วันนี้เราจะมาพูดถึงตัวที่นิยมใช้กันอย่างแพร่หลายที่สุดซึ่งก็คือ MACD และ RSI กันครับ โดยรายละเอียดและส่วนประกอบของ MACD นั้นเราได้พูดถึงไปแล้วในบทความที่แล้ว (MACD ดีจริงหรือ?) ส่วนค่า RSI นั้นสามารถคำนวณได้ตามสูตรดังนี้ :

RSI = 100 – [100 / ( 1 + (Average of Upward Price Change / Average of Downward Price Change ) ) ]

หมายเหตุ 1 : สูตรนี้คือค่าสำหรับ 1 period ซึ่งเมื่อต้องการทำการคำนวณที่ default period (14) คือการใช้ Exponential Moving Average มาทำการ Smooth ค่า RSI ของทั้ง 14 period

แต่อย่างไรก็ตามสัญญาณที่ถือว่าทรงพลังที่สุดรูปแบบหนึ่งของเครื่องมือ RSI ตามที่ Wilder ได้กล่าวไว้คือการเกิด “Divergence” นั่นเอง โดยเขาเชื่อว่าจุดที่เกิด Bearish Divergence ซึ่งเป็นจุดที่ราคาทำจุดสูงสุดใหม่แต่ RSI นั้นไม่ทำจุดสูงสุดใหม่ แปลว่าตลาดนั้นใกล้ที่จะเกิดการเปลี่ยนแนวโน้มจากขาขึ้นเป็นขาลง และกลับกันเขาเชื่อว่าจุดที่เกิด Buliish Divergence ซึ่งเป็นจุดที่ราคาทำจุดต่ำสุดใหม่แต่ RSI ไม่ทำจุดต่ำสุดใหม่หมายความว่าตลาดนั้นใกล้จะเปลี่ยนแนวโน้มจากขาลงเป็นขาขึ้นนั่นเองโดย RSI นั้นเป็นเครื่องมือวิเคราะห์ปัจจัยเทคนิคยอดนิยมที่คิดค้นโดยคุณ J. Welles Wilder ซึ่งทำการตีพิมพ์ครั้งแรกในหนังสือ New Concepts in Technical Trading Systems ในปี 1978 โดยมีหน้าที่เป็นเครื่องมือที่ใช้วัด Momentum ของราคา (Momentum Oscillator) โดยค่าของ RSI จะอยู่ระหว่าง 0 – 100 โดยมีการกำหนดให้ระดับ RSI ที่ 70 หรือ 80 เป็นจุดที่เรียกว่า “Overbrought” หรือ “เขตซื้อมากเกิน” และระดับ RSI ที่ 30 หรือ 20 เป็นจุดที่เรียกว่า “Oversold” หรือ “เขตขายมากเกิน” นั่นเอง

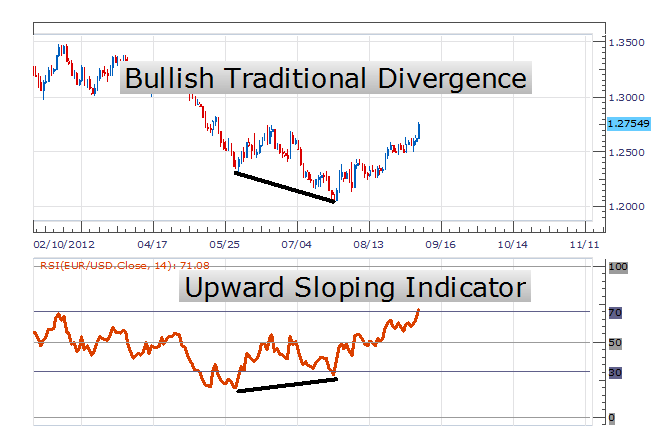

โดยถ้าให้อธิบายโดยหลักการทางวิทยาศาสตร์คือการที่ราคาหุ้นมีการปรับตัวลงต่ำกว่าจุดต่ำสุด(หรือสูงสุด) เดิมแต่ “แรงเฉื่อย” ( Momentum) ในทิศทางที่ผลักดันราคานั้นมีการลดลงไม่ได้เพิ่มขึ้นตามราคาของสินทรัพย์ที่มีการทำจุดทำจุดต่ำสุด (หรือสูงสุด) ใหม่ไปด้วยซึ่งหมายความว่ามีความเป็นไปได้ที่แนวโน้มของราคาจะไม่สามารถไปต่อในทิศทางเดิมได้อย่างยั่งยืน โดยตั้งแต่นั้นเป็นต้นมาองค์ความรู้เกี่ยวกับปรากฏการณ์ “Divergence” ของศาสตร์แห่งการวิเคราะห์หุ้นด้วยปัจจัยเทคนิคก็มีการถ่ายทอดต่อๆกันทั้งในประเทศไทยและต่างประเทศ ซึ่งปัจจุบัน Trader ทั่วโลกต่างก็มองหาสัญญาณนี้ในสินทรัพย์การเงินทุกแบบ (Assets Class) เพื่อที่จะหาโอกาสทำกำไรโดยเราสามารถดูตัวอย่างของ “Divergence” ได้ตามรูปนี้ครับ

ภาพที่ 1 : ตัวอย่างของ RSI Bullish Divergence

โดยในบทวิจัยนี้เราจะทำการทดสอบประสิทธิภาพของหลักการ “Divergence” ซึ่งเราจะกำหนดให้ระบบลงทุนทำการเข้าซื้อหุ้นด้วย Bullish Divergence และขายหุ้นออกด้วย Bearish Divergence โดยเราจะแบ่งการทดสอบออก “Divergence” จากตัวชี้วัดสองตัวนั่นก็คือ RSI และ MACD ตามลำดับ (ใช้ค่า Parameter ดั้งเดิมตามหลักสากล)

1. ระบบการลงทุน RSI Divergence

ระบบลงทุนด้วย RSI Divergence มีจุดเข้าซื้อและจุดขายดังนี้:

- จุดเข้าซื้อ (Entry): RSI Bullish Divergence

- จะเข้าซื้อเมื่อราคาปิดของหุ้นนั้นทำจุดต่ำสุดใหม่และ Indicator RSI นั้นไม่ได้ทำจุดต่ำสุดใหม่ด้วย โดยวันแรกที่เกิดสัญญาณซื้อคือวันที่ RSI นั้นมีสัญญาณยืนยัน (Confirmation) ว่าค่า Indicator อยู่สูงกว่าจุดต่ำสุดของรอบการลงปัจจุบัน (ผ่านจุด Trough มาแล้ว) และจุดต่ำสุดปัจจุบันอยู่สูงขึ้นเมื่อเทียบกับจุดต่ำสุดก่อนหน้านี้

- จุดขาย (Exit): RSI Bearish Divergence

- จะขายออกเมื่อราคาปิดของหุ้นนั้นทำจุดสูงสุดใหม่และ Indicator RSI นั้นไม่ได้ทำจุดสูงสุดใหม่ด้วย โดยวันแรกที่เกิดสัญญาณขายคือวันที่ RSI นั้นมีสัญญาณยืนยัน (Confirmation) ว่าค่า Indicator อยู่ต่ำกว่าจุดสูงสุดของรอบการขึ้นปัจจุบัน (ผ่านจุด Peak มาแล้ว) และจุดสูงสุดปัจจุบันอยู่ต่ำลงเมื่อเทียบกับจุดสูงสุดก่อนหน้านี้

- นอกจากนี้ เราจะทำการทดสอบเพิ่มเติมโดยทดลองเพิ่มการตัดขาดทุน 5% จากราคาซื้อเข้าไป เพื่อทำการจำลองรูปแบบกลยุทธ์ที่นิยมเข้าไป “ช้อน” หุ้นเมื่อเกิด Bullish Divergence และรีบขายทิ้งตัดขาดทุนเมื่อราคาร่วงลงต่อ

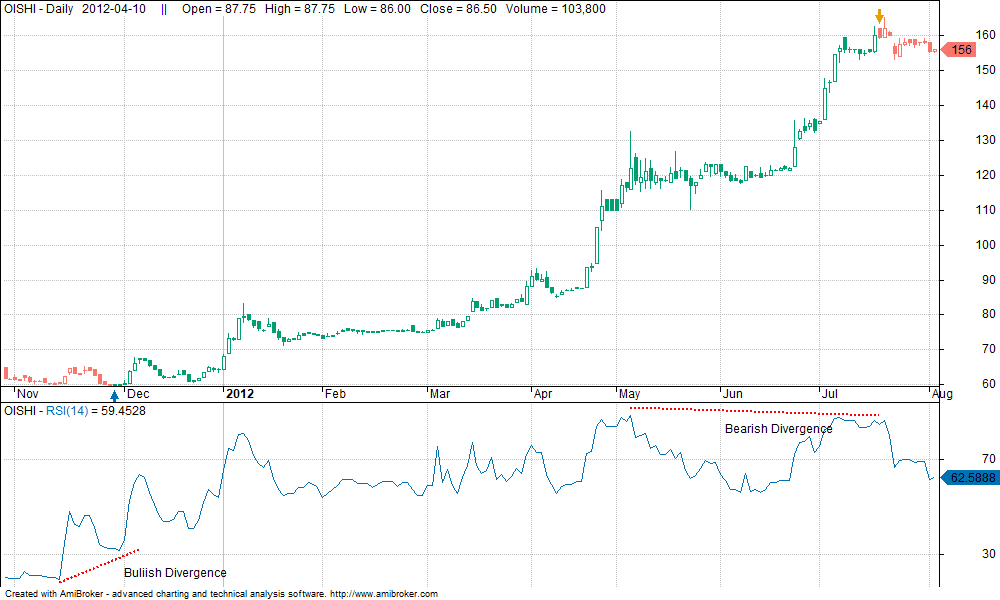

ภาพที่ 2 : ตัวอย่างสัญญาณการซื้อขายของระบบ RSI Divergence

ภาพที่ 2 : ตัวอย่างสัญญาณการซื้อขายของระบบ RSI Divergence

2. ระบบการลงทุน MACD Divergence

ระบบลงทุนด้วย MACD Divergence มีจุดเข้าซื้อและจุดขายดังนี้:

- จุดเข้าซื้อ (Entry): MACD Bullish Divergence

- จะเข้าซื้อเมื่อราคาปิดของหุ้นนั้นทำจุดต่ำสุดใหม่และ Indicator MACD นั้นไม่ได้ทำจุดต่ำสุดใหม่ด้วย โดยวันแรกที่เกิดสัญญาณซื้อคือวันที่ MACD นั้นมีสัญญาณยืนยัน (Confirmation) ว่าค่า Indicator อยู่สูงกว่าจุดต่ำสุดของรอบการลงปัจจุบัน (ผ่านจุด Trough มาแล้ว) และจุดต่ำสุดปัจจุบันอยู่สูงขึ้นเมื่อเทียบกับจุดต่ำสุดก่อนหน้านี้

- จุดขาย (Exit): MACD Bearish Divergence

- จะขายออกเมื่อราคาปิดของหุ้นนั้นทำจุดสูงสุดใหม่และ Indicator MACD นั้นไม่ได้ทำจุดสูงสุดใหม่ด้วย โดยวันแรกที่เกิดสัญญาณขายคือวันที่ MACD นั้นมีสัญญาณยืนยัน (Confirmation) ว่าค่า Indicator อยู่ต่ำกว่าจุดสูงสุดของรอบการขึ้นปัจจุบัน (ผ่านจุด Peak มาแล้ว) และจุดสูงสุดปัจจุบันอยู่ต่ำลงเมื่อเทียบกับจุดสูงสุดก่อนหน้านี้

- นอกจากนี้ เราจะทำการทดสอบเพิ่มเติมโดยทดลองเพิ่มการตัดขาดทุน 5% จากราคาซื้อเข้าไปเพื่อทำการจำลองรูปแบบกลยุทธ์ที่นิยมเข้าไป “ช้อน” หุ้นเมื่อเกิด Bullish Divergence และรีบขายทิ้งตัดขาดทุนเมื่อราคาร่วงลงต่อ

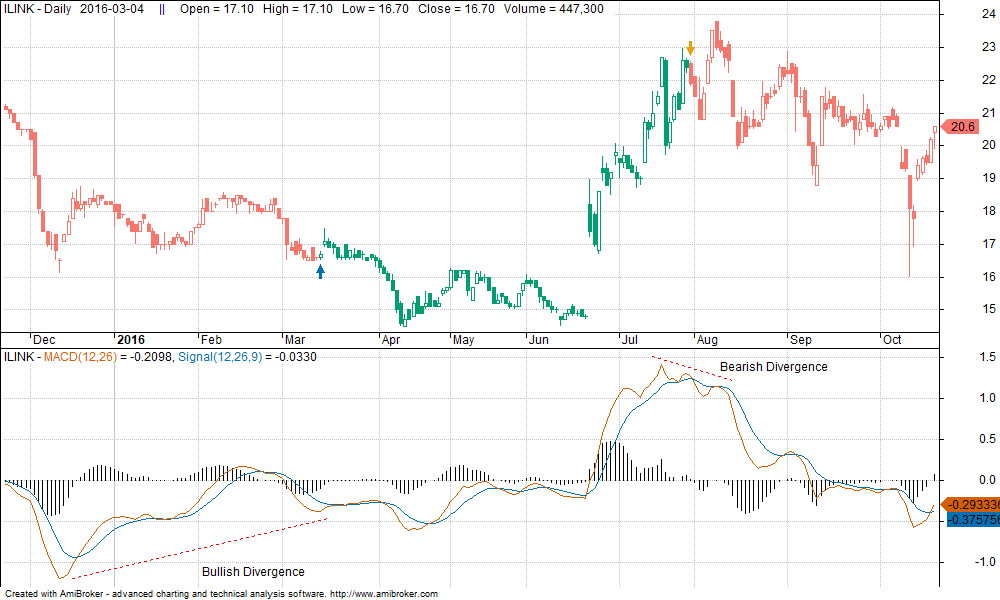

ภาพที่ 3 : ตัวอย่างสัญญาณจากระบบ MACD Divergence

ภาพที่ 3 : ตัวอย่างสัญญาณจากระบบ MACD Divergence

โดยเราจะกำหนดเงื่อนไขอื่นๆในการทดสอบระบบ RSI Divergence และ MACD Divergence ด้วยเงื่อนไขเหมือนๆกันตามตารางด้านล่างครับ

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Universe |

|

| Filters |

|

Indicator |

|

| Position Size |

|

| Risk Management |

|

| Order Management |

|

ตารางที่ 1 : เงื่อนไขโดยทั่วไปในการทดสอบระบบการลงทุน RSI และ MACD Divergence

ผลการทดสอบระบบการลงทุน RSI Divergence

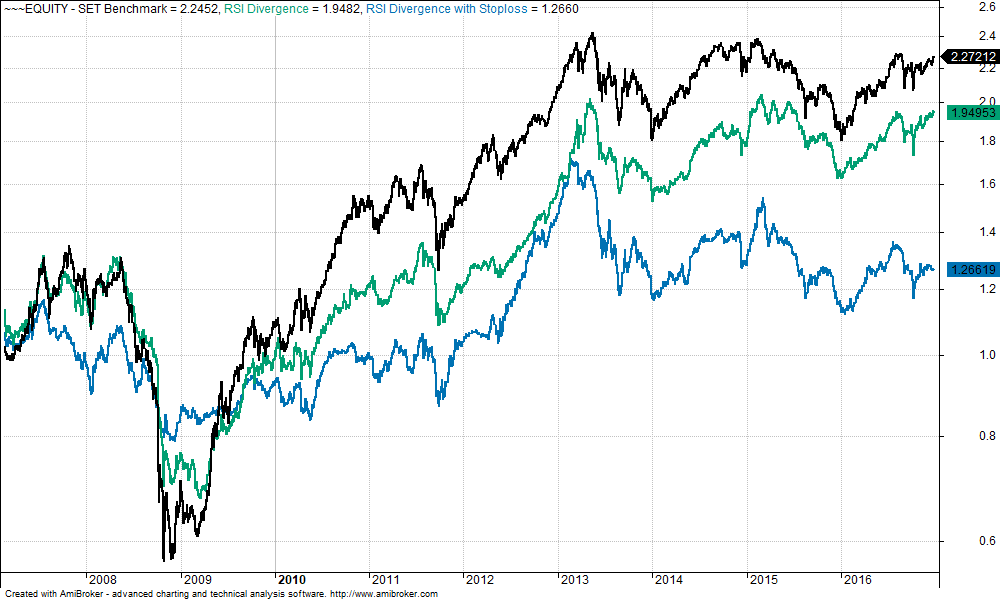

ภาพที่ 4 : เปรียบเทียบมูลค่า Portfolio ของกลยุทธ์ RSI Divergence (เส้นสีเขียว), RSI Divergence with 5% Stoploss (เส้นสีฟ้า) และ SET Benchmark (เส้นสีดำ)

ภาพที่ 4 : เปรียบเทียบมูลค่า Portfolio ของกลยุทธ์ RSI Divergence (เส้นสีเขียว), RSI Divergence with 5% Stoploss (เส้นสีฟ้า) และ SET Benchmark (เส้นสีดำ)

| Portfolio Metrics | RSIDiv | RSIDivStop 5% | SET |

| Net Profit | 94.95% | 26.62% | 134.04% |

| CAGR | 6.91% | 2.39% | 9.17% |

| MaxDD | -48.49% | -34.47% | -58.02% |

| Longest DD (Month) | 48.45 | 60.65 | 44.15 |

| CAR/MDD | 0.14 | 0.07 | 0.15 |

| Trade Metrics | RSIDiv | RSIDivStop 5% | SET |

| No. of All Trade | 266 | 1003 | – |

| Avg. Bar Held | 351.49 | 42.83 | – |

| % Win | 60.90% | 18.64% | – |

| Avg. Profit/Loss % | 13.84% | 0.88% | – |

| Max Consecutive Loss | 6 | 96 | – |

ตารางที่ 2 : ผลทดสอบของพอร์ทโฟลิโอและค่าสถิติการซื้อขายที่สำคัญของระบบการลงทุน RSI Divergence

จากผลลัพธ์ของการทดสอบย้อนหลังระบบลงทุนด้วยกลยุทธ์ RSI Divergence ตั้งแต่วันที่ 31/12/20016 – 31/12/2016 นั้นจะเห็นได้ว่ากลยุทธ์นี้ไม่สามารถชนะผลตอบแทนของตลาดได้ทั้งในกรณีที่มีการใส่ Stoploss หรือไม่ก็ตาม โดยค่าสถิติที่น่าสนใจจากผลทดสอบคือ

- ระบบ RSIDiv (แบบไม่มี Stoploss) มี Winrate ที่สูงถึง 60.90% และมี Max Consecutive Loss เพียงแค่ 6 ครั้ง (คิดเป็น 2% ของการซื้อขาย 266 ครั้ง) ซึ่งทำให้ในระยะสั้นดูเหมือนเป็นภาพลวงตาว่ากลยุทธ์สามารถใช้งานได้ดี

- RSI Divergence ทั้ง 2 กลยุทธ์มีค่า Max.Drawdown ที่ต่ำกว่า SET Index

- แต่จะเห็นได้ว่าทั้ง 2 กลยุทธ์มีช่วง Longest Drawdown ที่มากกว่า SET ทั้งคู่ซึ่งหมายความว่ากลยุทธ์ RSI Divergence ไม่สามารถทำผลตอบแทนไล่ตาม SET ขึ้นมาได้ในช่วงที่ตลาดปรับตัวขึ้นได้ทัน (กลับมา Breakeven ช้ากว่าตลาด)

- ระบบ RSIDivStop 5% มีค่า Max.Drawdown ที่ลดลงจาก -48.49% เหลือ -34.47% ซึ่งเป็นผลมาจากการตัดขาดทุนก่อนจะเกิดการขาดทุนหนักๆขึ้นกับหุ้นในพอร์ทโฟลิโอ

- อย่างไรก็ตาม การเพิ่มเติม Stoploss 5% เข้าไปในระบบทำให้เห็นว่ากลยุทธ์ที่นิยมเข้าไปซื้อเมื่อเกิด Bullish Divergence แล้วทำการตัดขาดทุนเมื่อราคาปรับตัวลงกว่าจุดซื้อ 5% นั้นทำให้ผลตอบแทนของ Portfolio แย่ลง, จำนวนการซื้อขายเพิ่มขึ้นถึง 3.7 เท่าตัว, Win % ลดลงเหลือ 18.64% และมี Max Consecutive Loss ถึง 96 ครั้ง! ดังนั้นการใช้ Stoploss ที่ 5% กับกลยุทธ์ RSIDiv จึงกลับกลายเป็นการเพิ่ม False Signal ด้วยการตัดขาดทุนที่เร็วเกินไปและทำลายระบบลงโดยสิ้นเชิง

ผลการทดสอบระบบการลงทุน MACD Divergence

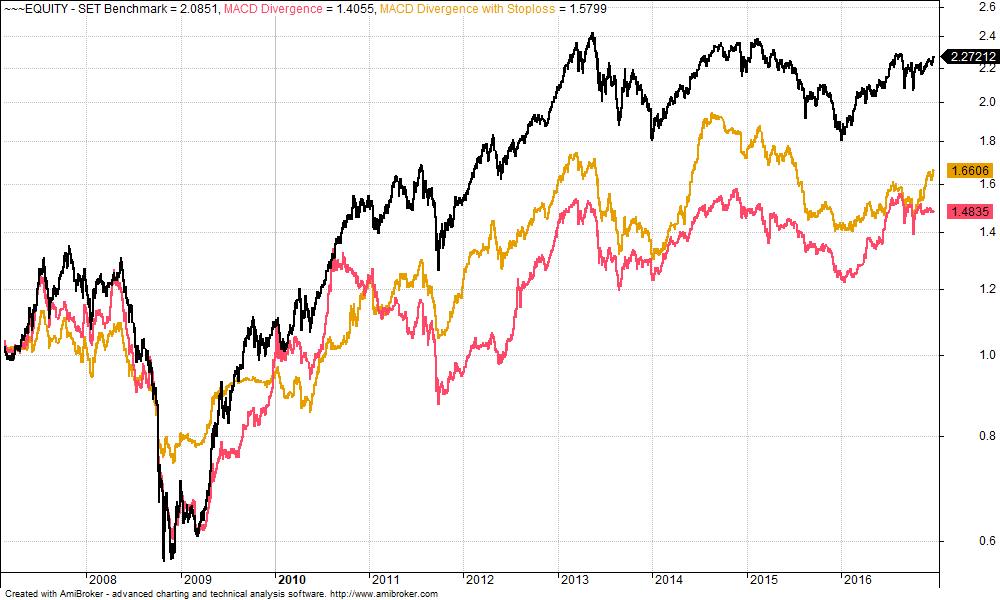

ภาพที่ 5 : เปรียบเทียบมูลค่า Portfolio ของกลยุทธ์ MACD Divergence (เส้นสีชมพู), MACD Divergence With 5% Stoploss (เส้นสีเหลือง) และ SET Benchmark (เส้นสีดำ)

ภาพที่ 5 : เปรียบเทียบมูลค่า Portfolio ของกลยุทธ์ MACD Divergence (เส้นสีชมพู), MACD Divergence With 5% Stoploss (เส้นสีเหลือง) และ SET Benchmark (เส้นสีดำ)

| Portfolio Metrics | MACDDiv | MACDDivStop 5% | SET |

| Net Profit | 48.35% | 66.06% | 134.04% |

| CAGR | 4.02% | 5.20% | 9.17% |

| MaxDD | -52.18% | -34.23% | -58.02% |

| Longest DD (Month) | 48.45 | 60.65 | 44.15 |

| CAR/MDD | 0.08 | 0.15 | 0.15 |

| Trade Metrics | MACDDiv | MACDDivStop 5% | SET |

| Net Profit | 48.35% | 66.06% | 134.04% |

| Avg. Bar Held | 376.93 | 48.69 | – |

| % Win | 54.72% | 20.21% | – |

| Avg. Profit/Loss % | 8.27% | 1.90% | – |

| Max Consecutive Loss | 9 | 71 | – |

ตารางที่ 3 : ผลทดสอบของพอร์ทโฟลิโอและค่าสถิติการซื้อขายที่สำคัญของระบบการลงทุน RSI Divergence

จากผลลัพธ์ของการทดสอบย้อนหลังระบบลงทุนด้วยกลยุทธ์ MACD Divergence ตั้งแต่วันที่ 31/12/20016 – 31/12/2016 นั้นจะเห็นได้ว่ากลยุทธ์นี้ก็ไม่สามารถชนะผลตอบแทนของตลาดเช่นกันได้ทั้งในกรณีที่มีการใส่ Stoploss หรือไม่ก็ตาม โดยค่าสถิติที่น่าสนใจจากผลทดสอบคือ

- ระบบ MACDDiv (แบบไม่มี Stoploss) มี Winrate ที่ 54.72% และมี Max Consecutive Loss 9 ครั้ง (คิดเป็น 3.5% ของการซื้อขาย 254ครั้ง) แต่เมื่อนำไปเปรียบเทียบกับค่าสถิติอื่นๆจากกลยุทธ์ RSI Divergence จะเห็นได้ว่า RSI Divergence ว่ามีประสิทธิภาพในการสร้างผลตอบแทนสูงกว่า

- MACD Divergence ทั้ง 2 กลยุทธ์มีค่า Max.Drawdown ที่ต่ำกว่า SET Index เช่นเดียวกับการทดสอบ RSI Divergence

- จะเห็นได้ว่ากลยุทธ์ MACD Divergence ก็มีช่วง Longest Drawdown ที่มากกว่า SET ทั้งคู่ ซึ่งคล้ายกับระบบ RSI Divergence เช่นกันซึ่งหมายความว่ากลยุทธ์ MACD Divergence ไม่สามารถทำผลตอบแทนไล่ตาม SET ขึ้นมาได้เช่นกันในช่วงที่ตลาดปรับตัวขึ้น

- ระบบ MACDDivStop 5% มีค่า Max.Drawdown ที่ลดลงจาก -52.18% เหลือ -34.23% ซึ่งเป็นผลมาจากการตัดขาดทุนก่อนจะเกิดการขาดทุนหนักๆขึ้นกับหุ้นในพอร์ทโฟลิโอ

- สิ่งที่น่าสนใจเพิ่มเติมก็คือ กลยุทธ์ที่นิยมเข้าไปซื้อเมื่อเกิด MACD Bullish Divergence แล้วทำการตัดขาดทุนเมื่อราคาปรับตัวลงกว่าจุดซื้อ 5% นั้นทำให้ผลตอบแทนของ Portfolio ดีขึ้นเล็กน้อยซึ่งแตกต่างกับระบบ RSI Divergence with 5% Stoploss อย่างไรก็ตาม มันไม่ได้ช่วยให้ผลตอบแทนโดยเฉลี่ยทบต้นแตกต่างจากการไม่ใช้ Stoploss สักเท่าไหร่นัก และผลตอบแทนก็ยังคงแพ้ SET Index อยู่เช่นเดิม เราจึงไม่สามารถที่จะสรุปได้ว่าการใช้ Stoploss มีผลอย่างมีนัยยะสำคัญกับระบบ MACD Divergence

สรุปผลการทดลองการซื้อขายตามสัญญาณ MACD และ RSI Divergence

มาถึงตรงนี้คิดว่าหลายๆคนคงรู้สึกหน่วงๆอึ้งๆเว้งว้างกันอีกครั้งหนึ่ง เพราะว่าหนึ่งในแก่นองค์ความรู้สากลของการวิเคราะห์ด้วยปัจจัยเทคนิค (Technical Analysis) นั้นให้ผลลัพธ์ที่ “ไม่น่าประทับใจ” เหมือนที่เราเชื่อกันสักเท่าไหร่นัก โดยประเด็นต่างๆที่เราได้ค้นพบในการวิจัยและทดสอบย้อนหลังสามารถสรุปได้ดังนี้

- ผลการทดสอบระยะยาวทำให้เราสามารถสรุปได้ว่ากลยุทธ์ RSI / MACD Divergence นั้นไม่เหมาะที่จะนำไปเป็นสัญญาณซื้อ/ขายแบบ Trading System ในตลาดหุ้นไทย

- กลยุทธ์การเข้าซื้อดัก Bullish Divergence โดยเพิ่มเติม Stoploss เข้าไปไม่ได้สร้างผลตอบแทนที่ดีขึ้นอย่างมีนัยยะ แต่กลับเพิ่มจำนวนการซื้อขายมากขึ้นและทำให้เราเสียเงินไปกับค่า Commission มากขึ้น

- เมื่อเราได้ทำ Entry Power Test เพื่อทดสอบพลังของจุดซื้อโดยตัดตัวแปร Exit ออกไป แล้วใช้การขายออกตามช่วงเวลาตั้งแต่ 10-100 วัน ไม่มีการทดสอบใดเลยที่ให้ผลตอบแทนทบต้นหรือ CAGR เป็นบวก ซึ่งแสดงให้เห็นถึงประสิทธิภาพของจุดเข้าซื้อด้วย Divergence ที่ย่ำแย่เอามากๆ

- นอกจากนี้ ถ้าดูจากรูปทรงของกราฟ Equity Curve ของ Portfolio ของทุกกลยุทธ์จะเห็นได้ว่า ถึงแม้มันจะมี Max.Drawdown ที่ต่ำกว่า SET Index แต่การเติบโตของมันก็แทบจะล้อไปกับการเคลื่อนไหวของ SET Index อยู่ตลอดเวลา นั่นแปลว่าสัญญาณ Divergence ไม่ได้ช่วยให้เราเข้าซื้อแถวๆจุดต่ำสุดได้อย่างที่คิด แต่มันมักที่จะพาเราเข้าไปรับมีดก่อนที่แนวโน้มจะวิ่งกลับขึ้นมาจริงๆ (ถ้าสัญญาณแม่นหาจุดต่ำสุด Equity จะ Flat ในช่วงที่ตลาดวิ่งลงและเริ่มขยับไปในจังหวะเดียวกับ SET Index เมื่อตลาดโดยรวมเริ่มกลับตัว) ดังนั้น เราจึงอาจพอสรุปได้ว่าการวิเคราะห์สัญญาณ Divergence จาก MACD และ RSI นั้นอาจเป็นได้เพียงแค่ “คำเตือน” ที่ดูเอาสนุกพอหอมปากหอมคอได้เท่านั้น แต่ไม่สามารถที่จะใช้เป็นสัญญาณในการบ่งชี้การกลับตัวที่แม่นยำเพียงพอที่จะทำให้เราสามารถเอาชนะตลาดได้ในระยะยาว

นี่จึงเป็นอีกครั้งหนึ่งที่เราได้พบกับความจริงที่ว่า ถึงแม้ Divergence จะเป็นวิธีการวิเคราะห์หุ้นทางเทคนิคที่ดูเหนือชั้นแม่นยำสักแค่ไหน แต่ก็ใช่ว่ามันจะเป็นสิ่งที่มีประสิทธิภาพในการลงทุนจริงๆ ดังนั้นการทดสอบองค์ความรู้ทุกอย่างก่อนนำไปปรับใช้ในการลงทุนจึงเป็นเรื่องที่สำคัญเป็นอย่างยิ่ง เพราะมันจะช่วยให้คุณลงทุนได้ตามหลักฐานข้อเท็จจริง มิใช่เพียงแค่ความเชื่ออย่างที่เราคุ้นเคยกันครับ