เชื่อว่าไม่มีนักลงทุนคนไหนคงไม่รู้จัก Peter Lynch อย่างไรก็ตาม มีนักลงทุนไทยเป็นจำนวนมากที่ยังมีความเข้าใจเกี่ยวกับผลตอบแทนและสไตล์การลงทุนของ Lynch กันแบบผิดๆอยู่ วันนี้เราจึงอยากทำให้หลายๆคนได้เห็นถึงข้อเท็จจริงเกี่ยวกับ Performance ของ Peter Lynch ที่แท้จริงกันครับ!

ประวัติโดยสังเขปของ Peter Lynch

หนทางของ Peter Lynch ไม่ได้โรยด้วยกลีบกุหลาบ แต่เขาเริ่มต้นจากการเป็นนักศึกษาฝึกงานที่ Fidelity เนื่องจากมีโอกาสได้เป็นแคดดี้ให้กับประธานบริษัท Fidelity ในขณะนั้น ซึ่งก็คือ D. George Sullivan ในปี 1966 ก่อนที่จะไปรับการเกณฑ์ทหารและกลับมาเป็นนักวิเคราะห์ต่ออีกครั้งหนึ่งในปี 1969 หลังจากนั้นเขาได้ก้าวขึ้นเป็นหัวหน้าฝ่ายวิจัยในปี 1974-1977 ก่อนที่จะได้กลายเป็นผู้จัดการกองทุน Fidelity จริงๆในเวลาต่อมา

โดยนับตั้งแต่ปี 1977-1990 โดยในระหว่างที่ Lynch บริหารงานในฐานะผู้จัดการกองทุนนั้น เขาได้สร้างผลตอบแทนเฉลี่ยทบต้น หรือ CAGR ที่สูงถึงราว 29% ต่อปีเลยทีเดียว และนี่ก็คือผลงานที่ทำให้ Lynch ได้กลายเป็น Rock Star ของ Wallstreet และกลายเป็นตำนานของแวดวงการลงทุนจนถึงทุกวันนี้

อย่างไรก็ตาม ด้วยความที่ Lynch นั้นโด่งดังมาจนใครๆก็ต่างนำเอาชื่อของเขามาพูดถึง มันจึงมีข้อมูลหลายอย่างที่เกินความเป็นจริงหรือขาดตกบกพร่องไปบ้าง และนี่ก็คือสิ่งที่คุณอาจ “เข้าใจผิด” หรือยังไม่ทราบเกี่ยวกับ Performance ผลตอบแทนของเขาครับ

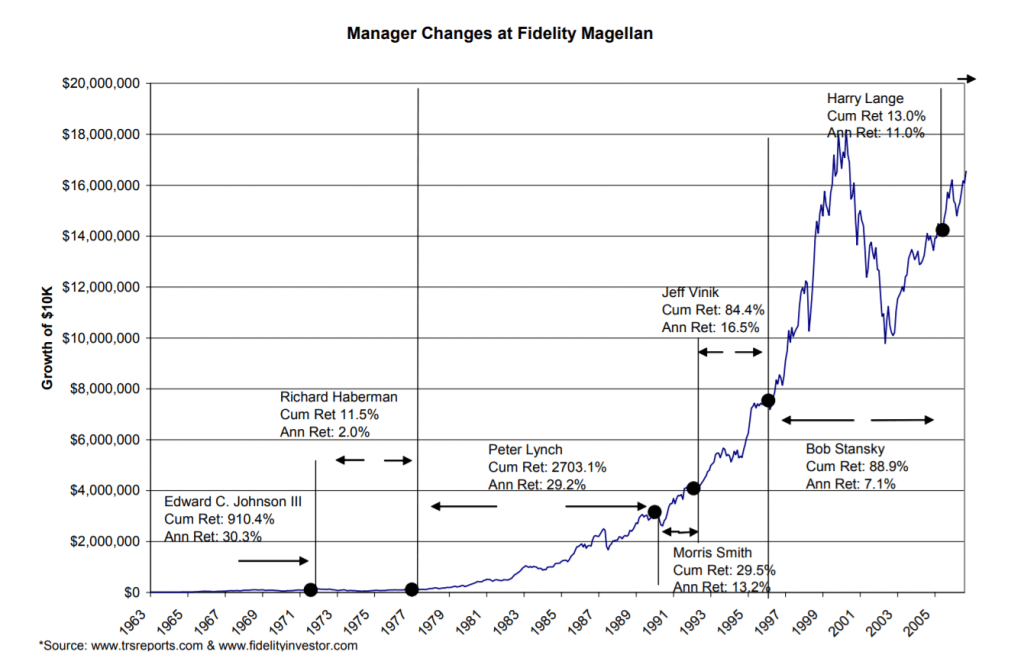

1. Peter Lynch อาจจะสุดยอด แต่ยังไม่ยอดที่สุดของกองทุน Fidelity Magellan Fund

เป็นที่รู้กันดีว่า Peter Lynch ถือได้ว่าเป็นสุดยอดผู้จัดการกองทุนของ Fidelity (และของยุคสมัย) อย่างไรก็ตาม น้อยคนนักที่จะรู้ว่าแท้จริงแล้วถึงแม้ว่า Lynch จะสร้างผลตอบแทนทบต้นได้สูงถึง 29% แต่เขาก็ไม่ใช่ผู้จัดการกองทุนที่สร้างผลตอบแทนได้สูงที่สุดของ Fidelity แต่กลับเป็น Edward Crosby “Ned” Johnson ที่ 3 ซึ่งก็คือลูกของ Ned Johnson ที่ 2 นั่นเอง โดย Ned ได้สร้างผลตอบแทนได้สูงราว 30.3% ตั้งแต่ปี 1963 ถึง 1972 โดยที่ปัจจุบัน Ned พึ่งจะรีไทร์ตัวเองจากการเป็น Chairman และ CEO ของ Fidelity โดยปล่อยให้ลูกสาวของเขาเข้ารับช่วงต่อไปสดๆร้อนๆในปี 2016 ที่ผ่านมา ซึ่งหากใครสงสัยว่าเขาจะรวยมั้ยหรือรวยแค่ไหนนั้น Forbes 2017 ได้จัดให้เขาเป็นเศรษฐีอันดับที่ 43 ของอเมริการด้วย Net Worth ที่ 8.2 billion USD ครับ

ภาพที่ 1 : ผลตอบแทนเฉลี่ยทบต้นหรือ CAGR ของผู้จัดการแต่ละคนของกองทุน Fidelity Magellan Fund

ภาพที่ 1 : ผลตอบแทนเฉลี่ยทบต้นหรือ CAGR ของผู้จัดการแต่ละคนของกองทุน Fidelity Magellan Fund

ที่มา : www.trsreports.com & www.fidelityinvestor.com

2. ช่วงเวลาที่ผลตอบแทนของ Peter Lynch ดีที่สุด มาจากการทำกำไรจากหุ้นในระยะสั้น

Peter Lynch อาจจะโด่งดังจากแนวคิดการลงทุนแบบ Common Sense Investing ,หุ้นสิบเด้งแบบ Growth Investing หรือการลงทุนในระยะยาวที่เขาเคยได้เผยแพร่ไว้ในหนังสือของเขา อย่างไรก็ตาม น้อยคนนักที่จะรู้ว่าอันที่จริงแล้วช่วงเวลาที่ Lynch มี Performance ที่ดีที่สุดในการบริหารกองทุนคือช่วงที่เขาทำกำไรในระยะสั้นๆต่างหาก โดยสิ่งที่เป็นข้อพิสูจน์ของเรื่องนี้ก็คือสถิติ Turnover Rate ของกองทุนในช่วงปี 1977-1982

Turnover Rate คืออัตราการวนรอบของหุ้นในพอร์ทโฟลิโอ ซึ่งยิ่งค่าสูงแปลว่ายิ่งถือหุ้นสั้นมากๆ โดยที่ 100% จะเท่ากับถือหุ้นเฉลี่ยราว 1 ปี

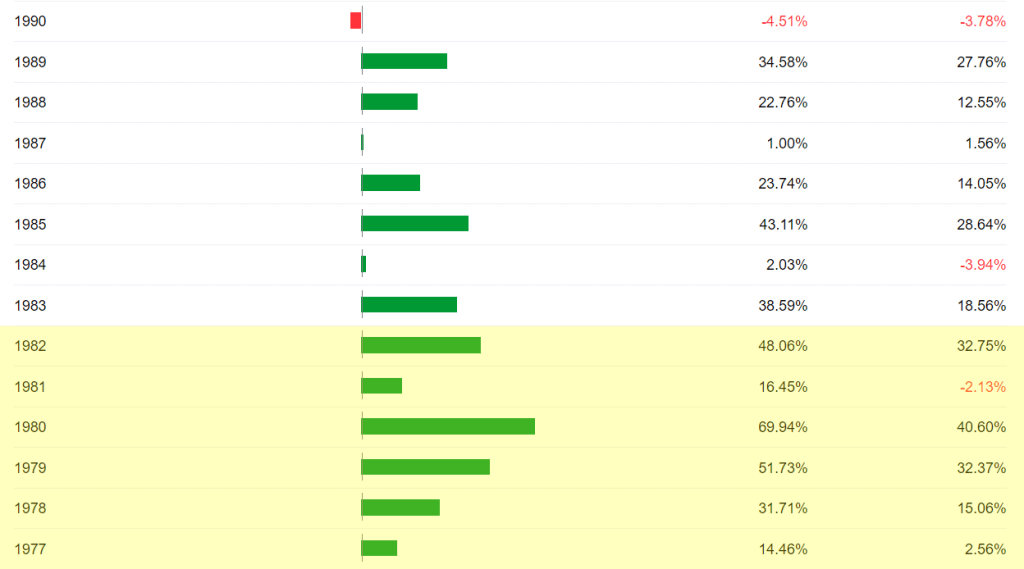

ซึ่งสถิติ Turnover Rate ในช่วงที่ Lynch บริหารงาน 4 ปีแรกนั้นไม่มีปีไหนที่ต่ำกว่า 300% เลย (ถือหุ้นเฉลี่ยราว 4 เดือนเท่านั้น) ซึ่งถึงแม้ว่า Lynch จะกล่าวว่าภายหลังเขาได้กลายเป็นนักลงทุนที่มีความอดทนมากขึ้นแล้ว แต่อัตรา Turnover ในช่วงปี 1981 ก็ยังสูงถึง 110% อยู่ดี (ถือหุ้นยาวราว 1 ปี) นอกจากนั้นแล้ว ผลงานหลังจากที่เขาได้เปลี่ยนสไตล์ในช่วงหลังก็ยังถือว่าแพ้ช่วง 6 ปีแรกของการบริหารงานเกือบ 2 เท่า ที่ CAGR สูงราว 37.29% ต่อปี เมื่อเทียบกับช่วง 8 ปีหลังที่ราว 18.88% ต่อปี

อย่างไรก็ตาม ในอีกมุมหนึ่งนั้นเราอาจมองได้ว่า Magellan Fund นั้นเติบโตขึ้นมาก และทรัพย์สินภายใต้การบริหารจัดการก็เพิ่มมากขึ้นอีกหลายเท่าตัว ดังนั้น ขนาดพอร์ทก็ย่อมมีผลต่อการสร้างผลตอบแทนด้วยเช่นกัน การเข้าออกบ่อยๆจึงไม่สามารถทำได้อีกต่อไปนั่นเองครับ

ภาพที่ 2 : ผลตอบแทนรายปีของกองทุน Fidelity Magellan Fund เปรียบเทียบกับผลตอบแทนของดัชนี Large Cap Growth โดย Yahoo Finance โดยแถบสีเหลืองคือช่วง 6

ภาพที่ 2 : ผลตอบแทนรายปีของกองทุน Fidelity Magellan Fund เปรียบเทียบกับผลตอบแทนของดัชนี Large Cap Growth โดย Yahoo Finance โดยแถบสีเหลืองคือช่วง 6

ที่มา : Yahoo Finance

ภาพที่ 3 : Quote คำพูดของ Peter Lynch ในหนังสือ Beating The Street เขียนโดย Peter Lynch

3. ผลตอบแทนในช่วง 6 ปีแรกของ Lynch มาจากการล่าหุ้นมูลค่า (Undervalue Stock) ไม่ใช่หุ้นเติบโต

ประเด็นต่อเนื่องถัดมาจากประเด็นที่แล้ว ซึ่งบ่งบอกว่าผลตอบแทนที่ดีที่สุดของ Lynch มาจากช่วงที่เป็นการลงทุนทำกำไรในระยะสั้นๆก็คือ … Lynch ไม่ใช่เจ้าพ่อหุ้นเติบโต แต่เป็นเจ้าพ่อหุ้นคุณค่านักล่าของถูกต่างหาก เนื่องจากเขาได้กล่าวไว้ว่าในช่วงแรกๆนั้นหุ้นที่ให้ผลตอบแทนแบบ Top 10 ของเขามักจะมี P/E Ratio อยู่ราวๆ 3-6 เท่า เท่านั้น โดยเขามักจะเข้าซื้อหุ้นที่มีราคาคุ้มค่าและขายออกไปในทันทีที่หุ้นเริ่มแพงแล้วสลับไปยังหุ้นตัวอื่นแทน นอกจากนั้นแล้วเขายังได้กล่าวไว้เองอีกว่า “ผมเองยังสงสัยว่าผมเคยมีหุ้นเติบโตอยู่ในพอร์ทมากกว่า 50% อย่างที่คนส่วนใหญ่เชื่อว่าความสำเร็จของกองทุน Magellan Fund มาจากหุ้นเติบโตจริงๆหรือ”

ภาพที่ 4-5 : Quote คำพูดของ Peter Lynch ในหนังสือ Beating The Street เขียนโดย Peter Lynch

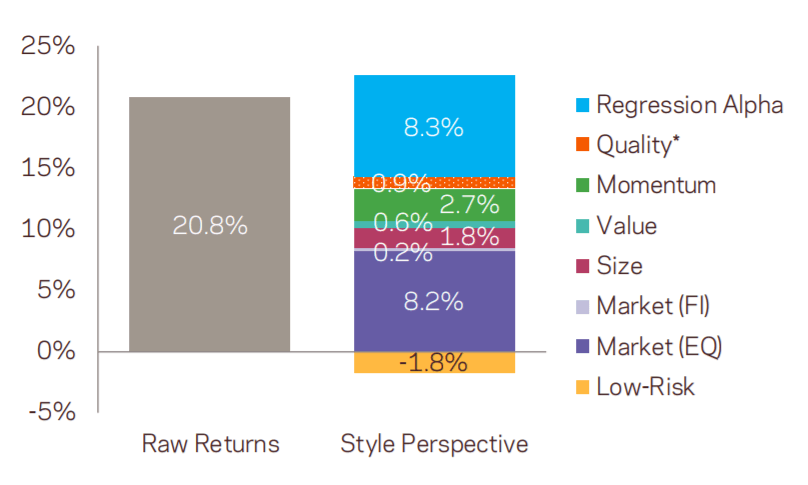

4. ฝีมือการเลือกหุ้นของ Peter Lynch ไม่ใช่ปัจจัยหลักในการสร้างผลตอบแทนเพียงอย่างเดียว

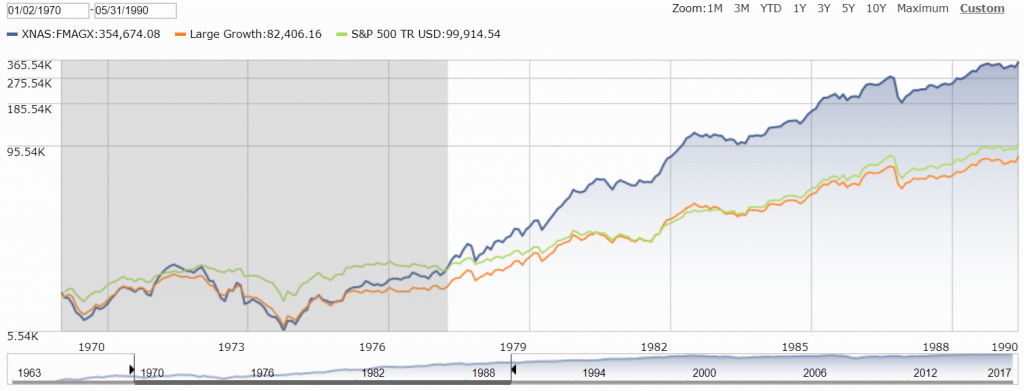

ประเด็นสุดท้ายก็คือเรื่องของฝีมือในการเลือกหุ้นของ Peter Lynch นั้น ถึงแม้ว่าจะถือได้ว่าสุดยอดมากๆ (สร้าง Alpha ได้สูงอย่างไม่น่าเชื่อ) อย่างไรก็ตาม เรื่องของการเลือกหุ้นหรือ Stock Selection นั้นก็ยังถือได้ว่าเป็นเพียงส่วนหนึ่งที่ผลักดันผลตอบแทนของเขา โดยจากงานวิจัยของกองทุน AQR (Top 10 Hedge Fund with $195 billion in AUM) นั้นพบว่าสภาวะตลาดหุ้นในขณะนั้น มีผลต่อผลตอบแทนของ Lynch ถึงครึ่งหนึ่งเลยทีเดียว โดยเป็นสาเหตุมาจากการที่สภาวะเศรษฐกิจในอเมริกาขณะนั้นเอื้ออำนวยต่อ Factor หรือกลยุทธ์การลงทุนแบบเน้นคุณค่ามากๆ (ความจริงแล้วยังมีนักลงทุนชื่อดังอีกหลายคนที่สร้างผลตอบแทนได้เป็นอย่างดีในช่วงเวลานี้) และเมื่อสังเกตุการเติบโตของตลาดหุ้นอเมริกาจะพบว่ามันได้ทำ New High และเป็นขาขึ้นยาวนานกว่า 10 ปีคาบเกี่ยวในช่วงเวลาที่ Lynch บริหารตั้งแต่ปี 1977-1990 ดังนั้นแล้วจึงถือได้ว่า Peter Lynch เกิดมาเพื่อเป็นตำนานอย่างแท้จริง เพราะถือได้ว่าเขามีทั้งฝีมือและโชค แถมยังอยู่ถูกที่ถูกเวลาอีกด้วยครับ

ภาพที่ 6 : ผลการทำ Factor Regression Analysis เพื่อวิเคราะห์สัดส่วน Factor ที่มีผลต่อผลตอบแทนของ Peter Lynch โดยพบว่า average excess of cash return ของ Magellan Fund ซึ่งบริหารโดย Lynch ในช่วง 1977-1990 นั้น ในผลตอบแทนเฉลี่ยที่ 20.8% จะมาจาก Factor ของตัวตลาดหุ้นเองราว 8.2% โดยมีสิ่งที่อธิบายไม่ได้จาก Factor อื่นๆหรือ Alpha ซึ่งถือได้ว่าเป็น Skill ของผู้จัดการกองทุนอยู่ที่ราว 8.3%

ที่มา : AQR Research Paper

ภาพที่ 7 : กราฟแสดงการเติบโตของกองทุน (เส้นสีน้ำเงิน) เปรียบเทียบกับ Large Growth Index (เส้นสีแดง) และ S&P500 Index (เส้นสีเขียว) ในช่วงเวลาตั้งแต่ปี 1970-1990 ซึ่งจะพบว่าตั้งแต่ปี 1970-1977 (แถบสีเทา) ตลาดหุ้นอเมริกายังอยู่ในภาวะ Sideway มานานราว 7 ปี ก่อนที่ในปี 1977 จะกลายเป็นขาขึ้นยาวนานนับ 10 ปี หลังจากที่ Lynch เข้ามาบริหารงานต่อจนถึงปี 1990

ภาพที่ 7 : กราฟแสดงการเติบโตของกองทุน (เส้นสีน้ำเงิน) เปรียบเทียบกับ Large Growth Index (เส้นสีแดง) และ S&P500 Index (เส้นสีเขียว) ในช่วงเวลาตั้งแต่ปี 1970-1990 ซึ่งจะพบว่าตั้งแต่ปี 1970-1977 (แถบสีเทา) ตลาดหุ้นอเมริกายังอยู่ในภาวะ Sideway มานานราว 7 ปี ก่อนที่ในปี 1977 จะกลายเป็นขาขึ้นยาวนานนับ 10 ปี หลังจากที่ Lynch เข้ามาบริหารงานต่อจนถึงปี 1990

บทสรุปเกี่ยวกับ Performance ผลตอบแทนของ Peter Lynch

จากข้อมูลที่เราได้ค้นคว้ามาเหล่านี้ เชื่อว่าพวกเราคงได้เห็นกันแล้วว่าลำพังเพียงการฟังจากปากต่อปากบอกต่อๆกันมา หรือการฟังจากคำพูดของกูรูเพียงอย่างเดียว อาจจะทำให้ข้อมูลหลายๆอย่างคลาดเคลื่อนจากความเป็นจริงได้ไม่มากก็น้อย เพราะถึงแม้ว่า Peter Lynch จะถือได้ว่าเป็นสุดยอดนักลงทุนและผู้จัดการกองทุนแห่งยุคสมัยคนหนึ่ง แต่เราก็ควรที่จะทำความเข้าใจถึงข้อเท็จจริงและเงื่อนไขสภาพแวดล้อมต่างๆที่เกิดขึ้นในช่วงเวลาที่เขาลงทุนด้วย เราจึงจะสามารถเห็นถึงจุดเด่น-จุดด้อย ข้อดีและข้อเสียของนักลงทุนแต่ละคน หรือสไตล์การลงทุนที่แท้จริงของแต่ละคนได้อย่างชัดเจน และนี่ก็คือสิ่งที่เราเชื่อว่าน่าจะมีประโยชน์กับนักลงทุนไทยกันไม่มากก็น้อยนะครับ

หมายเหตุ : หากชอบบทความแบบนี้อย่าลืมช่วยแชร์เพื่อเป็นกำลังใจให้กับทีมงาน SiamQuant และเป็นไปได้อย่าลืมแวะมาเจอกันกับพวกเราในงาน SiamQuant Strategies Talk เพื่อพบกับการเปิดเผยผลวิจัยของ 7 กลยุทธ์การลงทุนจากกูรูชื่อดังระดับโลกในตลาดหุ้นไทย ในวันอาทิตย์ที่ 7 ตุลาคมนี้กันนะครับ 😀

Turnover Rate คืออัตราการวนรอบของหุ้นในพอร์ทโฟลิโอ ซึ่งยิ่งค่าสูงแปลว่ายิ่งถือหุ้นสั้นมากๆ โดยที่ 100% จะเท่ากับถือหุ้นเฉลี่ยราว 1 ปี