- ทำไมปี 2023 จึงยังคงเป็นปีที่ยากลำบากสำหรับการลงทุนในตลาดหุ้นไทย? - December 25, 2023

- 5 ข้อผิดพลาดที่พบบ่อยๆในการวิเคราะห์ผลการลงทุน - September 13, 2020

- พิสูจน์ความอันตรายของการเก็งกำไรระยะสั้นด้วยทฤษฎี Risk of Ruin - July 19, 2020

บทความนี้เกิดขึ้นจากการสอบถามเข้ามาของผู้อ่านท่านหนึ่งที่ติดตาม SiamQuant มาอย่างยาวนาน ได้เสนอแนะให้พวกเราทำการทดสอบแนวคิดจากหนังสือ Quantitative Momentum ที่เขียนโดย Wesley R. Grey และ Jack R. Vogel โดยหลังจากที่เราทำการวิจัยทดสอบแล้ว เราได้พบองค์ความรู้น่าสนใจเกี่ยวกับกลยุทธ์แบบ Momentum ที่จะมาแบ่งปันให้เพื่อนๆพี่ๆน้องๆนักลงทุนกันในวันนี้ครับ

รู้จักกับผู้เขียน Wesley R. Gray, PhD

Wesley R. Gray, PhD นั้นเป็นนักเขียนและผู้จัดการกองทุนชาวอเมริกัน โดยเขานั้นมีพื้นฐานในสาขาวิทยาศาสตร์มาก่อนในช่วงที่ศึกษาปริญญาตรีที่ Wharton School of the University of Pennsylvania ก่อนที่จะเข้าสู่สายการเงินเต็มตัวโดยจบปริญญาโทและปริญญาเอกจาก University of Chicago‘s Booth School of Business ในสาขา Business และ Finance ในปี 2010

ภาพที่ 1 : Wesley R. Gray, PhD ผู้เขียนหนังสือ Quantitative Momentum, Quantitative Value และผู้ก่อตั้งเวปไซต์ Alpha Architect

โดยถึงแม้จะอยู่ในโลกการเงินมาไม่นานแต่ Wesley R. Gray ก็สามารถสร้างชื่อโดยการร่วมเขียนหนังสือเกี่ยวกับการวิจัยและทดสอบกลยุทธ์การลงทุนอย่างเป็นระบบ (Systematic Investing) กับ Tobias E. Carlisle และ Jack R. Vogel, PhD ออกมาถึง 2 เล่มนั่นคือ Quantitative Value และ Quantitative Momentum

ภาพที่ 2 : หนังสือ Quantitative Momentum : A Practitioner’s Guide to Building a Momentum – Based Stock Selection System (Credit ภาพโดยเว็บไซต์ Alpha Architect)

และนอกจากนั้นเขายังได้ร่วมกับ Jack R. Vogel, PhD ก่อตั้ง Website : https://alphaarchitect.com/ ขึ้นมา โดยเพื่อนๆพี่ๆน้องๆหลายๆคนที่ศึกษาและหาอ่านงานวิจัยเชิง Quant กันบ่อยๆ คงจะได้ผ่านตางานวิจัยและบทความของ Alpha Architect กันไปบ้าง ซึ่ง Alpha Architect นั้นนอกจากจะเป็นแหล่งข้อมูลความรู้และงานวิจัยในเรื่องการลงทุนอย่างเป็นระบบแล้ว ยังประกอบธุรกิจบริหารสินทรัพย์ (Assets Management) ที่มีสินทรัพย์อยู่ในการบริหารจัดการ (AUM) กว่า 800 ล้านดอลล่าร์ (ข้อมูล ณ สิ้นปี 2018)

ความหมายของคำว่า “Momentum”

ทุกวันนี้ผมเชื่อว่านักลงทุนกว่า 95% ที่ลงทุนในตลาดต้องรู้จักคุ้นเคยหรืออย่างน้อยก็เคยได้ยินคำว่า “Momentum” ไม่มากก็น้อย ซึ่งจริงๆแล้วนิยามของคำว่า Momentum ในวงการการเงินการลงทุนนั่นก็คือ

“ปรากฏการณ์ของสินทรัพย์ ที่เคยมีผลตอบแทนที่ดีในอดีตนั้นสามารถสร้างผลตอบแทนที่ดีในช่วงเวลาต่อไปเช่นกัน ในกรณีกลับกันสินทรัพย์ที่มีมูลค่าลดลงในอดีตนั้นจะมีมูลค่าลดลงอย่างต่อเนื่องในช่วงเวลาต่อไป”

ซึ่งปรากฏการณ์นี้ถือเป็น “ความผิดปกติ” หรือ Anomaly แรกๆที่ถูกค้นพบ (จากวิจัยของ Jagadesh และ Titman ในช่วงปี 1990) ซึ่งเป็นสิ่งที่ขัดแย้งกับทฤษฎีตลาดประสิทธิภาพ (Efficient Market Hypothesis) ที่เป็นกระดูกสันหลังของวิชาการไฟแนนซ์ในช่วงเวลานั้นเป็นอย่างมาก

โดยในภายหลัง “ความผิดปกติ” ของปัจจัย Momentum ที่พบเจอในหลายๆ Assets Class และตลาดหุ้นทั่วโลก ถูกยอมรับโดย Eugene Fama และ Kenneth French ผู้คิดค้นทฤษฎีตลาดประสิทธิภาพ ว่าเป็นหนึ่งใน Anomaly ที่มีอยู่ในตลาดหุ้นทั่วโลกและสามารถนำมาใช้สร้างผลตอบแทนที่ชนะตลาดในระยะยาวได้

Momentum นั้นไม่ได้มีอยู่แค่รูปแบบเดียว !

เพื่อนๆทราบหรือไม่ว่าแท้จริงแล้วนั้นเราสามารถนิยามปัจจัย Momentum ได้หลายรูปแบบด้วยกัน โดยในบทความนี้เราจะนำกลยุทธ์การลงทุน 3 แบบที่อยู่ในหนังสือ Quantitative Momentum มาทดสอบเปรียบเทียบประสิทธิภาพให้ดูกัน โดยกลยุทธ์แต่ละแบบนั้นต่างก็เป็นการนิยามปัจจัย Momentum ที่แตกต่างกันออกไปดังนี้ :

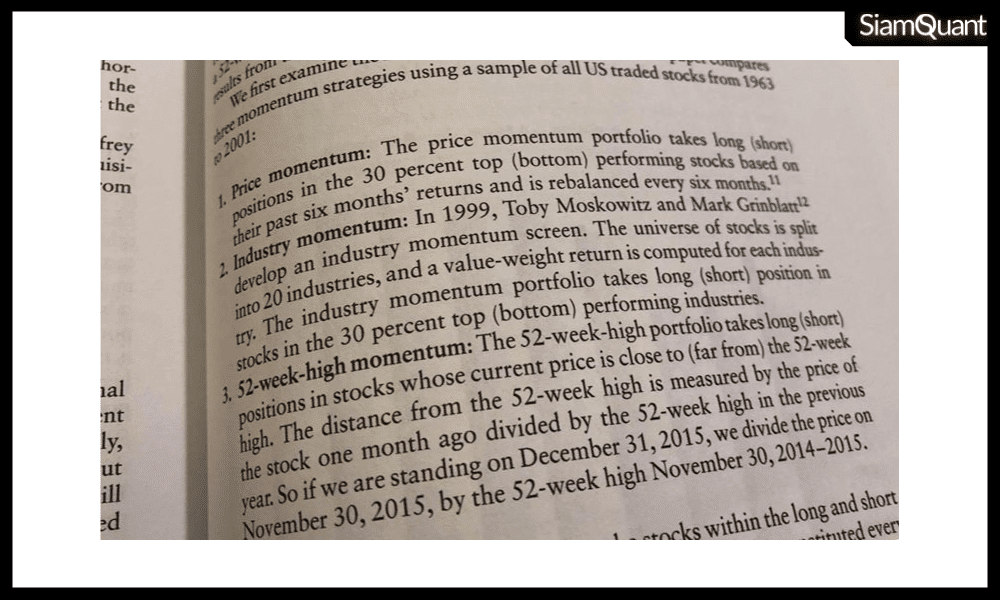

ภาพที่ 3 : คำอธิบายกลยุทธ์การลงทุนในหนังสือ Quantitative Momentum ที่ผู้อ่านทางบ้านแนะนำเข้ามาให้พวกเราทดลองวิจัย

กลยุทธ์ Price Momentum : ซื้อหุ้นที่มีผลตอบแทน 6 เดือนย้อนหลังสูงสุด 30 เปอร์เซ็นไทล์แรก โดยมีการปรับพอร์ตโฟลิโอทุกๆ 6 เดือน โดยแนวคิดหลักของกลยุทธ์การลงทุนนี้คือการคำนวนค่า Momentum ของหุ้นแต่ละตัวในเชิงเปรียบเทียบหรือที่เรียกว่า Relative Momentum และเลือกลงทุนในกลุ่มหุ้นที่มีผลตอบแทนย้อนหลังสูงสุด

กลยุทธ์ Industry Momentum : ซื้อหุ้นที่อยู่ในกลุ่มอุตสาหกรรมที่มีผลตอบแทนย้อนหลัง 1 ปีสูงสุด 30 เปอร์เซ็นไทล์แรก (ในกรณีตลาดหุ้นไทยเรามีกลุ่มอุตสาหกรรมทั้งหมด 8 กลุ่มตามการแบ่งของตลาดหลักทรัพย์แห่งประเทศไทย) โดยมีการปรับพอร์ตโฟลิโอทุกๆ 1 ปี ซึ่งแนวคิดนี้คือการคำนวนค่า Momentum ในเชิงเปรียบเทียบตามกลุ่มอุตสาหกรรม (Relative Industry Momentum) และเลือกลงทุนเฉพาะหุ้นที่อยู่ในกลุ่มอุตสาหกรรมที่มีผลตอบแทนย้อนหลังสูงสุด

กลยุทธ์ 52 Week High : ซื้อหุ้นที่ราคา 1 เดือนก่อนหน้านี้ใกล้เคียงราคาสูงสุดในรอบ 52 สัปดาห์ที่ผ่านมามากที่สุดโดยมีการปรับพอร์ตโฟลิโอทุกๆ 1 ปี โดยแนวคิดของกลยุทธ์นี้คือการยึดระยะทางจากจุดสูงสุดในรอบ 52 สัปดาห์ของหุ้นแต่ละตัวเป็นตัวชี้วัด Momentum หรือที่เรียกว่า Absolute Momentum และเลือกลงทุนในหุ้นที่ราคาอยู่ใกล้จุดสูงสุด 52 สัปดาห์ของปีที่ผ่านมามากที่สุด

ซึ่งการนิยามทั้ง 3 รูปแบบนี้ล้วนใช้แค่ข้อมูลราคา Open, High, Low และ Close เพียงเท่านั้น โดยเงื่อนไขที่ใช้ในการทดสอบมีดังนี้

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Universe |

|

| Entry |

|

| Exit |

|

| Filters |

|

| Position Size |

|

| Position Score |

|

| Order Management |

|

ตารางที่ 1 : เงื่อนไขการทดสอบสำหรับกลยุทธ์ลงทุน Momentum ทั้ง 3 กลยุทธ์จากหนังสือ Quantitative Momentum

หมายเหตุที่ 1 : เราจะทำการทดสอบกลยุทธ์การลงทุนทั้ง 3 กลยุทธ์ด้วยเงื่อนไขที่ปราศจากซึ่งค่า Commission และ Slippage เนื่องจากเราจะเน้นไปที่การวิเคราะห์ประสิทธิภาพของการนิยามปัจจัย Momentum ในรูปแบบต่างๆ ซึ่งในกรณีนี้เราไม่ต้องการให้ปัจจัยอื่นๆเข้ามากระทบต่อผลการทดสอบ

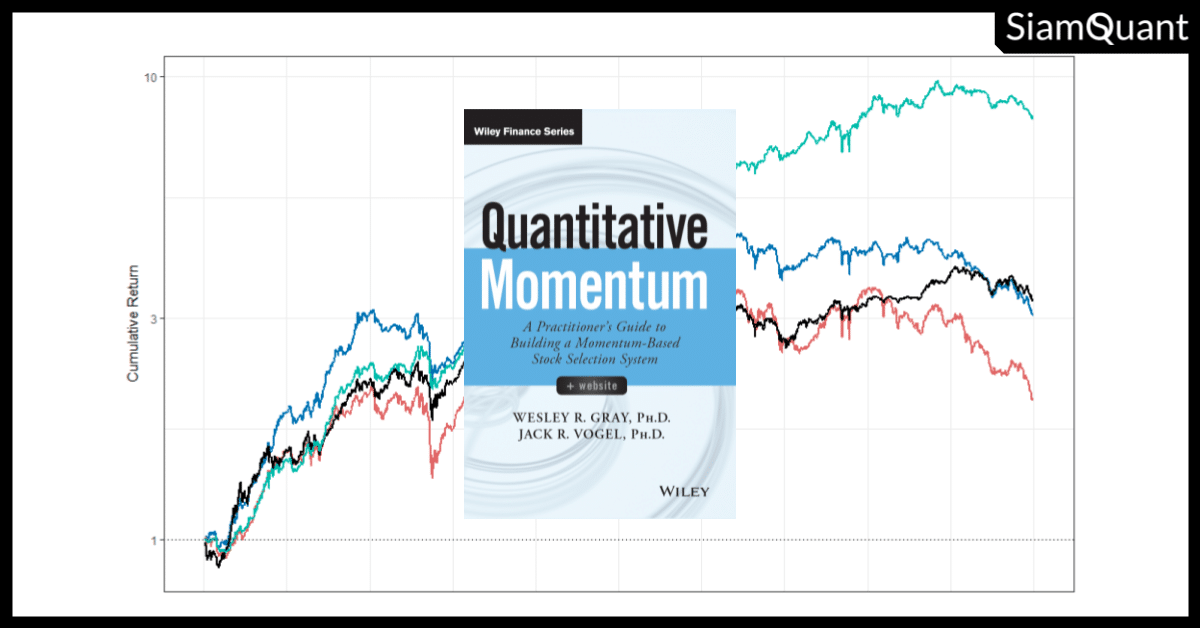

ผลการทดสอบกลยุทธ์ Momentum ทั้ง 3 แบบกับตลาดหุ้นไทย

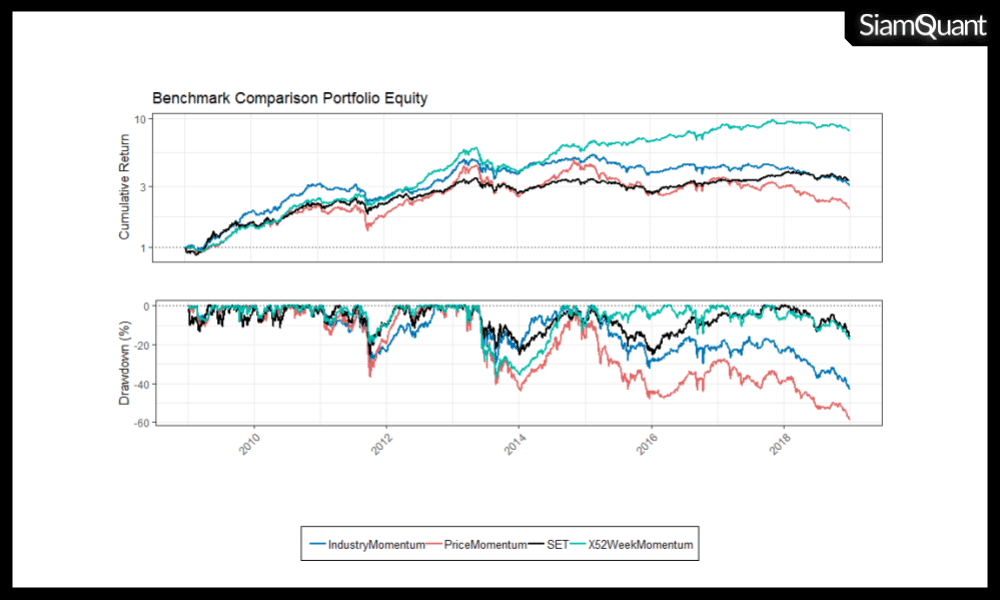

ภาพที่ 4 : ภาพแสดงการเติบโตของพอร์ตโฟลิโอระหว่างกลยุทธ์ Momentum ทั้ง 3 แบบ Industry Momentum (เส้นสีฟ้า), Price Momentum (เส้นสีแดง), 52 Week Momentum (เส้นสีเขียว) กับดัชนี SET Index (เส้นสีดำ)

| Portfolio Metrics | Price Momentum | Industry Momentum | 52 Week Momentum | SET Index |

| Net Profit | 102% | 207% | 722% | 231% |

| CAGR | 7.56% | 12.31% | 24.33% | 13.15% |

| MaxDD | -58.63% | -42.80% | -36.93% | -25.48% |

| Longest DD (Month) | -48.19 | -44.86 | -14.86 | 50.19 |

| Sharpe Ratio Rf=4 | 0.35 | 0.73 | 1.59 | 0.79 |

| Trade Metrics | Price Momentum | Industry Momentum | 52 Week Momentum | SET Index |

| No. of All Trade | 674 | 671 | 667 | – |

| Avg. Bar Held | 124.91 | 126.93 | 128.99 | – |

| % Win | 45.10% | 48.88% | 58.32% | – |

| Avg. Profit/Loss % | 5.96% | 7.38% | 12.56% | – |

| Max Consecutive Loss | 33 | 13 | 19 | – |

ตารางที่ 2 : ตารางแสดงค่าสถิติระหว่างกลยุทธ์ Momentum ทั้ง 3 แบบเปรียบเทียบกับดัชนี SET Index

ผลลัพธ์ข้างต้นจากการทดสอบย้อนหลังกลยุทธ์ Momentum ทั้ง 3 แบบตั้งแต่ปี 2009 ถึงปี 2019 พบว่า กลยุทธ์ 52 Week Momentum นั้นมีผลตอบแทนเฉลี่ยทบต้น (CAGR) สูงที่สุดที่ 24.33% ต่อปี รองลงมาคือกลยุทธ์ Industry Momentum ที่มี CAGR เท่ากับ 12.31% ต่อปี ส่วนกลยุทธ์ Price Momentum นั้นมี CAGR ต่ำสุดที่ 7.56% ต่อปี โดยเปรียบเทียบกับดัชนี SET Index ที่มี CAGR ที่ 13.15% ต่อปี

โดยค่า Maximum Drawdown ของแต่ละกลยุทธ์นั้นก็เป็นไปในทิศทางเดียวกันกับผลตอบแทนโดย กลยุทธ์ 52 Week Momentum ที่ผลตอบแทนดีที่สุดนั้นมีค่า MaxDrawdown ต่ำที่สุดที่ -36.93% โดยกลยุทธ์ Industry Momentum มีค่า MaxDrawdown เพิ่มขึ้นที่ -42.80% และ กลยุทธ์ Price Momentum นั้นมีค่า MaxDrawdown สูงที่สุดที่ -58.63% ซึ่งทุกกลยุทธ์นั้นมีค่า MaxDrawdown ที่สูงกว่าดัชนี SET Index ที่ -25.48%

โดยพบว่ากลยุทธ์ Price Momentum และ Industry Momentum นั้น ถึงแม้จะมีผลตอบแทนสูงกว่าตลาดในบางช่วงจังหวะที่ตลาดเป็นขาขึ้น แต่ก็มี MaxDrawdown ที่สูงกว่าหรือเทียบเท่าตลาดช่วงตลาดขาลง เช่นกัน ต่างกับกลยุทธ์ 52 Week High ที่สามารถสร้างผลตอบแทนที่ชนะตลาดอย่างมีนัยยะ และมี Drawdown ที่ต่ำกว่ากลยุทธ์อื่นๆอย่างชัดเจน

จะสังเกตได้ว่าทั้ง 3 กลยุทธ์ถึงแม้จะเป็นกลยุทธ์สร้างขึ้นมาจากปัจจัย Momentum เหมือนๆกันแต่กลับมีผลลัพธ์ที่แตกต่างกันอย่างมีนัยยะ นั่นเป็นเพราะอะไร ? โดยเราจะมาหาคำตอบกันในส่วนต่อไปครับ

นิยามนั้นสำคัญไฉน ?

การนิยามปัจจัย Momentum ในการลงทุนนั้นถูกแบ่งออกเป็น 2 รูปแบบหลักๆนั่นก็คือ

- Relative Momentum หรือเรียกอีกอย่างว่า Cross-Sectional Momentum

- Absolute Momentum หรือเรียกอีกอย่างว่า Time-Series Momentum

ในกรณีของ Cross-Sectional Momentum นั้นผมอยากให้เพื่อนๆลองจินตนาการว่าเรากำลังนำหุ้นทุกตัวใน Universe การลงทุนของเรา ณ เวลาใดเวลาหนึ่งมาทำการจัดลำดับเปรียบเทียบกัน โดยส่วนมากนักลงทุนมักนำอัตราการเปลี่ยนแปลงของราคาในช่วงเวลาที่กำหนด (Rate of Change) มาใช้เป็นมาตราในการเปรียบเทียบ ยกตัวอย่างเช่นในกรณีของการคำนวนค่า Relative Strength

อย่างไรก็ตามการวิเคราะห์เชิงเปรียบเทียบแบบนี้ อาจทำให้เกิดกรณีที่หุ้นที่อยู่ในลำดับต้นๆของการจัดอันดับ Cross-Sectional Momentum นั้นมีความเป็นไปได้ที่จะมีผลตอบแทนที่ติดลบก็เป็นได้ โดยเฉพาะในกรณีวิกฤติเศรษฐกิจที่หุ้นโดยมากทั้งตลาดนั้นมีการปรับตัวลดลงอย่างรุนแรง

ส่วน Time-Series Momentum นั้นจะเป็นการวิเคราะห์ Momentum โดยการมองไปที่ข้อมูลราคาในอดีตของหุ้นแต่ละตัวที่เราทำการวิเคราะห์ (ไม่ได้มองเพียงแค่จุดเดียวของเวลาแบบกรณีของ Cross-Sectional Momentum) โดยในกรณีนี้เราจะใช้จุดใดจุดหนึ่งของราคาในอดีตมาเป็นจุดชี้วัด ซึ่งหนึ่งในจุดชี้วัดที่ได้รับความนิยมเป็นสากลคือจุดสูงสุดในรอบ 1 ปีหรือ 52 Week High ที่เราคุ้นเคยกันดีนั่นเอง

ซึ่งผลการทดสอบกลยุทธ์ Momentum ทั้ง 3 ชนิดกับตลาดหุ้นไทยในบทความนี้ ก็ได้ผลลัพธ์ที่สอดคล้องกับงานวิจัยอื่นๆในต่างประเทศที่ทำการทดสอบและเปรียบเทียบปัจจัย Momentum ทั้ง 2 รูปแบบกับหุ้นที่อยู่ในดัชนี S&P500 และดัชนี MSCI All Country World Index ex-US (https://www.dualmomentum.net/2015/04/understanding-dual-relative-and.html)

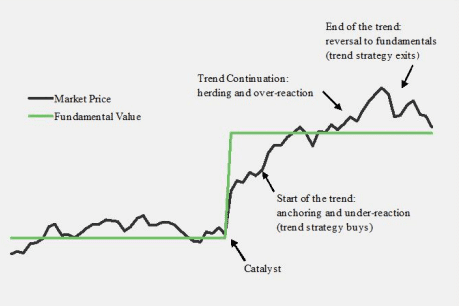

ซึ่งในปัจจุบันปรากฏการณ์ Absolute Momentum หรือ Time-series Momentum นั้นสามารถถูกอธิบายได้ด้วยศาสตร์ของการเงินเชิงพฤติกรรมหรือ Behavioral Finance โดยมีทฤษฎีที่ว่า Momentum ของราคาสินทรัพย์นั้นเกิดขึ้นมาจากอคติทางจิตวิทยาหรือ Cognitive Biases ของหมู่นักลงทุนที่ตอบสนองต่อข้อมูล โดยการเคลื่อนไหวของแนวโน้มราคา (Trend) นั้นเกิดขึ้นจากความไม่เชื่อถือ (Skeptical) ในหมู่นักลงทุนต่อข้อมูลใหม่ (Catalyst) ที่เข้ามา ซึ่งความล่าช้าในการตัดสินใจ (Under-reaction) ของนักลงทุนแต่ละคนที่ทำให้ราคาของสินทรัพย์นั้นตอบสนองโดยการเคลื่อนไหวเป็นรูปแบบแนวโน้มทั้งขาขึ้นและขาลงนั่นเอง

ภาพที่ 5 : คำอธิบายปรากฏการณ์ Price Trending ด้วย Behavioral Finance (Credit ภาพจากเว็บไซต์ Alpha Architect)

บทสรุปการวิจัยปัจจัย Momentum

เราสามารถสรุปใจความสำคัญจากการทดสอบกลยุทธ์ Momentum ทั้ง 3 แบบได้ว่า :

- กลยุทธ์ 52-Week High Momentum ที่เป็นตัวแทนของการนิยามแบบ Absolute Momentum นั้นมีผลตอบแทนที่สูงและ Drawdown ที่ต่ำกว่ากลยุทธ์อื่นๆอย่างมีนัยยะ

- ทั้งกลยุทธ์ Industry Momentum และ Price Momentum ที่เป็นตัวแทนของการนิยามแบบ Relative Momentum นั้นมี CAGR ในระดับที่ใกล้เคียงหรือต่ำกว่า SET Index ในช่วงเวลาที่ทำการทดสอบ

- ถึงแม้ว่าปรากฏการณ์ Industry Momentum หรือ Momentum ในกลุ่มอุตสาหกรรมนั้นจะมีอยู่ในตลาดต่างประเทศหลายแห่ง แต่กลับไม่มีอยู่ในตลาดหุ้นไทยซึ่งเหตุผลเนื่องด้วยจำนวนหุ้นและกลุ่มอุตสาหกรรมที่ยังมีอยู่น้อยในตลาดกำลังพัฒนา (Emerging Market) ก็เป็นได้

- ปัจจัย Momentum ที่ใช้ในกลยุทธ์ Trend Following นั้นสามารถถูกนิยามได้ 2 แบบ โดย Relative Momentum นั้นจะเป็นการเปรียบเทียบแนวโน้มราคาของสินทรัพย์เทียบกับสินทรัพย์อื่นๆ และ Absolute Momentum นั้นจะเป็นการเปรียบเทียบกับแนวโน้มราคาของสินทรัพย์เทียบกับข้อมูลในอดีตของตัวมันเอง

จนถึงจุดนี้ผมอยากทิ้งท้ายให้ผู้อ่านได้เห็นว่าแท้ที่จริงแล้วการวิจัยการลงทุนด้วยปัจจัย Momentum แบบง่ายๆนั้นอาจยังมีรายละเอียดบางอย่างที่ได้ถูกมองข้ามไปก็เป็นได้ ซึ่งต่อจากนี้หวังว่าถ้าเพื่อนๆพบเจอกองทุนที่กล่าวว่ามีนโยบายการลงทุนด้วยปัจจัย Momentum นั้น เพื่อนๆอาจจะต้องถามข้อมูลเพิ่มเติมอีกว่าแล้วกองทุนนี้นิยามคำว่า Momentum ในแบบ Relative หรือ Absolute Momentum กันแน่? สุดท้ายนี้ขอให้ทุกคนมีความสุขกับการลงทุนครับ

Special Thanks : ทีมงาน SiamQuant ขอขอบคุณ คุณสมพจน์ สำหรับคำถามที่ถามเข้ามาจนทำให้เกิดเป็นบทความชิ้นนี้ครับ

References :

Dual, Relative & Absolute Momentum

https://www.dualmomentum.net/2015/04/understanding-dual-relative-and.html

Definition of Momentum

https://asymmetryobservations.com/definitions/trend/momentum/absolute-momentum/

Quantitative Momentum : A Practitioner’s Guide to Building a Momentum-Based Stock Selection System

https://www.amazon.com/Quantitative-Momentum-Practitioners-Momentum-Based-Selection/dp/111923719X