ในช่วงเวลาที่ตลาดไม่เอื้ออำนวยนั้น เราเชื่อว่าความเข้าใจเกี่ยวกับพฤติกรรมของกลยุทธ์การลงทุนที่เราได้ทำการลงทุนอยู่ ถือว่าเป็นสิ่งที่สำคัญไม่แพ้การมีกลยุทธ์การลงทุนที่ดีเลย!

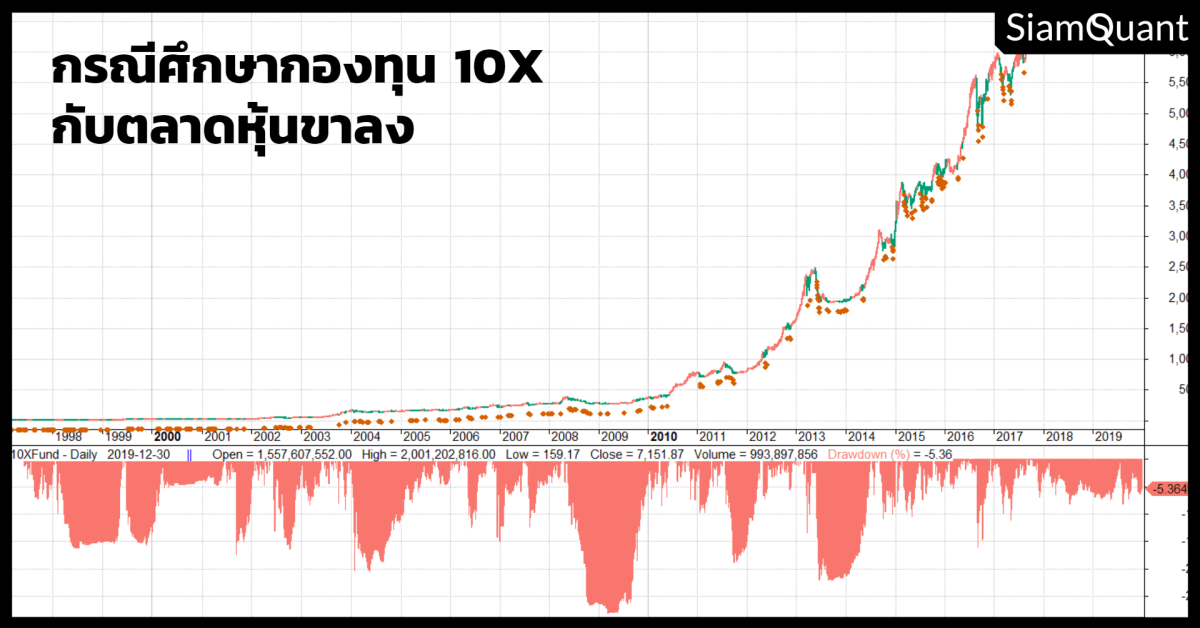

โดยในช่วงเวลาที่ตลาดหุ้นไทยได้เข้าสู่ขาลงในขณะนี้นั้น ทีมงาน SiamQuant จึงได้จัดทำบทวิจัยกรณีศึกษาผลตอบแทนของกลยุทธ์การลงทุน 10X ในตลาดหุ้นขาลงและวิกฤติเศรษฐกิจในอดีตที่ผ่านมาตั้งแต่ปี 1997-2019

เพื่อเป็นการสร้างความเข้าใจเพิ่มเติมเกี่ยวกับกลยุทธ์การลงทุนหุ้นเติบโตผสานหลักการลงทุนตามแนวโน้มแบบ Growth-Momentum Investing ของ กลยุทธ์ 10X ให้นักลงทุนได้ศึกษากันอย่างละเอียดไว้ ณ ที่นี้ หวังว่าจะเป็นประโยชน์กันนะครับ

หนึ่งในวิธีการรับมือกับตลาดหุ้นขาลงที่ดีที่สุด คือความเข้าใจเกี่ยวกับพฤติกรรมของผลตอบแทนจากกลยุทธ์การลงทุนของคุณเอง

โดยทั่วไปนั้น นักลงทุนส่วนใหญ่มักไม่ชอบที่จะนึกถึงช่วงเวลาแย่ๆที่จะต้องมาถึงในการลงทุนสักเท่าไหร่นัก นี่จึงเป็นเหตุผลที่ทำให้นักลงทุนส่วนใหญ่นั้นไม่สามารถที่จะรับมือกับพวกมันได้เมื่อช่วงเวลาเลวร้ายได้มาถึง

ยิ่งไปกว่านั้นแล้ว มันยังได้ส่งผลกระทบต่อเนื่องไปยังอุตสาหกรรมการเงินและการลงทุนอย่างกว้างขวาง จนทำให้บรรดากองทุนหรือผู้ขายหน่วยลงทุนหลายๆคน ต่างก็ไม่กล้าหรือไม่อยากที่จะบอกถึงผลตอบแทนและพฤติกรรมของผลิตภันฑ์ทางการลงทุนต่างๆในช่วงเวลาที่ย่ำแย่ของมันกันอีกด้วย

อย่างไรก็ตาม ทีมงาน SiamQuant เชื่อว่าความเข้าใจเกี่ยวกับพฤติกรรมของผลตอบแทนในช่วงเวลาที่ย่ำแย่นั้น คือหนึ่งในกุญแจสำคัญที่จะช่วยให้นักลงทุนมีสติรวมถึงความคาดหวังในการลงทุนที่สมจริง จนสามารถยึดมั่นในกลยุทธ์การลงทุนที่ดีเอาไว้ให้ได้รับผลตอบแทนที่ดีในระยะยาวในที่สุด นั่นก็เพราะว่าไม่มีกลยุทธ์การลงทุนหรือกองทุนใดๆ ที่จะไม่มีช่วงเวลาในการผลตอบแทนที่ย่ำแย่ (Drawdown) หรือให้ผลตอบแทนที่ต่ำกว่าตลาดในบางช่วงเวลา (Underperformance Period) ได้เลยในระยะยาวนั่นเองครับ!

ภาพที่ 1 : จงยึดมั่นในกลยุทธ์การลงทุนของคุณ และอย่าทำให้การถดถอยของพอร์ตโฟลิโอในระยะสั้น เปลี่ยนแปลงเป็นการขาดทุนอย่างถาวรในระยะยาว – Warren Buffett (Credit : www.groww.in)

ผลตอบแทนระยะยาวของกลยุทธ์การลงทุน 10X จากผลการทดสอบด้วยความเข้มงวดและสมจริงในระดับกองทุน

สำหรับท่านที่เคยได้อ่าน บทวิจัยกลยุทธ์การลงทุน 10X มาแล้วนั้น จะพบว่าความจริงแล้วผลการทดสอบย้อนหลังหรือ Backtest นั้น เป็นผลการประมาณการที่ “คลาดเคลื่อน” ได้ ตามสมมติฐานในการทดสอบว่ามีความเข้มงวดมากสักแค่ไหน ดังนั้น การเลือกใช้ผลการทดสอบที่เข้มงวดในระดับที่สมจริงที่สุด จึงเป็นประเด็นแรกที่เราอยากที่จะพูดถึงในงานวิจัยชิ้นนี้

โดยสำหรับบทวิจัยชินนี้นั้น เพื่อให้ได้ผลลัพธ์การทดสอบที่ไกล้เคียงกับผลกระทบจากการดำเนินกองทุนจริงๆนั้น เราจึงได้เลือกใช้ผลตอบแทนในระยะยาวของกลยุทธ์การลงทุน 10X ซึ่งได้ถูกทำการทดสอบย้อนหลังอย่างเข้มงวดในระดับกองทุน (Fund Level Backtested Result) ซึ่งได้ถูกหักลดผลกระทบจากขนาดของกองทุนที่เติบโตขึ้นเรื่อยๆ, ค่าคอมมิสชั่น, ความคลาดเคลื่อนของราคาในการซื้อขาย, ค่าบริหารจัดการที่ 2% ต่อปี รวมไปถึงส่วนแบ่งของผลกำไรแบบ High Watermark ที่ 20% ต่อปีเรียบร้อยแล้ว

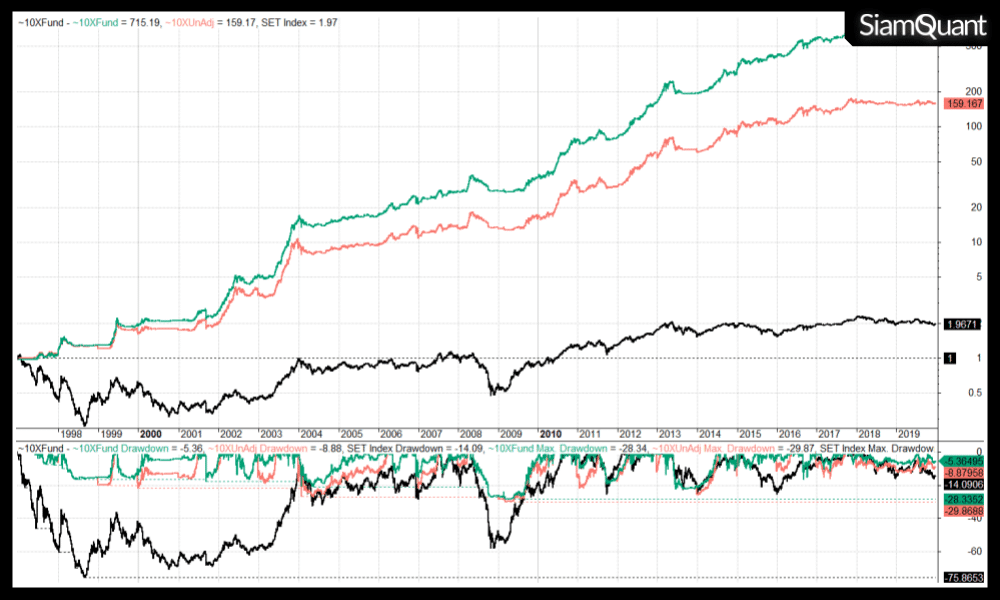

อย่างไรก็ตาม ผลตอบแทนในระดับกองทุนที่จะนำมาใช้ในบทวิจัยนี้นั้น จะถูกคำนวนแบบปรับผลกระทบจากค่าบริหารจัดการและส่วนแบ่งผลกำไรอีกครั้งหนึ่ง (Fees Adjusted Fund Performance) เพื่อให้ตัวเลข Drawdown ที่เกิดขึ้นนั้น ไม่ได้เกิดขึ้นจากการดึงเงินออกจากกองทุนไป (พูดง่ายๆคือต้องการวัดเฉพาะประสิทธิภาพของกลยุทธ์จริงๆ) โดยจะทำให้ผลตอบแทนที่เกิดขึ้นสูงกว่าการไม่ปรับผลกระทบในระดับหนึ่ง ตามภาพและตารางดังต่อไปนี้

หมายเหตุ : ความแตกต่างระหว่างการปรับผลกระทบแบบ Fees Adjusted Performance VS Unadjusted Performance นั้นสามารถตีเป็นความหมายโดยง่ายได้ว่า

Fees Adjusted Performance – ผลตอบแทนของกลยุทธ์หรือกองทุน โดยมักถูกใช้ในมาตรฐานสากลของการคำนวณผลตอบแทนของกองทุน รวมถึงในเว็บไซต์แสดงผลตอบแทนของกองทุนต่างๆเช่น สมาคม บริษัทจัดการลงทุน (AIMC) หรือ MorningStar นั่นเอง

Unadjusted Performance – ผลตอบแทนจริงภายหลังหักค่าบริหารจัดการต่างๆของนักลงทุน

| 10X Adjusted | 10X Unadjusted | SET Index | |

| Cumulative Profits | 730.28 | 158.17 | 0.97 |

| Annualized Return (%) | 34.35 | 25.48 | 3.08 |

| Annualized Standard Deviation (%) | 17.57 | 19.18 | 25.58 |

| Annualized Sharpe (Rf=4%) | 1.95 | 1.33 | 0.12 |

| Max.DD (%) | -28.34 | -29.89 | -75.7 |

| Longest.DD (Months) | -22.57 | -26.19 | -122.67 |

| Correlation with setIndex | 0.48 | 0.44 | 1 |

ภาพและตารางที่ 2 : ภาพและตารางแสดงผลตอบแทนของกลยุทธ์การลงทุน 10X แบบ Adjusted Performance (เส้นสีเขียว), Unadjusted Performance (เส้นสีแดง) และดัชนี SET Index (เส้นสีดำ)

แนวทางการศึกษาพฤติกรรมผลตอบแทนของกลยุทธ์การลงทุน 10X เมื่อตลาดหุ้นเป็นขาลง

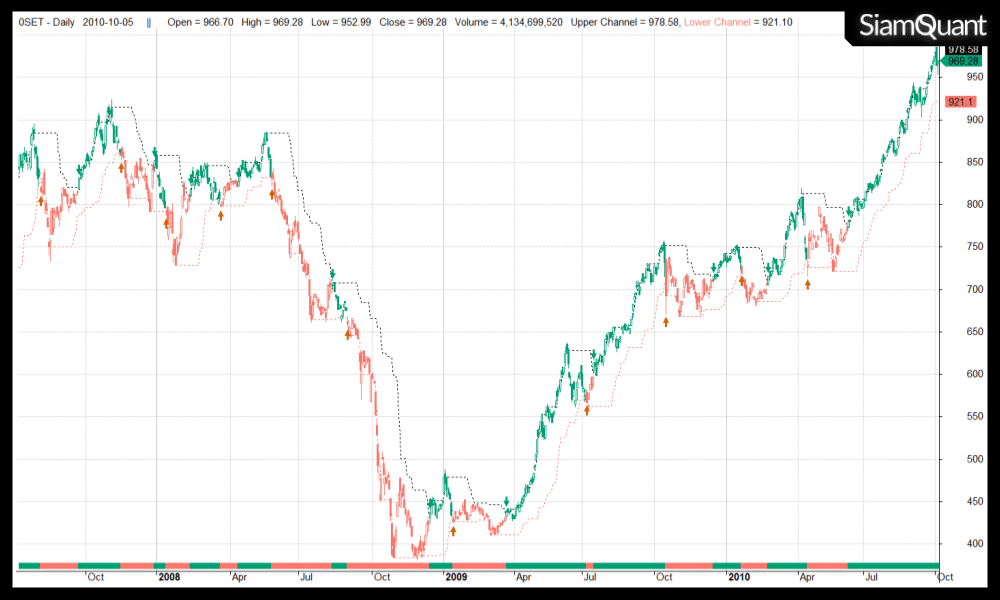

สำหรับวิธีการศึกษาพฤติกรรมของกลยุทธ์การลงทุน 10X ในช่วงเวลาที่ตลาดหรือดัชนี SET Index เกิดสัญญาณการเข้าสู่ขาลงนั้น เราได้เลือกใช้นิยามของตลาดหุ้นที่เป็นขาลงด้วย Donchian Channel 20 Bars ซึ่งถือเป็นเครื่องมือหรือ Indicator ที่ใช้ในการชี้วัดจุดสูงสุดและต่ำสุดของราคาหุ้นภายใน 20 วันที่ผ่านมา เนื่องจากเป็น Indicator ที่มีประสิทธิภาพในการชี้วัดแนวโน้มของดัชนี SET Index ได้อย่างมีประสิทธิภาพ (อ่านเพิ่มเติมถึงประสิทธิภาพของ Donchian Channel ได้จากหนังสือ แมงเม่าคลับ)

โดยนิยามของช่วงระยะเวลาที่ดัชนี SET Index เข้าสู่ช่วงขาลงนั้น จะเกิดขึ้นเมื่อราคาของดัชนี SET Index ได้ร่วงหล่นทะลุกรอบล่างของ Donchian Channel 20 วันลงไป จนกว่าที่ดัชนี SET Index จะวกกลับมาทะลุกรอบบนของ Donchian Channel 20 วัน ขึ้นมาอีกครั้งนั่นเอง

ซึ่งในช่วงระหว่างที่ดัชนี SET Index เป็นขาลงจนกว่าจะกลับตัวเป็นขาขึ้นนั้น เราได้ทำการเก็บข้อมูลสถิติต่างๆ ทั้งในด้านของผลตอบแทน, ความเสี่ยง รวมถึงสัดส่วนการถือครองหุ้นในพอร์ตโฟลิโอ เพื่อศึกษาพฤติกรรมของกลยุทธ์การลงทุน 10X เปรียบเทียบกับดัชนี SET Index ในอดีตที่ผ่านมา โดยแสดงเป็นตัวอย่างได้ดังภาพด้านล่างนี้

ภาพที่ 3 : ภาพตัวอย่างแสดงช่วงระยะเวลาที่ดัชนี SET Index เป็นขาลง (สีแดง) และตลาดเป็นขาขึ้น (สีเขียว) จากการชี้วัดของ Donchian Channel Indicator 20 วันทำการย้อนหลัง

พฤติกรรมของกลยุทธ์การลงทุน 10X เมื่อตลาดหุ้นเป็นขาลง

สำหรับการเก็บสถิติเพื่อศึกษาผลตอบแทนจากกลยุทธ์การลงทุน 10X ในงานวิจัยชิ้นนี้นั้น เราจะทำการเก็บสถิติเพื่อทำความเข้าใจถึงความสัมพันธ์ระหว่างผลตอบแทน, ความเสี่ยง และพฤติกรรมการถือครองหุ้นของกลุยทธ์การลงทุน 10X โดยให้ผลลัพธ์ดังต่อไปนี้

1. ผลตอบแทนของกลยุทธ์การลงทุน 10X เมื่อดัชนี SET Index เป็นขาลง

ได้แสดงให้เห็นถึงผลตอบแทนที่เป็นบวกและเหนือกว่าตลาดหรือดัชนี SET Index ในภาพรวมดังนี้

| 10X Profit | SET Profit | |

| Total | 79 | 79 |

| % Positive Return | 62.03% | 58.23% |

| % Beat SET | 60.76% | 39.24% |

| Median | 1.70% | 0.98% |

| Avg. | 2.06% | -1.31% |

| Worst | -13.36% | -39.47% |

| Best | 19.99% | 13.69% |

| St.Dev | 6.28% | 8.75% |

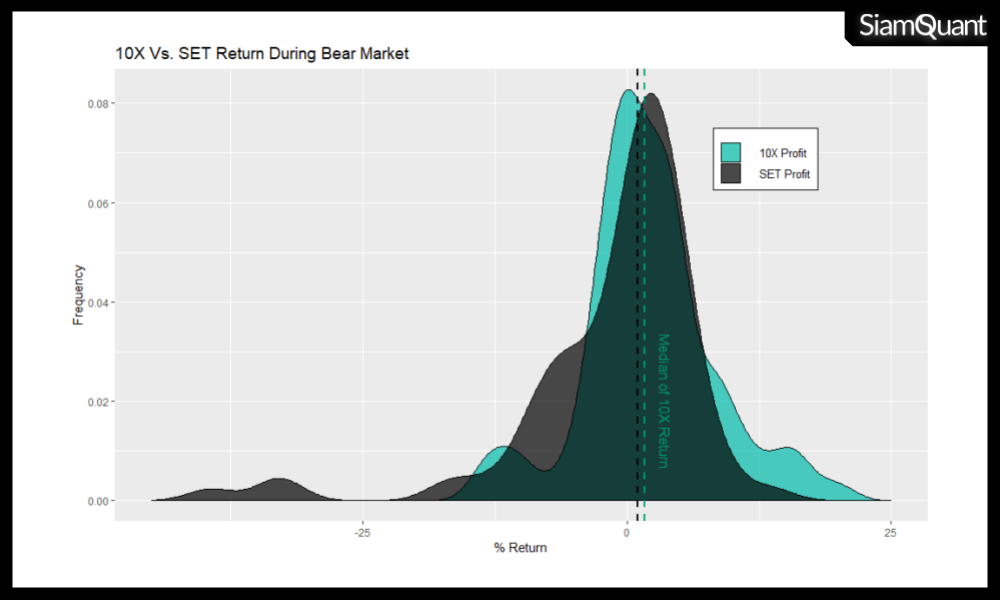

ภาพและตารางที่ 4 : การกระจายตัวและค่าสถิติเชิงบรรยายของค่า Net Profit (%) จากผลตอบแทนของกลยุทธ์การลงทุน 10X, ดัชนี SET Index และผลตอบแทนส่วนเกินของกลยุทธ์ (Excess Return) ในช่วงตลาดหุ้นขาลง

โดยจากภาพและตารางผลตอบแทนนั้นพบว่า หลังจากที่ SET Index เกิดสัญญาณการเข้าสู่ขาลงจนกระทั่งกลับเป็นขาขึ้นนั้น ในภาพรวมแล้วกลยุทธ์การลงทุน 10X ยังคงให้ผลตอบแทนที่ดีกว่าในภาพรวม โดยประเด็นสำคัญจากสถิติก็คือเมื่อเกิดสัญญาณขึ้นนั้น มันยังคงให้ผลตอบแทนที่เป็นบวกถึง 49 ครั้งหรือราว 62% เลยทีเดียว และยังมักที่ให้ผลตอบแทนที่เหนือกว่าดัชนี SET Index ถึง 48 ครั้งหรือราว 60% อีกด้วย ดังนั้นแล้ว เมื่อ SET Index เกิดสัญญาณการเข้าสู่ขาลงนั้น เราจึงอาจไม่จำเป็นต้องวิตกกังวลมากนัก

นอกจากนี้แล้ว หากมองไปที่ค่า Worst Return นั้นเราจะพบว่าภายหลัง SET Index เกิดสัญญาณขาลงจนกลายเป็นขาขึ้นอีกครั้งหนึ่งนั้น กลยุทธ์การลงทุน 10X เคยขาดทุนสูงสุดที่ราว -13.36% เท่านั้น ซึ่งยังคงถือว่าน้อยกว่าระดับการขาดทุนของ SET Index ที่ -39.47% เป็นอย่างมาก เราจึงไม่ควรที่ตื่นตระหนกเมื่อตลาดหุ้นเกิดสัญญาณการเข้าสู่ขาลงจนมากเกินไปเมื่อลงทุนด้วยกลยุทธ์การลงทุน 10X นั่นเอง

2. การถดถอยของมูลค่าพอร์ตโฟลิโอสูงสุดของกลยุทธ์การลงทุน 10X เมื่อดัชนี SET Index เป็นขาลง

ได้แสดงให้เห็นถึงการถดถอยโดยเฉลี่ยที่น้อยกว่าดัชนี SET Index เมื่อเกิดสัญญาณตลาดขาลงขึ้นดังนี้

| Stat | 10X Max. DD. | SET Max. DD. |

| Total | 0.79 | 0.79 |

| Median | -2.95% | -5.79% |

| Average | -4.32% | -8.73% |

| Worst | -19.45% | -46.37% |

| Best | 0% | 0% |

| St.Dev | 4.22% | 9.85% |

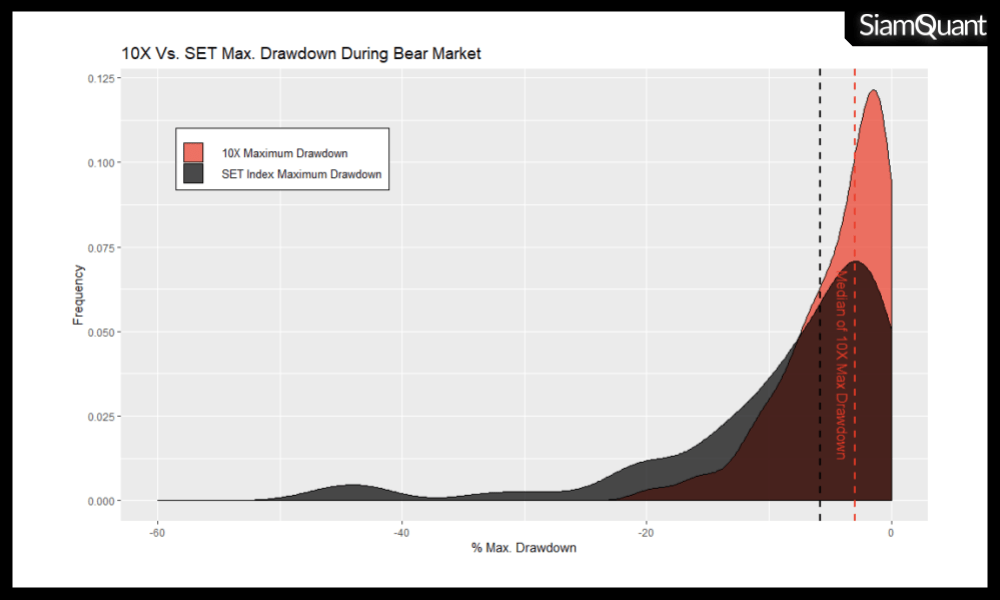

ภาพและตารางที่ 5 : การกระจายตัวและค่าสถิติเชิงบรรยายของค่า Maximum Drawdown (%) จากกลยุทธ์การลงทุน 10X เปรียบเทียบกับดัชนี SET Index ในช่วงตลาดหุ้นขาลง

เนื่องจากผลตอบแทนที่เกิดการขาดทุน กับระดับการถดถอยของพอร์ตโฟลิโอนั้นไม่ใช่สิ่งเดียวกัน (เพราะระหว่างช่วงเวลานั้นพอร์ตอาจเคยลดลงไปมากกว่าระดับการขาดทุน ณ ปลายทางก็ได้) ดังนั้นแล้วการรู้ถึงการถดถอยที่สูงที่สุดของพอร์ตโฟลิโอหรือค่า Maximum Drawdown จึงเป็นสิ่งสำคัญที่นักลงทุนควรรู้ในลำดับถัดมาครับ

โดยที่ค่า Maximum Drawdown ที่เกิดขึ้นในภาพและตารางที่ผ่านมานั้น ได้ถูกคำนวณเริ่มต้นจากวันที่เกิดสัญญาณตลาดขาลง จนกระทั่งตลาดได้กลับเป็นขาขึ้นอีกครั้งหนึ่ง (ซึ่งจะไม่เหมือนกับการคำนวณค่า Maximum Drawdown ตั้งแต่เริ่มต้นการทดสอบเมื่อปี 1997 เพราะคำนวณเฉพาะช่วงเวลานั้นๆ)

โดยเราจะพบประเด็นที่สำคัญที่สุดก็คือ หลังจากที่ตลาดเกิดสัญญาณขาลงขึ้นนั้น พอร์ตโฟลิโอเคยมีมูลค่าลดลงสูงที่สุดราว -19.45% (เมื่อเทียบกับ SET Index ที่เคยลดลงสูงถึง -46.37%) ดังนั้นแล้ว เมื่อตลาดเข้าสู่ขาลงนั้น การพบเจอกับ Drawdown ที่เพิ่มขึ้นอีกราว 0-20% จึงเป็นเรื่องที่มีโอกาสเกิดขึ้นได้โดยปกติ โดยที่กลยุทธ์ยังคงมีประสิทธิภาพอยู่เช่นเดิม (อย่างไรก็ตาม โอกาสเกิด Max Drawdown เกินกว่า -20% นั้นมีความเป็นไปได้น้อยมากเพียงราวๆ 1% เท่านั้น)

3. ค่าเฉลี่ยสัดส่วนการถือครองหุ้น (Mean of Exposure) เมื่อดัชนี SET Index เป็นขาลง

ได้แสดงให้เห็นถึงขีดความสามารถในการป้องกันความเสี่ยง แม้ในบางครั้งกลยุทธ์จะมีสัดส่วนการถือครองหุ้นในระดับสูงเมื่อดัชนี SET Index เป็นขาลงดังนี้

| Stat | 10XAvg.Exposure |

| Total | 79 |

| Median | 64.27% |

| Average | 54.33% |

| Minimum | 0.18% |

| Maximum | 94.41% |

| St.Dev | 29.74% |

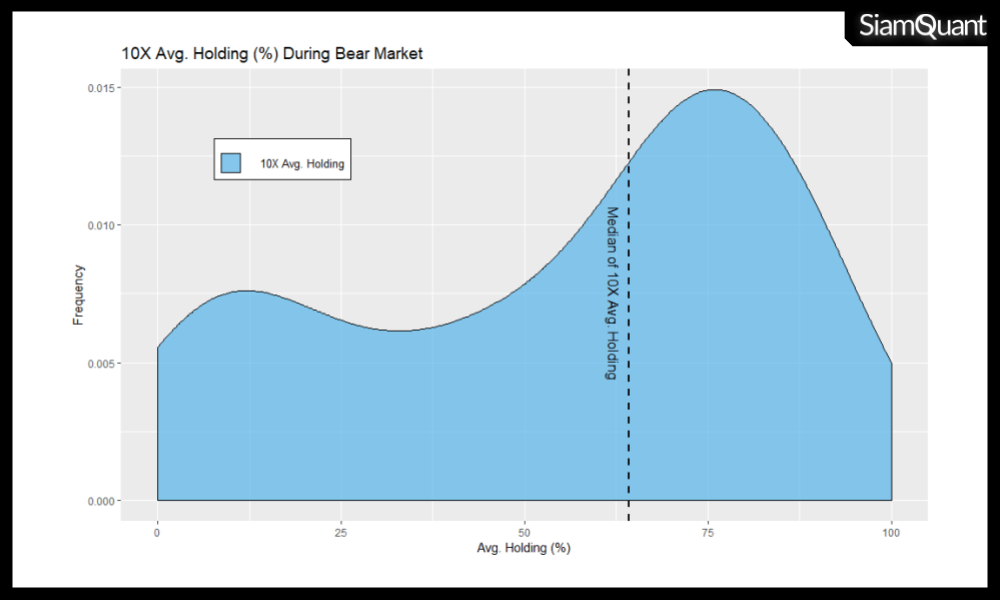

ภาพและตารางที่ 6 : การกระจายตัวและตารางแสดงค่าสถิติเชิงบรรยายของค่าเฉลี่ยสัดส่วนการถือครองหุ้น (Avg. Exposure) ของกลยุทธ์การลงทุน 10X ในช่วงตลาดหุ้นขาลง

โดยนอกจากเรื่องของผลตอบแทนและ Drawdown ที่เกิดขึ้นในการลงทุนแล้ว ปัจจัยอีกอย่างซึ่งมักทำให้นักลงทุนมักเกิดความกังวลขณะที่ตลาดหุ้นเข้าสู่ขาลงก็คือเรื่องของสัดส่วนในการถือครองหุ้นหรือ % Holding ของพอร์ตโฟลิโอนั่นเอง

ซึ่งจากการเก็บสถิติของ % Holding ของกลยุทธ์การลงทุน 10X เมื่อตลาดเข้าสู่ขาลงนั้นพบสิ่งที่น่าสนใจก็คือ แม้ว่ากลยุทธ์จะมีลักษณะของกลยุทธ์การลงทุนตามแนวโน้มอยู่ในตัว (Trend Following Strategy) อย่างไรก็ตาม เนื่องจากกลยุทธ์มีลักษณะถือครองหุ้นในระยะยาว อีกทั้งยังมีกลไกการขายหุ้นในแบบ Bottom Up โดยอิงกับหุ้นรายตัวแทนที่จะเป็นแนวโน้มตลาดในภาพใหญ่นั้น

เราจึงจะสังเกตได้ว่ากลยุทธ์มีการถือครองหุ้นตั้งแต่ระดับมากที่สุดคือราว 94.41% จนลงไปถึงเพียง 0.18% ของพอร์ตโฟลิโอเท่านั้น โดยที่กลยุทธ์มักจะคงการถือครองหุ้นในระดับสูงเมื่อตลาดเป็นขาลงระยะสั้นในแนวโน้มขาขึ้นใหญ่ จึงทำให้กลยุทธ์ยังคงถือครองหุ้นอยู่ในระดับสูง อย่างไรก็ตาม หากตลาดหุ้นยังคงย่ำแย่ลงไปเรื่อยๆนั้น กลยุทธ์ก็จะมีการถือครองที่ลดน้อยลงไปเรื่อยจนแทบไม่ถือหุ้นอะไรเลยเพื่อปกป้องความเสี่ยงก็เป็นได้

ดังนั้นแล้ว นักลงทุนจึงไม่ควรที่จะวิตกเกี่ยวกับระดับการถือครองหุ้นของกลยุทธ์การลงทุน 10X เมื่อตลาดหุ้นเข้าสู่ขาลงมากจนเกินไปนัก เนื่องจากกลยุทธ์มีกลไกการขายหุ้นออกจากพอร์ตโฟลิโอจากทั้งปัจจัยทางพื้นฐานและเทคนิค จนไม่เคยที่จะทำให้ตั้งแต่ปี 1997-2019 นั้น พอร์ตโฟลิโอยังไม่เคยเผชิญกับ Drawdown ที่สูงเกินกว่า 30% เลย แม้ว่าดัชนี SET Index จะเคยเกิด Maximum Drawdown ที่สูงถึงระดับ -75.87% ก็ตาม

บทสรุปประเด็นสำคัญของผลตอบแทนและพฤติกรรมของกลยุทธ์การลงทุน 10X ในช่วงเวลาที่ตลาดเป็นขาลง

จากตัวเลขสถิติต่างๆที่เกิดขึ้นจากผลการทดสอบกลยุทธ์การลงทุนภายใต้ความเข้มงวดในระดับกองทุนนั้น เราจะเห็นได้ว่าเมื่อตลาดเข้าสู่ขาลงนั้น กลยุทธ์การลงทุน 10X มักให้ผลตอบแทนที่เป็นบวก รวมถึงให้ผลตอบแทนที่เป็นบวกเหนือดัชนี SET Index ถึงราว 60%อีกทั้งยังเกิดการถดถอยของพอร์ตโฟลิโอหรือ Maximum Drawdown ที่น้อยกว่าตลาดหรือดัชนี SET Index เป็นอย่างมากด้วยเช่นกัน

โดยถึงแม้ว่าในหลายๆครั้งที่ตลาดเกิดสัญญาณการเข้าสู่ขาลงนั้น กลยุทธ์จะมีการถือครองหุ้นเป็นสัดส่วนที่สูงในพอร์ตโฟลิโอ แต่มันก็ยังคงสามารถปกป้องความเสียหายของพอร์ตให้น้อยกว่าตลาดในภาพรวม จากทั้งกลไกการขายหุ้นด้วยปัจจัยพื้นฐานและเทคนิค ที่จะคอยปล่อยหุ้นที่อ่อนแอออกไปจากพอร์ตโฟลิโออยู่เสมอ

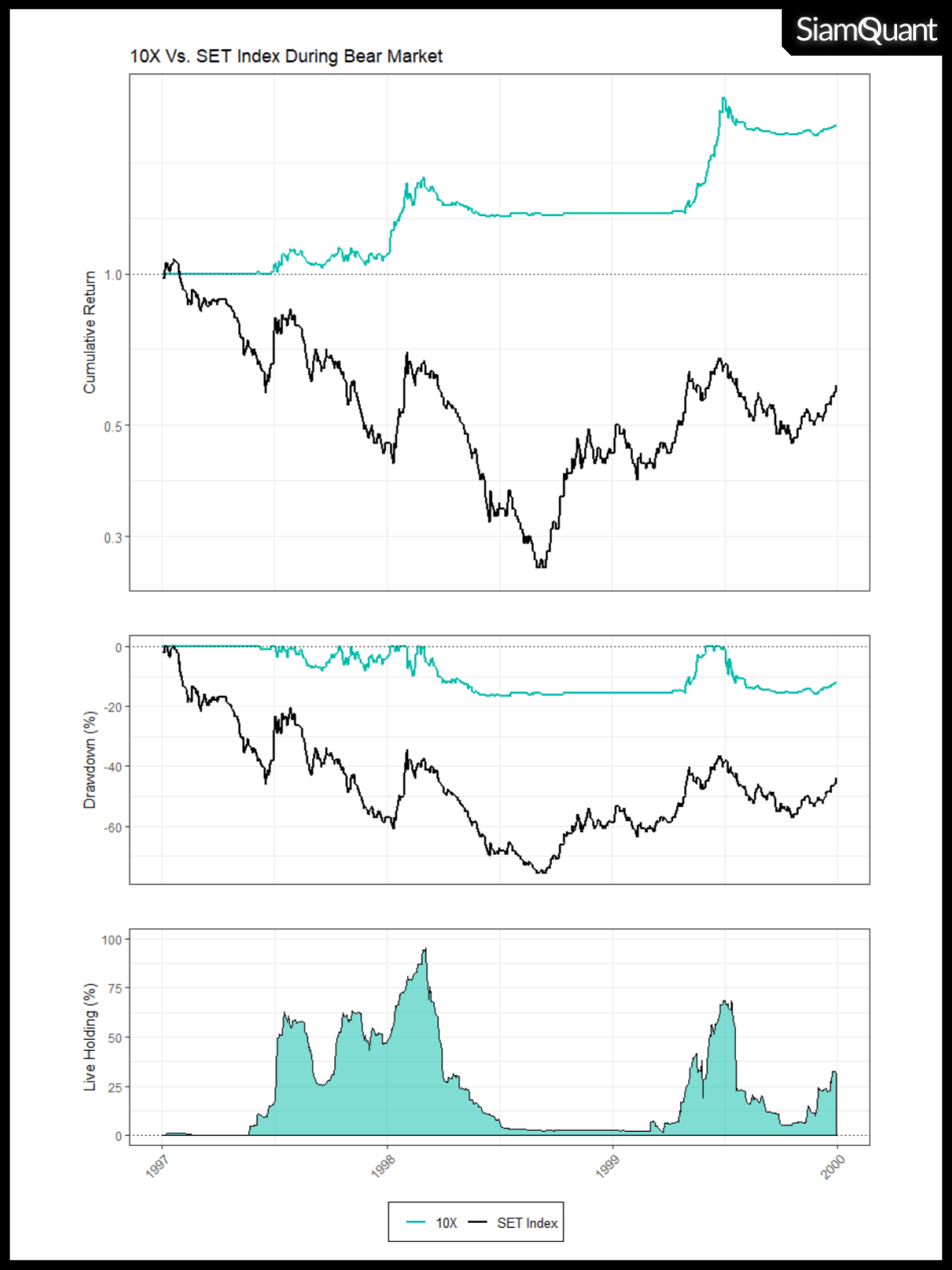

สุดท้ายนี้นั้น เพื่อเป็นการเสริมสร้างความเข้าใจจากข้อมูลในเชิงคุณภาพนั้น ทางทีมงาน SiamQuant จึงได้ทำการแนบท้ายภาพผลตอบแทน Cumulative Return, Drawdown และ %Holding ของกลยุทธ์การลงทุน 10X เปรียบเทียบกับดัชนี SET Index เมื่อตลาดหุ้นกลายเป็นขาลงครั้งใหญ่หรือเกิดวิกฤติเศรษฐกิจขึ้น เพื่อเป็นการแสดงให้นักลงทุนทุกท่านได้เห็นถึงพฤติกรรมการปกป้องความเสี่ยงของกลยุทธ์การลงทุน 10X ในช่วงเวลาที่ยากลำบากของการลงทุนในอดีตที่ผ่านมากัน

ทีมงาน SiamQuant หวังว่าบทวิจัยชิ้นนี้จะมีประโยชน์ต่อนักลงทุน 10X รวมถึงผู้ที่สนใจในการลงทุนอย่างเป็นระบบทุกท่านครับ 😀

บทส่งท้าย กรณีศึกษากลยุทธ์การลงทุน 10X กับวิกฤติเศรษฐกิจต่างๆที่เกิดขึ้นในตลาดหุ้นไทย

10X VS. วิกฤติต้มยำกุ้ง 1997-1999

| 10X Adjusted | 10X Unadjusted | SET Index | |

| Cumulative Profits | 0.99 | 0.82 | -0.4 |

| Annualized Return | 26.61 | 22.79 | -16.07 |

| Annualized Standard Deviation | 17.25 | 17.7 | 42.14 |

| Annualized Sharpe (Rf=4%) | 1.54 | 1.29 | -0.38 |

| Sortino Ratio | 0.14 | 0.11 | -0.03 |

| Max.DD | -16.67 | -20 | -75.7 |

| Longest.DD (Months) | -14.52 | -14.62 | -34.38 |

| Correlation with setIndex | 0.3556 | 0.3462 | 1 |

ภาพและตารางที่ 7 : สถิติของผลตอบแทนจากกลยุทธ์การลงทุน 10X เปรียบเทียบกับดัชนี SET Index ในช่วงวิกฤติต้มยำกุ้ง (1997)

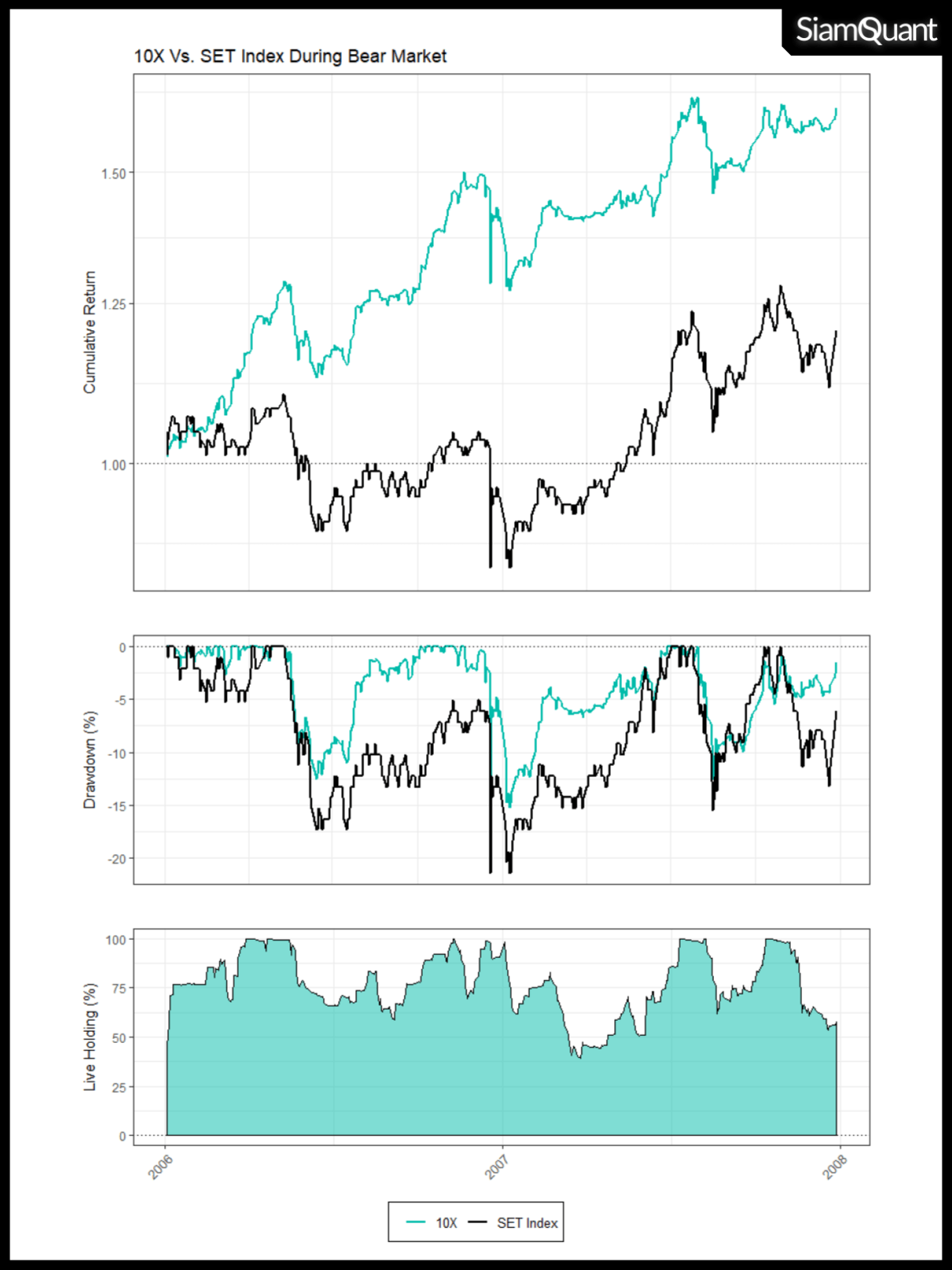

10X VS. มาตรการควบคุมเงินทุน (Capital Control) ในปี 2006

| 10X Adjusted | 10X Unadjusted | SET Index | |

| Cumulative Profits | 0.64 | 0.47 | 0.2 |

| Annualized Return | 29.09 | 22 | 9.98 |

| Annualized Standard Deviation | 18.36 | 19.96 | 23.84 |

| Annualized Sharpe (Rf=4%) | 1.58 | 1.1 | 0.42 |

| Sortino Ratio | 0.11 | 0.07 | 0.03 |

| Max.DD | -15.17 | -21.66 | -21.43 |

| Longest.DD (Months) | -6.95 | -7.48 | -13.33 |

| Correlation with setIndex | 0.8086 | 0.7714 | 1 |

ภาพและตารางที่ 8 : สถิติของผลตอบแทนจากกลยุทธ์การลงทุน 10X เปรียบเทียบกับดัชนี SET Index ในช่วงเหตุการณ์ Capital Control หรือหม่อมอุ๋ย (2006)

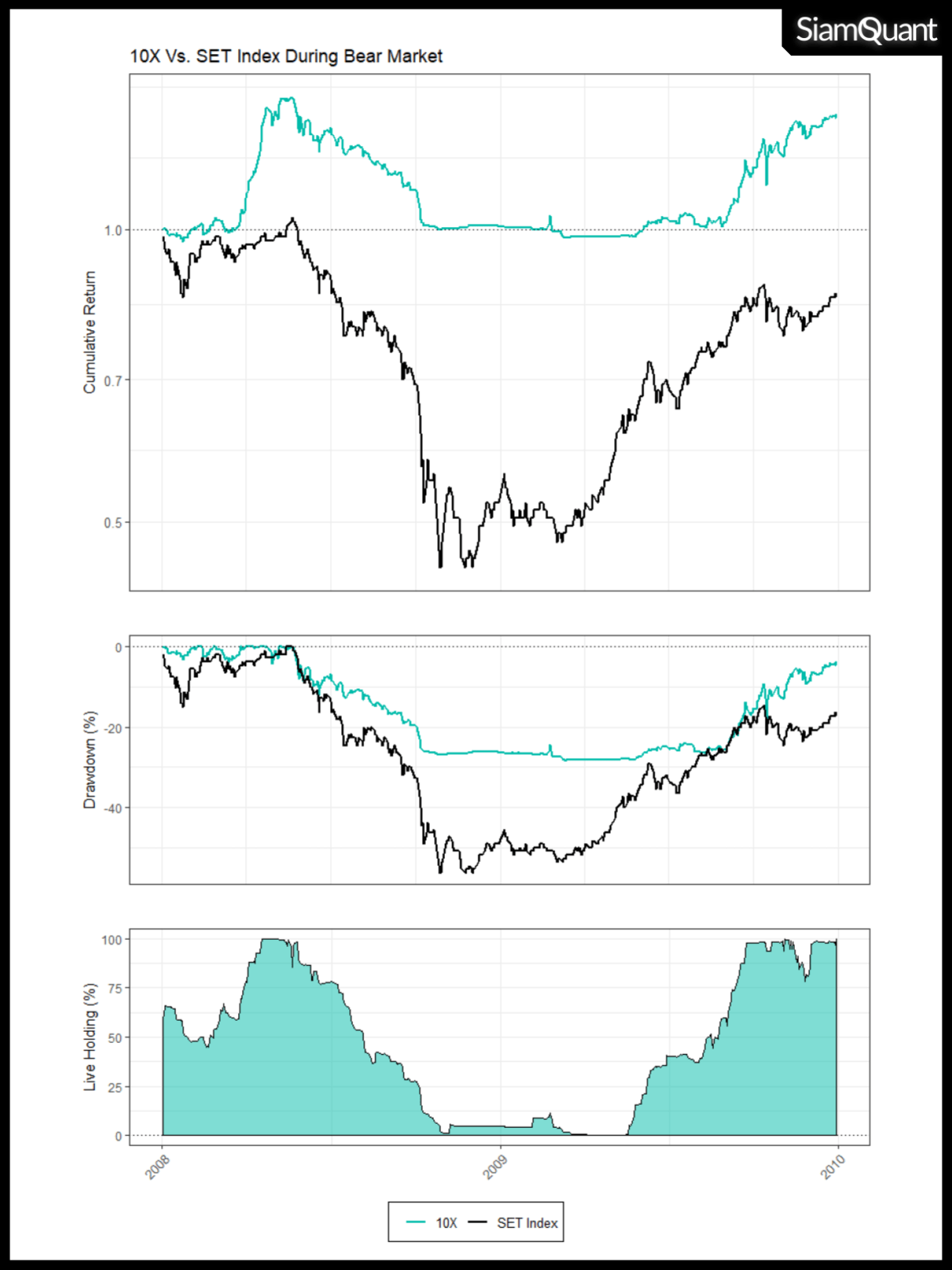

10X VS. วิกฤติซับไพรม์ (Hamburger Crisi) ในปี 2008

| 10X Adjusted | 10X Unadjusted | SET Index | |

| Cumulative Profits | 0.3 | 0.21 | -0.15 |

| Annualized Return | 14.49 | 10.22 | -7.99 |

| Annualized Standard Deviation | 17 | 17.48 | 31.16 |

| Annualized Sharpe (Rf=4%) | 0.85 | 0.58 | -0.26 |

| Sortino Ratio | 0.06 | 0.04 | -0.02 |

| Max.DD | -28.34 | -29.89 | -56.36 |

| Longest.DD (Months) | -18.95 | -18.95 | -18.9 |

| Correlation with setIndex | 0.4098 | 0.3934 | 1 |

ภาพและตารางที่ 9 : สถิติของผลตอบแทนจากกลยุทธ์การลงทุน 10X เปรียบเทียบกับดัชนี SET Index ในช่วงวิกฤติซับไพร์ม (2008)

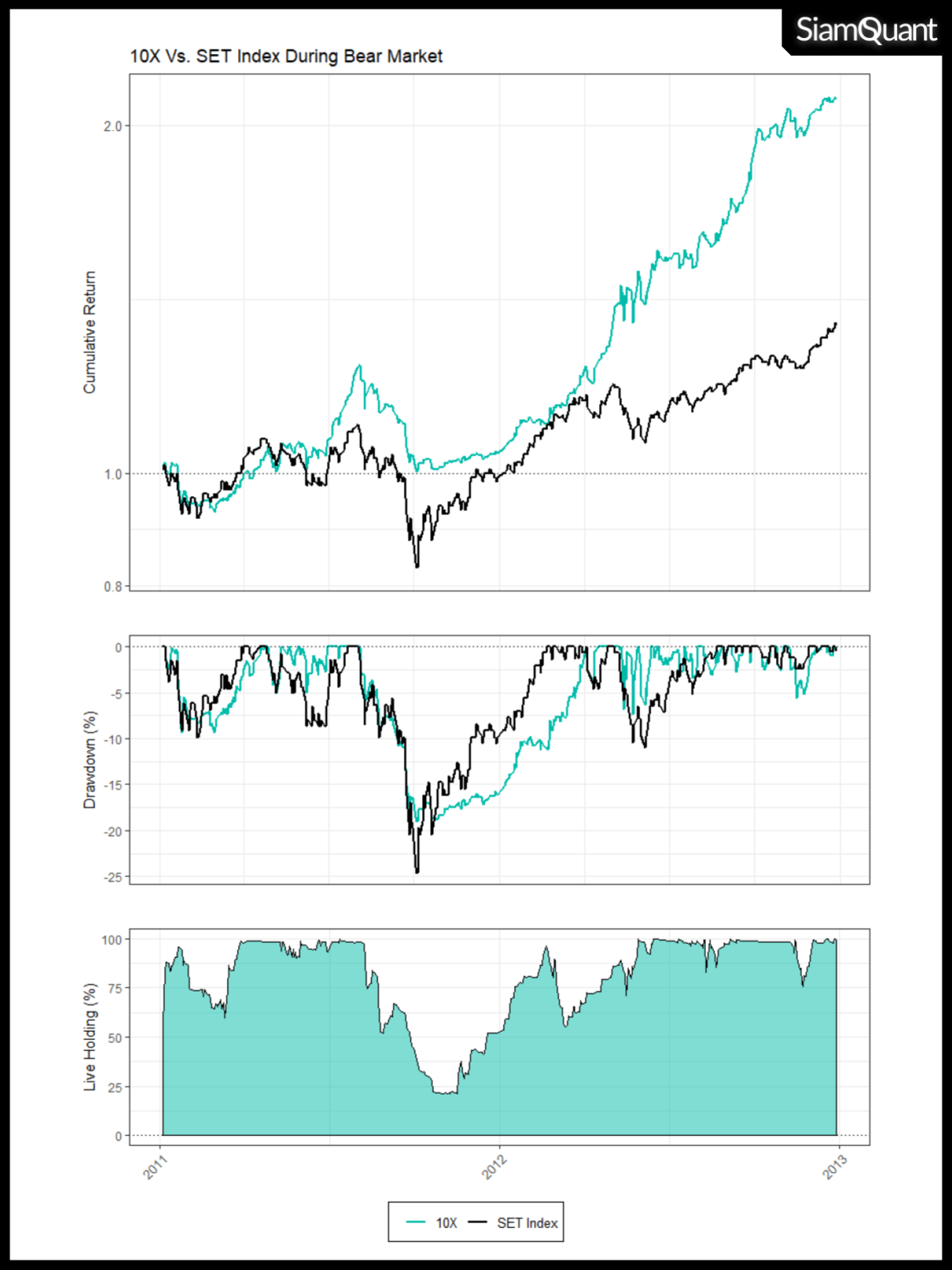

10X VS. วิกฤติน้ำท่วมใหญ่ในปี 2011

| 10X Adjust | 10X Unadjusted | SET Index | |

| Cumulative Profits | 1.11 | 0.79 | 0.34 |

| Annualized Return | 46.8 | 34.95 | 16.33 |

| Annualized Standard Deviation | 18.54 | 20.59 | 18.87 |

| Annualized Sharpe (Rf=4%) | 2.52 | 1.7 | 0.86 |

| Sortino Ratio | 0.18 | 0.11 | 0.06 |

| Max.DD | -19.05 | -19.36 | -24.65 |

| Longest.DD (Months) | -8.24 | -8.43 | -6.76 |

| Correlation with setIndex | 0.5688 | 0.4978 | 1 |

ภาพและตารางที่ 10 : สถิติของผลตอบแทนจากกลยุทธ์การลงทุน 10X เปรียบเทียบกับดัชนี SET Index ในช่วงวิกฤติน้ำท่วมใหญ่ (2011)