- ทำไมปี 2023 จึงยังคงเป็นปีที่ยากลำบากสำหรับการลงทุนในตลาดหุ้นไทย? - December 25, 2023

- 5 ข้อผิดพลาดที่พบบ่อยๆในการวิเคราะห์ผลการลงทุน - September 13, 2020

- พิสูจน์ความอันตรายของการเก็งกำไรระยะสั้นด้วยทฤษฎี Risk of Ruin - July 19, 2020

ผมเชื่อว่ามีเพื่อนๆพี่ๆน้องๆนักลงทุนจำนวนมากต้องเคยมีประสบการณ์ซื้อหุ้นกลุ่มที่เรียกว่า “Penny Stock” หรือที่คนไทยมักเรียกกันว่า “หุ้นต่ำบาท” ติดพอร์ตเก็บไว้ลุ้นกันเล่นๆแน่ๆ เพราะหุ้นในกลุ่มนี้นั้นมักล่อตาล่อใจนักลงทุนด้วยราคาที่ลงมาต่ำเตี้ยติดดิน พร้อมกับ Upside ที่เรียกได้ว่าขึ้นไปเพียงแค่ไม่กี่ช่องก็สามารถทำให้เรากำไรได้เป็นกอบเป็นกำแล้ว

ซึ่งพฤติกรรมการลงทุนแบบ “ลุ้น Jackpot” ของนักลงทุนรายย่อยแบบนี้แท้จริงแล้วกลับเป็นสาเหตุหนึ่งที่ทำให้นักลงทุนรายย่อยนั้นขาดทุน โดยเฉพาะในกรณีที่มีการซื้อหุ้นต่ำบาทมาเก็บไว้เป็นลุ้นเป็นจำนวนมาก ซึ่งทำให้มีความเสี่ยงที่เงินทุนที่ลงไปนั้นสูญสลายหายไปเป็นอากาศเลยทีเดียว ถ้าเกิดเหตุไม่คาดฝันขึ้นมา

โดยในบทความนี้ผมจะมาทำการวิจัยเชิง Quantitative เพื่อที่จะพิสูจน์ในเชิงสถิติให้เพื่อนๆได้เห็นถึงความอันตรายที่แอบซ่อนอยู่ในหุ้น “Penny Stock” กันครับ

รู้จักกับ หุ้นต่ำบาท “Penny Stock”

หุ้น Penny Stock หรือ “หุ้นต่ำบาท” นั้นคือ กลุ่มของบริษัทจดทะเบียนที่มีราคาซื้อขายที่ต่ำกว่าบาทและโดยมากมักจะต่ำจนเหลือเพียงไม่กี่สตางค์ต่อหุ้นเท่านั้น ซึ่งสาเหตุที่หุ้นเหล่านี้มีราคาต่ำนั้นอาจมีหลายอย่าง ยกตัวอย่างเช่น

- บริษัทจดทะเบียนมีผลการดำเนินงานขาดทุนอย่างต่อเนื่องหลายๆปี

- มีการเพิ่มทุนบ่อยๆ (เนื่องจากบริษัทขาดกระแสเงินสด) และส่งผลให้ราคาหุ้นเกิด Dilution Effect

- มีปัจจัยเชิงลบเข้ามากระทบกับแนวโน้มการดำเนินงานของธุรกิจ ไม่ว่าจะเป็นเรื่องของเศรษฐกิจมหภาค, อุบัติเหตุอัคคีภัย หรือคดีความฟ้องร้องต่างๆ เป็นต้น

โดยสิ่งที่ดึงดูดให้นักลงทุนรายย่อยทั่วโลก (ซึ่งพฤติกรรมนี้ไม่ได้จำกัดอยู่แค่ในหมู่นักลงทุนไทยเท่านั้นนะครับ) นั้นนิยมลงทุนในหุ้นกลุ่ม Penny Stock ก็คือ

- ภาพจำของราคาหุ้นที่เคยอยู่สูงในอดีต (Anchoring Bias**)

- ในบางกรณีบริษัทจดทะเบียนอาจเป็นเป้าหมายสำหรับการ Takeover กิจการ โดยบริษัทคู่แข็งหรือบริษัทอื่นๆเนื่องจากมีราคาหุ้นที่ถูก (แต่จริงๆแล้วกรณีนี้เป็นโอกาสที่น้อยมากๆที่จะเกิดขึ้น)

- ส่วนต่างของราคาที่สูงมากๆในหุ้นต่ำบาทระหว่างราคาซื้อขาย ยกตัวอย่างกรณีเช่น หุ้นที่มูลค่า 0.10 บาท นั้น การที่ราคาเพิ่มขึ้นเพียง 1 ช่อง ก็สามารถทำให้นักลงทุนได้กำไรมากถึง 10% ของเงินลงทุน ในขณะที่หุ้นที่ราคาสูงกว่า 1 บาทนั้นต้องอาศัยการเคลื่อนไหวหลายช่องราคากว่าจะได้กำไรเท่ากันเป็นต้น

หมายเหตุที่ 1 : Anchoring Bias นั้นคือพฤติกรรมการลงทุนที่นิยามโดยศาสตร์ของ Behavioural Finance ที่กล่าวไว้ว่า นักลงทุนนั้นมักตัดสินใจโดยการให้น้ำหนักกับข้อมูลในอดีตมากกว่าที่จะปรับมุมมองให้สอดคล้องกับข้อมูลปัจจุบัน โดยยกตัวอย่างง่ายๆเช่น ถ้านักลงทุนเคยซื้อหุ้นมาในราคาหุ้นละ 10 บาทเมื่อ 1 อาทิตย์ที่แล้ว ถ้าราคาปัจจุบันลดลงมาเหลือเพียง 5 บาท นักลงทุนที่มี Anchoring Bias นั้นจะเกิดความ “รู้สึก” ว่าหุ้นตัวนี้มีราคาที่ถูก โดยมองข้ามหรือไม่ให้น้ำหนักกับปัจจัยและข้อมูลที่เข้ามาใหม่ ซึ่งจริงๆแล้วมีผลกระทบกับธุรกิจของบริษัทอย่างมีนัยยะ

ในงานวิจัย Quantitative Analysis of Investor Behavior (2014) โดยบริษัทวิจัย Dalbar, Inc. ได้กล่าวไว้ว่า ค่าเฉลี่ยของผลตอบแทนทบต้นต่อปี (CAGR) ของนักลงทุนรายย่อยในตลาดหุ้นสหรัฐนั้นอยู่ที่ 5.02% ตั้งแต่ปี ค.ศ. 1994 ถึง 2014 ซึ่งต่ำกว่าดัชนี่ S&P 500 ที่ 9.22% อยู่ค่อนข้างมาก

โดยถึงแม้จะเป็นช่วงตลาดขาขึ้นในช่วงปี ค.ศ. 2011-2014 นักลงทุนรายย่อยในตลาดหุ้นสหรัฐนั้นได้รับผลตอบแทนทบต้นต่อปี (CAGR) ที่ 10.87% ซึ่งก็ยังคงตามหลังดัชนี S&P 500 ที่ได้รับผลตอบแทนทบต้น 16.18% อยู่ถึง -5.31%

และยังมีอีกงานวิจัยโดย Kumar (2009) ที่เป็นการวิเคราะห์ข้อมูลนักลงทุนรายย่อยจาก Discount Broker กว่า 60,000 บัญชีของสหรัฐตั้งแต่ปี ค.ศ. 1991-1996 ที่ได้สรุปว่าแท้จริงแล้วพฤติกรรมการเสี่ยงโชคใน Penny Stock ของนักลงทุนรายย่อยนั่นเองที่เป็นสาเหตุของผลตอบแทนทบต้นต่อปีที่แย่กว่าดัชนี S&P 500 อย่างมีนัยยะ ซึ่งถ้านักลงทุนเหล่านั้นเพียงแค่เปลี่ยนแปลงพฤติกรรมการลงทุนโดยไม่ลงทุนในหุ้น Penny Stock ก็จะสามารถเพิ่มผลตอบแทนทบต้น (CAGR) ได้โดยเฉลี่ยถึง 2.8% ต่อปีเลยทีเดียว

ซึ่งเมื่อเราได้เห็นถึงผลการวิจัยดังกล่าวที่มีความสอดคล้องกันในตลาดหุ้นสหรัฐ เราจึงเกิดความสงสัยที่จะค้นหาว่า จริงๆแล้วมีปรากฏการณ์เช่นนี้ในตลาดหุ้นไทยเหมือนกันหรือไม่

ขั้นตอนและผลลัพธ์ของการทดสอบ Penny Stock

ในการทดสอบพฤติกรรมของหุ้นประเภท Penny Stock นั้น เราได้ทำการแบ่งกลุ่มหุ้นออกเป็น 2 กลุ่มด้วยกันคือ

- หุ้นที่ราคาปิด (Unadjusted Close) อยู่ต่ำกว่า 1 บาท ถือว่าเป็นกลุ่ม Penny Stock

- หุ้นที่มีราคาปิด (Unadjusted Close) สูงกว่า 1 บาท ถือว่าเป็นกลุ่ม Non-Penny Stock

หลังจากนั้นเราจะทำการสร้างพอร์ตโฟลิโอจากหุ้นกลุ่ม Penny Stock และ Non-Penny Stock ในเชิงทฤษฎี (Theoretical Performance) ด้วยการสุ่ม (Random) หุ้นในการเข้าซื้อขาย โดยเก็บกลุ่มตัวอย่างทั้งหมดกลุ่มละ 500 ครั้ง (รวมทั้งหมด 1,000 กลุ่มตัวอย่าง)

หมายเหตุที่ 2 : จุดประสงค์ของการทดสอบนี้ คือการจำลองพฤติกรรมของนักลงทุนรายย่อยที่ทำการซื้อขายในตลาดหุ้นไทย โดยไม่มีการจำกัดประเภทของกลยุทธ์การลงทุนที่ใช้และขนาดของการลงทุนในแต่ละครั้ง เพื่อที่จะศึกษาผลกระทบของการลงทุนในหุ้น Penny Stock

โดยสามารถอ่านรายละเอียดของการทดสอบได้จากตารางที่ 1

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Universe |

|

| Entry |

|

| Exit |

|

| Filters |

|

| Position Size |

|

| Position Score |

|

ตารางที่ 1 : ตารางแสดงเงื่อนไขต่างๆสำหรับการทดสอบพฤติกรรมของ Penny Stock Portfolio

หมายเหตุที่ 3 : ผลการทดสอบใช้ระดับความเข้มงวดในเชิงทฤษฎีเพื่อต้องการตัดผลกระทบต่างๆที่อาจกระทบกับประสิทธิภาพของแนวคิด เช่น Slippage และอัตราค่าคอมมิสชั่น เป็นต้น

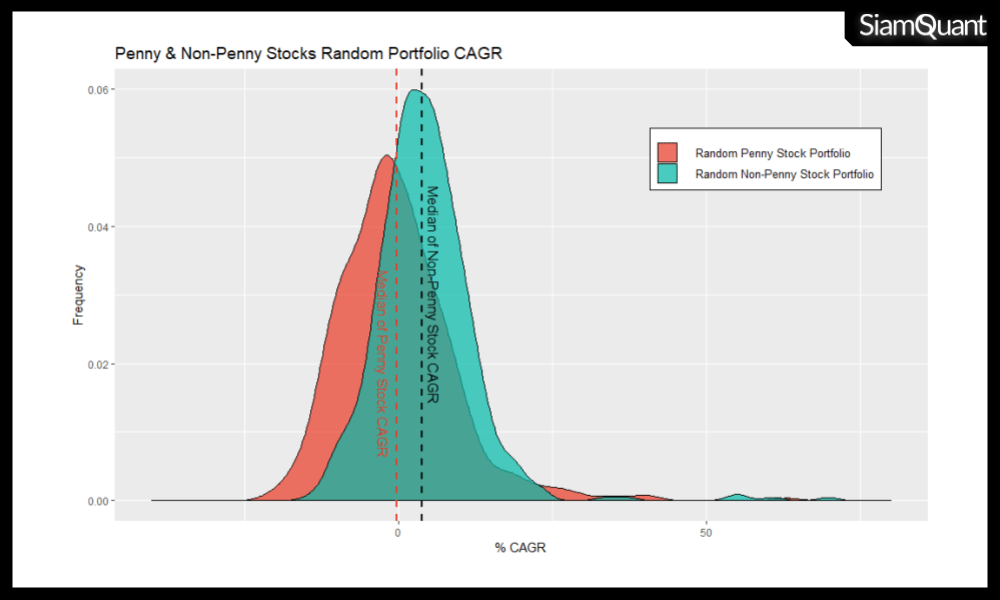

ซึ่งต่อมาเราได้นำผลลัพธ์ของการทดสอบทั้งผลตอบแทนทบต้น (CAGR) และค่าการถดถอยของมูลค่าพอร์ตโฟลิโอสูงสุด (Maximum Drawdown) ของแต่ละประเภทพอร์ตโฟลิโอ มาทำการสร้างกราฟการกระจายตัวในภาพที่ 1 และ ภาพที่ 2 ด้านล่าง

ภาพที่ 1 : การกระจายตัวของผลตอบแทนทบต้น (CAGR) ของพอร์ตโฟลิโอ Penny Stock แบบสุ่มและพอร์ตโฟลิโอ Non-Penny Stock แบบสุ่มกลุ่มละ 500 ตัวอย่าง รวมทั้งหมด 1,000 ตัวอย่าง

โดยมีค่า Percentile การกระจายตัว CAGR ในพอร์ตโฟลิโอทั้ง 2 แบบดังนี้

| Percentile | PennyStock CAGR (%) | Non-PennyStock CAGR (%) |

| 5% | -13.43 | -7.37 |

| 15% | -9.48 | -2.79 |

| 25% | -6.91 | -0.23 |

| 35% | -3.99 | 1.28 |

| 45% | -2.23 | 3.01 |

| 55% | -0.38 | 4.88 |

| 65% | 1.94 | 6.43 |

| 75% | 4.50 | 8.56 |

| 85% | 8.01 | 11.22 |

| 95% | 15.17 | 16.07 |

ตารางที่ 2 : ค่า Percentile การกระจายตัวของค่า CAGR จากพอร์ตโฟลิโอ Penny Stock แบบสุ่มและพอร์ตโฟลิโอ Non-Penny Stock แบบสุ่มกลุ่มละ 500 ตัวอย่าง รวมทั้งหมด 1,000 ตัวอย่าง

ซึ่งจากผลลัพธ์ในภาพที่ 1 และ ตารางที่ 2 จะเห็นได้ว่าการพอร์ตโฟลิโอที่ลงทุนแค่ใน Penny Stock นั้นมีผลตอบแทนทบต้นเฉลี่ยที่กระจายตัวที่กว้างกว่าและเอียงไปทางด้านลบ (Negative Skew) มากกว่าพอร์ตโฟลิโอที่ไม่ได้ลงทุนใน Penny Stock อย่างชัดเจน

นอกจากนี้การลงทุนในกลุ่ม Penny Stock ในภาพรวมมีโอกาสอยู่ที่ราวๆ 55% ที่จะได้ผลตอบแทนโดยเฉลี่ย (CAGR) ที่ติดลบหรือมีเพียง 45% ที่จะได้ผลตอบแทนที่เป็นบวก ในขณะที่การลงทุนในหุ้น Non Penny Stock มีโอกาสมากกว่า 65% ที่จะได้รับผลตอบแทนที่เป็นบวก!!

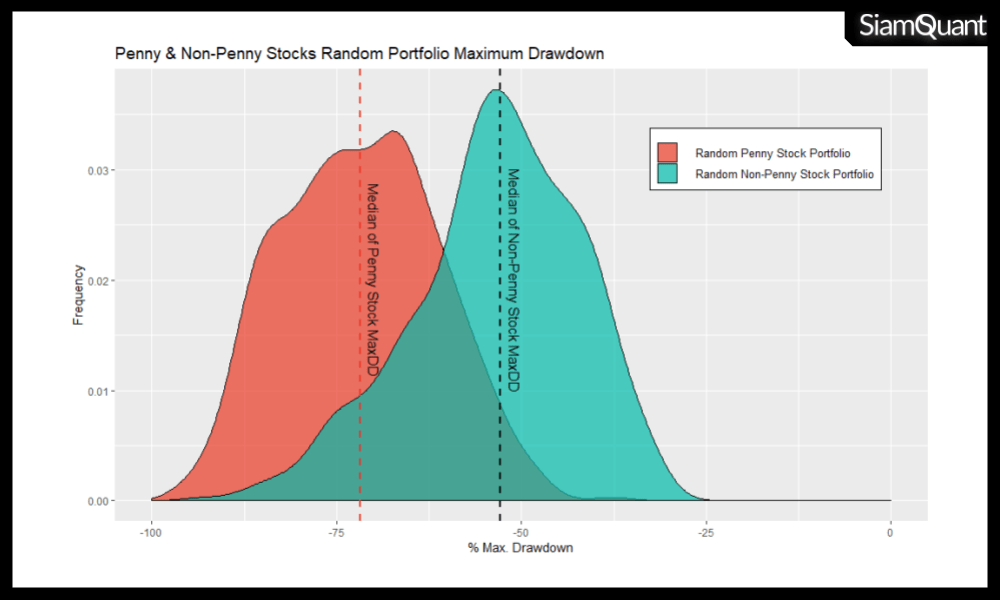

ภาพที่ 2 : ค่าการถดถอยของมูลค่าพอร์ตโฟลิโอสูงสุด (Maximum Drawdown) ของพอร์ตโฟลิโอ Penny Stock แบบสุ่มและพอร์ตโฟลิโอ Non-Penny Stock แบบสุ่ม รวมทั้งหมด 1000 ตัวอย่าง

โดยมีค่า Percentile การกระจายตัวของค่า Maximum Drawdown ในพอร์ตโฟลิโอทั้ง 2 แบบดังนี้

| Percentile | PennyStock Max. DD (%) | Non-PennyStock Max. DD (%) |

| 5% | -54.91 | -36.89 |

| 15% | -60.26 | -41.35 |

| 25% | -64.42 | -45.31 |

| 35% | -67.11 | -48.66 |

| 45% | -69.9 | -51.36 |

| 55% | -73.16 | -53.83 |

| 65% | -76.4 | -56.69 |

| 75% | -79.66 | -59.54 |

| 85% | -83.83 | -65.57 |

| 95% | -87.8 | -74.82 |

ตารางที่ 3 : ค่า Percentile การกระจายตัวของค่า Maximum Drawdown จากพอร์ตโฟลิโอ Penny Stock แบบสุ่มและพอร์ตโฟลิโอ Non-Penny Stock แบบสุ่ม รวมทั้งหมด 1000 ตัวอย่าง

ถ้าพิจารณาเพียงแค่ในมุมของการถดถอยของมูลค่าพอร์ตโฟลิโอสูงสุด (Maximum Drawdown) ในภาพที่ 2 และ ตารางที่ 3 จะเห็นได้ว่าการพอร์ตโฟลิโอที่ลงทุนแค่ใน Penny Stock นั้นมี Maximum Drawdown ที่สูงกว่าพอร์ตโฟลิโอที่ไม่ได้ลงทุนใน Penny Stock อย่างชัดเจน

ซึ่งการลงทุนในกลุ่ม Penny Stock มีโอกาส 95% ที่จะมีค่า Maximum Drawdown มากกว่า -54.91% ในขณะที่หุ้นกลุ่ม Non Penny Stock มีโอกาส 95% ที่จะมีค่า Maximum Drawdown มากกว่า -36.89% หรือมีค่า Maximum Drawdown น้อยกว่ากันราวๆ 15% เลยทีเดียว ซึ่งแสดงใเห้เห็นถึงความเสี่ยงที่มากกว่าของการลงทุนในหุ้นต่ำบาทนั่นเอง

บทสรุปของหุ้น Penny Stock

จากการทดสอบการจำลองพอร์ตโฟลิโอแบบสุ่มในหุ้นกลุ่ม Penny Stock และ Non-Penny Stock นั้นเราสามารถสรุปได้ว่า

- การลงทุนในหุ้น Penny Stock นั้นทำให้พอร์ตโฟลิโอมีความผันผวนที่เพิ่มขึ้นอย่างชัดเจนจากรูปแบบการกระจายตัวที่กว้างขึ้นของผลตอบแทน

- การลงทุนในหุ้น Penny Stock นั้นมีโอกาสที่จะขาดทุนมากกว่ากำไร โดยเฉพาะนักลงทุนที่ไม่มีการกระจายการลงทุน (Diversification) ที่เหมาะสม เนื่องจากมีการกระจายตัวของค่า Maximum Drawdown ที่สูงกว่า Non-Penny Stock อย่างมีนัยยะ

- การที่ Penny Stock นั้นมีการกระจายตัวของผลตอบแทนและค่า Maximum Drawdown ในทิศทางลบ (Negative Skew) ที่มากกว่าหุ้นแบบ Non-Penny Stock ทำให้เราสันนิษฐานได้ว่าหุ้นที่มีราคาต่ำนั้นมีศักยภาพเชิงธุรกิจที่ถดถอยลงอย่างมีนัยยะ ซึ่งทำให้ราคาหุ้นนั้นยากที่จะฟื้นตัวกลับขึ้นมาได้

เพราะฉะนั้นเราจึงสามารถสรุปได้ง่ายๆว่าการ “ลด ละ เลิก” เล่นหุ้นต่ำบาทคือหนึ่งในวิธีการที่ง่ายที่สุดในการที่จะช่วยทั้งลดความเสี่ยงและเพิ่มพูนกำไรให้กับพอร์ตโฟลิโอการลงทุนของคุณอย่างยั่งยืนในระยะยาว โดยพวกเราหวังว่าสิ่งที่ได้แชร์ในวันนี้จะช่วยให้เพื่อนๆพี่ๆน้องๆนักลงทุนสามารถนำไปประยุกต์ใช้เพื่อให้ลงทุนได้อย่างมีประสิทธิภาพกันมากขึ้นครับ แล้วพบกันใหม่ในบทความหน้าสวัสดีครับ

References :

https://www.amazon.com/Dual-Momentum-Investing-Innovative-Strategy/dp/0071849440

http://kyestates.com/wp-content/uploads/2015/02/DALBAR-QAIB-2014.pdf

https://onlinelibrary.wiley.com/doi/abs/10.1111/j.1540-6261.2009.01483.x