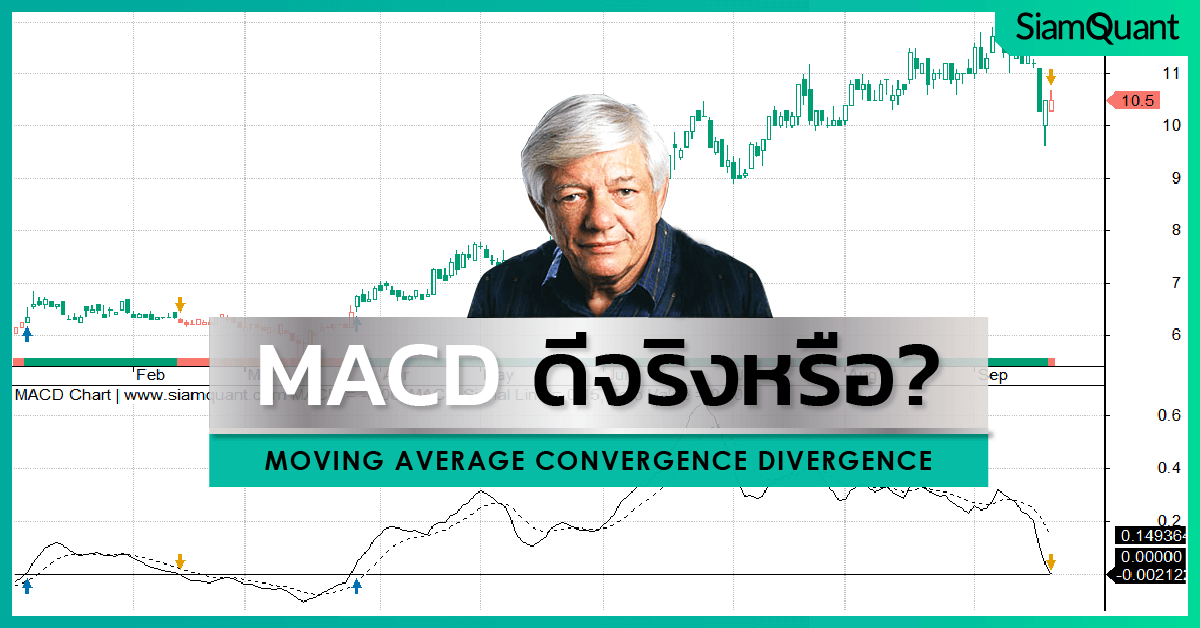

MACD ถือเป็นเครื่องมือวิเคราะห์หุ้นที่เป็นดั่งยาสามัญประจำบ้านของนักลงทุนสายเทคนิคเลยก็ว่า ในวันนี้ SiamQuant จะพาไปดูกันว่ากลยุทธ์การลงทุนจาก MACD นั้นจะดีจริงหรือไม่, แค่ไหน และอย่างไรกันครับ!!

MACD ยาสามัญประจำบ้านของนักวิเคราะห์หุ้นทางเทคนิค

Moving Average Convergence/Divergence หรือชื่อย่อๆว่า MACD ที่เรารู้จักกันอย่างกว้างขวางนั้น ถูกคิดค้นขึ้นในช่วงปี 1970 โดย Gerald Appel เพื่อช่วยใช้ในการหาแนวโน้ม, ความแข็งแกร่ง และความเฉื่อยในการเคลื่อนไหวของราคาหุ้นออกมา ซึ่งด้วยความที่มันถือได้ว่าเป็น Technical Indicator ยอดนิยมตัวแรกๆของบรรดานักเก็งกำไรนั้น ต่อมามันจึงได้ถูกบรรจุสูตรคำนวณไว้ในโปรแกรมวิเคราะห์หุ้นแทบทุกชนิด จนกลายเป็นเครื่องมือที่ถูกใช้กันอย่างแพร่หลายในปัจจุบัน ตั้งแต่นักลงทุนรายย่อยไปจนถึงกองทุนขนาดใหญ่เลยก็ว่าได้!

โดยที่ MACD นั้นจะประกอบไปด้วยเส้นสามเส้นที่จะถูกใช้งานในการวิเคราะห์อยู่เป็นประจำซึ่งก็คือ

- MACD Line คือผลต่างระหว่างเส้นค่าเฉลี่ย EMA 12 วันและ 26 วัน ซึ่งจะช่วยแสดงให้เห็นถึงความแตกต่างระหว่างแนวโน้มระยะสั้นกับแนวโน้มระยะกลางออกมา

- MACD Signal Line คือเส้นค่าเฉลี่ย 9 วัน ของ MACD Line ซึ่งจะช่วยหา “ค่าเฉลี่ย” ของผลต่างระหว่างแนวโน้มระยะสั้นกับแนวโน้มระยะกลางออกมาอีกทีหนึ่ง

- MACD Zero Line คือเส้น 0 ซึ่งเปรียบเสมือนแกนของ MACD (ซึ่งอันที่จริงแล้วมันก็คือเส้นค่าเฉลี่ย 26 วันนั่นเอง)

ซึ่งเมื่อวิเคราะห์ดูให้ถึงแก่นของมันแล้ว เราจะพบว่าอันที่จริงแล้ว MACD ก็คือการนำเอาเส้นค่าเฉลี่ย EMA 2 ตัวมาจัดเรียงในรูปแบบใหม่ เพื่อช่วยให้เราได้เห็นถึงแง่มุมต่างๆของพฤติกรรมราคาหุ้นเพิ่มเติมนั่นเองครับ โดยที่มีหลักสากลในการวิเคราะห์ถึงสัญญาณซื้อขายต่างๆดังนี้ครับ

- MACD Zero Line CrossOver ซึ่งจะอ้างอิงจากความสัมพันธ์ระหว่าง MACD VS. Zero Line เป็นหลัก

- MACD Signal Line CrossOver ซึ่งจะอ้างอิงจากความสัมพันธ์ระหว่าง MACD VS. Signal Line เป็นหลัก

- MACD Divergence ซึ่งจะอ้างอิงความสอดคล้องในการเคลื่อนไหวของราคาหุ้นและ MACD เป็นหลัก

โดยที่ในบทวิจัยนี้เราจะนำหลักการวิเคราะห์ทั้ง 3 รูปแบบ มาทดสอบถึงประสิทธิภาพของมันเปรียบเทียบกันออกมา โดยต่อไปนี้จะเป็นเงื่อนไขและหลักเกณฑ์ของระบบการลงทุน MACD ทั้ง 3 รูปแบบนี้ครับ

ระบบการลงทุนจาก MACD Indicator

ในการวิจัยครั้งนี้เราจะทำการกำหนดเงื่อนไขการลงทุนออกเป็น 3 รูปแบบหลักๆโดยอ้างอิงจากรูปแบบสากลที่คุณจะสามารถอ่านเจอได้จากหนังสือหรือเว็บไซต์ต่างๆ ซึ่งก็คือ

1. MACD Zero Line Crossover

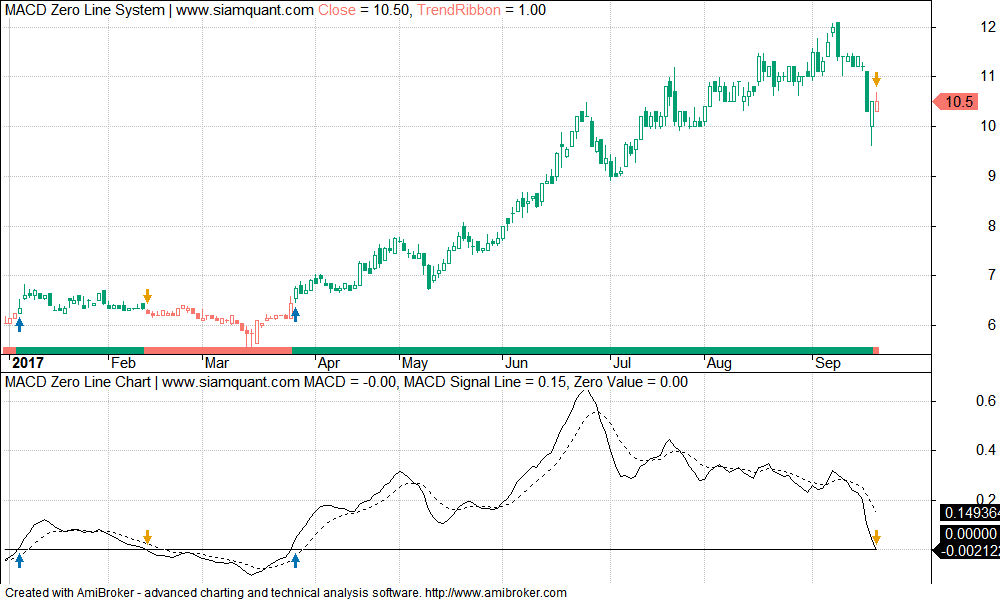

จะทำการเข้าซื้อหุ้นเมื่อเส้น MACD Line ตัดเส้น 0 ขึ้นไป และขายหุ้นออกเมื่อ MACD Line ตัดเส้น 0 ลงมาดังภาพด้านล่าง

ภาพที่ 1 : ระบบ MACD Zero Line Crossover

ภาพที่ 1 : ระบบ MACD Zero Line Crossover

2. MACD Signal Line Crossover

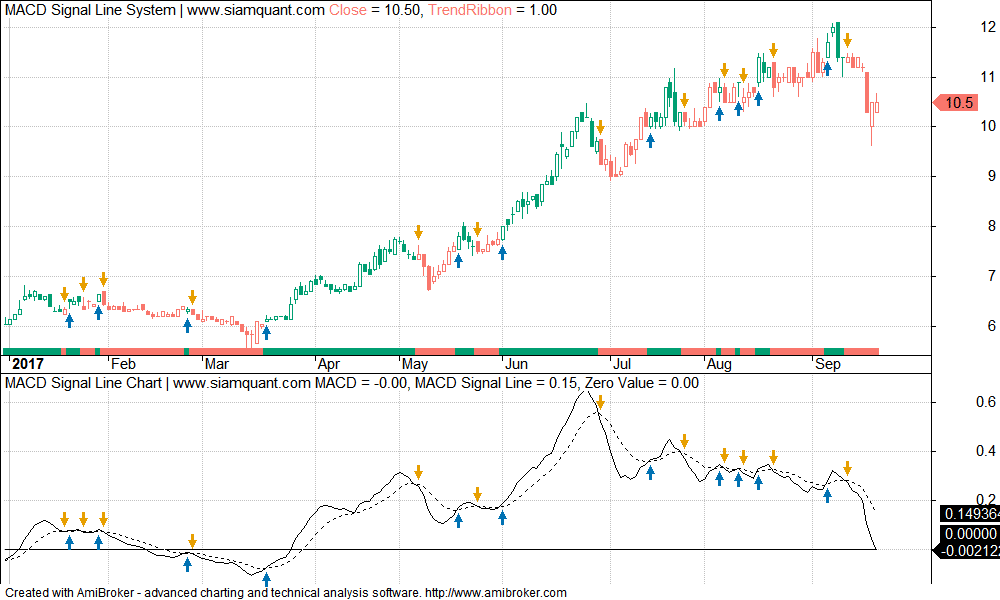

จะทำการซื้อหุ้นเมื่อเส้น MACD Line ตัดผ่านเส้น MACD Signal ของมันขึ้นไป และขายออกเมื่อเส้น MACD Line ตัดผ่านเส้น MACD Signal ลงมาดังรูปด้านล่าง

ภาพที่ 2 : ระบบ MACD Signal Line Crossover

ภาพที่ 2 : ระบบ MACD Signal Line Crossover

3. MACD Signal Line Above Zero

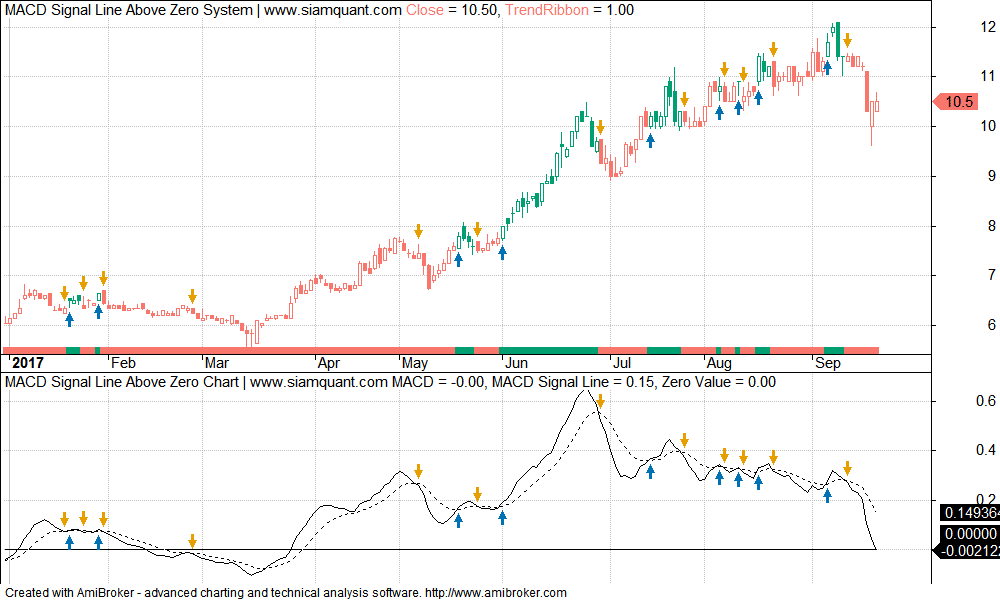

จะทำการซื้อหุ้นเมื่อเส้น MACD Line ตัดผ่านเส้น MACD Signal Line ขึ้นไป โดยมีเงื่อนไขเพิ่มเติมว่าเส้น MACD ต้องอยู่เหนือ 0 เพื่อเป็นการยืนยันแนวโน้มในระยะกลาง และขายหุ้นเมื่อเส้น MACD Line ตัดผ่านเส้น MACD Signal Line ลงมา ดังรูปด้านล่าง

ภาพที่ 3 : ระบบ MACD Signal Line Crossover Above Zero

ภาพที่ 3 : ระบบ MACD Signal Line Crossover Above Zero

โดยที่เราได้กำหนดเงื่อนไขในการวิจัยทดสอบอื่นๆคงที่เหมือนๆกันทุกระบบตามตารางด้านล่างนี้

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Universe |

|

| Filter |

|

| Indicator |

|

| Position Size |

|

| Risk Management |

|

| Order Management |

|

ตารางที่ 1 : เงื่อนไขในการทดสอบของระบบการลงทุน MACD ทั้ง 3 กลยุทธ์

ผลการทดสอบระบบการลงทุนจาก MACD Indicator

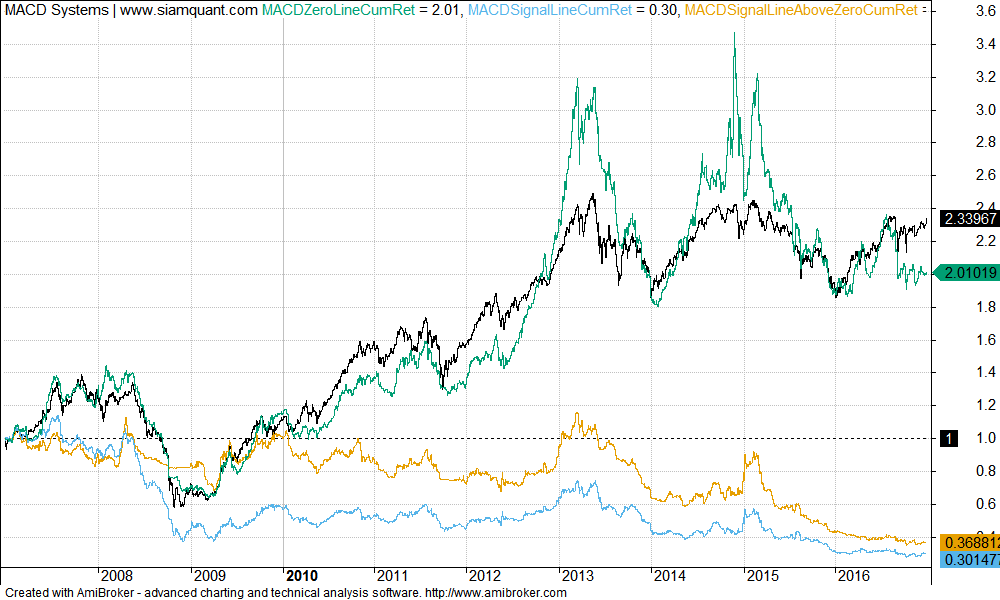

ภาพที่ 4 : กราฟเปรียบเทียบการเติบโตของระบบ MACD รูปแบบต่างๆ โดยเส้นสีเขียวคือ Zero Cross, เส้นสีฟ้าคือ Signal Cross, เส้นสีเหลืองคือ Signal Cross and Above Zero และเส้นสีดำคือดัชนี SET index โดยทุกเส้นเริ่มต้นที่ค่าเท่ากับ 1

ภาพที่ 4 : กราฟเปรียบเทียบการเติบโตของระบบ MACD รูปแบบต่างๆ โดยเส้นสีเขียวคือ Zero Cross, เส้นสีฟ้าคือ Signal Cross, เส้นสีเหลืองคือ Signal Cross and Above Zero และเส้นสีดำคือดัชนี SET index โดยทุกเส้นเริ่มต้นที่ค่าเท่ากับ 1

| Portfolio Metric | ZeroCross | SignalCross | SigAboveZero | SET |

| Net Profit | 101.02% | -69.85% | -63.12% | 134.04% |

| CAGR | 7.23% | -11.30% | -9.5% | 9.17% |

| MaxDD | -55.50% | -75.57% | -69.77% | -58.02% |

| Longest DD (Month) | 38.80 | 115.05 | 59.60 | 44.15 |

| CAR / MDD | 0.13 | -0.15 | -0.14 | 0.16 |

| Trade Metric | ZeroCross | SignalCross | SigAboveZero | SET |

| No. of All Trade | 338 | 3772 | 1043 | – |

| Avg. Bar Held | 31.73 | 12.88 | 10.69 | – |

| % Win | 25.22% | 26.48% | 28.58% | – |

| Avg. Profit/Loss % | 1.88% | -0.50% | -0.37% | – |

| Max Consecutive Loss | 30 | 44 | 43 | – |

ตารางที่ 2 : ผลทดสอบของพอร์ทและค่าสถิติการซื้อขายที่สำคัญของ MACD Systems รูปแบบต่างๆ

เมื่อสังเกตจากผลการทดสอบเราจะพบว่าภายในช่วงระยะเวลาตั้งแต่ 2007-2017 นั้น ไม่มีระบบ MACD ประเภทไหนที่จะสามารถเอาชนะตลาดหุ้นไทยในระยะยาวไทยได้เลย!! นอกจากนั้นแล้ว

- ระบบที่ดีที่สุดอย่าง MACD Zero Line Cross ก็ยังคงให้ผลตอบแทนแบบลุ่มๆดอนๆ จนแพ้ดัชนี SET Index และยังมี Max. Drawdown ที่สูงราวๆ -55.50% เลยทีเดียว โดยที่อีก 2 ระบบที่เหลือก็มี Max.Drawdown สูงราว 70% ขึ้นไปทั้งสิ้น

- กำไรโดยเฉลี่ย Avg. Profit/Loss % ต่อครั้งของ MACD ทุกระบบนั้นน้อยมากๆ จนทำให้ไม่มีภูมิคุ้มกันต่อ Commission และ Slippage ที่เราได้เพิ่มเติมเข้าไปในการทดสอบ

- น่าผิดหวังที่สัญญาณทั้ง 3 รูปแบบจาก MACD ช่วยให้เราทำกำไรได้ไม่ถึง 30% จากผลการซื้อขายทั้งหมด ซึ่งถือว่าน้อยเกินไปที่จะช่วยให้พอร์ทมีกำไรได้ในระยะยาว

- การใช้สัญญาณ MACD Signal Line Cross แทน MACD Zero Line Cross นั้นยิ่งทำให้ระบบถือหุ้นสั้นลงเพียงราวๆ 12 วัน ซึ่งเมื่อการซื้อขายบ่อยขึ้นมากเกินไป ระบบจึงโดนค่า Commission และ Slippage กินจนระบบพัง จนทำให้เหลือเงินทุนอยู่เพียงราวๆ 25% เท่านั้น

- การใช้ตัวกรอง MACD Signal Line Cross Above Zero Line เพื่อช่วยยืนยันนั้นแทบไม่ช่วยอะไร โดยจะเห็นได้จาก %Win และ Avg. Profit/Loss % ที่แทบไม่แตกต่างจากระบบ MACD Signal Line Cross เพียงอย่างเดียวเลย

ดังนั้น เราจึงสามารถที่จะสรุปในเบื้องต้นได้ว่า สัญญาณจาก MACD ตามหลักสากลนั้นไม่มีประสิทธิภาพในตลาดหุ้นไทย หรือไม่มีประสิทธิภาพเพียงพอที่จะทำกำไรได้ด้วยตัวของมันเอง โดยไม่จำเป็นต้องมีเครื่องมือหรือตัวคัดกรองอื่นๆช่วยเหลือนั่นเองครับ

บทสรุปประสิทธิภาพของ MACD

มาถึงตรงนี้แล้วเราคงจะเห็นได้ว่า ถึงแม้ MACD จะเป็นดั่งยาสามัญประจำบ้าน และเป็นบทเรียนบทแรกของนักวิเคราะห์หุ้นทางเทคนิคทุกคนก็ตาม แต่มันก็เป็นอีกครั้งที่เราได้ค้นพบว่ามันกลับไม่ได้มีประสิทธิภาพดีจริงๆอย่างที่คนส่วนใหญ่เชื่อถือกันเลย

นี่จึงเป็นเหตุผลหนึ่งที่ว่าทำไมนักลงทุนส่วนใหญ่จึงได้ขาดทุนจากการใช้เครื่องมือชนิดนี้กันอยู่ร่ำไป ไม่ว่าพวกเขาจะพยายามฝึกฝนวิเคราะห์มันสักแค่ไหน นั่นก็เพราะว่าโดยพื้นฐานของตัวมันเองแล้วไม่มี Predictive Value ในการช่วยจับจังหวะของหุ้นในตลาดหุ้นไทยอย่างที่เข้าใจกัน เพราะตลาดหุ้นไทยไม่มี Mean Reversion Anomaly หรือพฤติกรรมการกลับตัวที่สามารถคาดเดาจากราคาหุ้นได้ในระยะสั้นนั่นเองครับ

มาถึงตรงนี้ก็หวังว่าพวกเราจะได้รู้คำตอบกันแล้วนะครับว่า MACD นั้นดีจริงๆหรือไม่!?

นี่แหละครับที่ทำไมเราถึงพยายามบอกทุกคนว่าความรู้ในตลาดหุ้นส่วนใหญ่นั้นอันตราย เพราะ 95% ของมันเป็นเพียงความเชื่อต่อๆที่จำต่อๆกันมาเพียงเท่านั้น ซึ่งเราก็ได้แต่หวังว่าการชี้ให้เห็นว่าขนาดเสาหลักในการวิเคราะห์ของนักลงทุนทั้งมืออาชีพและมือสมัครเล่นยังให้ผลลัทธ์ที่น่าผิดหวังขนาดนี้ มันถึงเวลาแล้วหรือยังที่พวกเราจะเริ่มหันมาพยายามทำความเข้าใจและเรียนรู้มันอย่างเป็นวิทยาศาสตร์ก่อนที่จะไปลงทุนอย่างจริงจังกันเสียที …

ขอให้ข้อเท็จจริงจงเป็นพลังในการลงทุนของทุกๆคน หวังว่าจะเป็นประโยชน์กับทุกคนนะครับ!

หมายเหตุ 1 : นักลงทุนบางท่านอาจเคยอ่านบททดสอบ MACD มาบ้างแล้วจากแหล่งอื่น และพบว่ามีผลว่าเกิดกำไรในระยะยาวได้ อย่างไรก็ตาม เราพบว่าการทดสอบส่วนใหญ่เป็นเพียงการทดสอบ MACD ในหุ้นหรือดัชนีเพียงตัวเดียว หรือเป็นการทดสอบคร่าวๆโดยไม่ได้มีการกำหนดเงื่อนไขของ Commission, Slippage หรือการคัดกรองมูลค่าการซื้อขายโดยเฉลี่ยของหุ้นตัวนั้นๆอย่างสมจริง ผลลัพท์ที่ได้จึงค่อนข้างที่จะดีเกินความเป็นจริงอยู่พอสมควรครับ

หมายเหตุ 2 : มีความเห็นจากหลายท่านแย้งเข้ามาว่า MACD เหมาะใช้กับตลาดเป็น Trend ใช้ตอนไม่เป็น Trend มันก็พังสิ! นี่เป็นสิ่งที่เหมือนมีเหตุผลแต่ย้อนแย้งในตัวเอง เพราะประเด็นคือเงื่อนไข Timing Condition หรือ Factor นั้นๆ ควรต้องอยู่ได้ด้วยตัวมันเองก่อนครับ และการที่ต้องเอาเงื่อนไขอื่นมาเสริมมันแปลว่าตัวมันเองไม่มีพลังเพียงพอในการแยกแยะ Timing ว่าดีเหมาะสมมั้ย เพราะมันไม่ได้ดีจริงของมัน แต่ต้องรออานิสงค์จากตัวชี้วัด Trend ช่วยตลอด

ซึ่งในอีกมุมหนึ่งต่อให้ตัดชี้วัดบอกว่าเป็น Trend หรือ Non-Trending มันก็ไม่ได้หมายความว่าหลังจากนั้นสภาวะ Trending มันจะยังคงอยุ่ต่อไปก็เป็นได้ และหากว่าตัวชี้วัด Trend ตัวนั้นมีประสิทธิภาพช่วยให้พอร์ทกลับมามีกำไรจริงๆ นั่นจะแปลว่าสิ่งที่มี Predictive Power จริงๆคือตัวชี้วัดตัวใหม่นั้น ไม่ใช่ MACD ครับ! (มองในอีกมุมหนึ่งเราอาจจะเลือกใช้แค่ตัวชี้วัดใหม่ไปเลยก็ได้ เพราะยังไงมันก็บอก Trend ได้ดีกว่า MACD อยู่แล้ว จริงไหมครับ!?)

2 Comments

ขอสอบถามนะครับ

ถ้ามี signal เกิน 20 ตัว ในคราวเดียวกัน

ใช้อะไร rank ครับ