หนึ่งในความท้าทายที่ยิ่งใหญ่ที่สุดสำหรับนักลงทุนทุกคน ก็คือความจริงที่ว่า “อนาคตเป็นสิ่งที่คาดเดาไม่ได้อย่างแน่นอน” ซึ่งแม้ว่าเรามักจะเห็นผู้เชี่ยวชาญมากมายที่พยายามทำนายทิศทางตลาด แต่ประวัติศาสตร์ก็ได้พิสูจน์ครั้งแล้วครั้งเล่าว่า ไม่มีใครสามารถทำนายได้อย่างแม่นยำอยู่สม่ำเสมอ

แล้วเราจะสร้างความมั่งคั่งที่ยั่งยืนในโลกที่เต็มไปด้วยความไม่แน่นอนนี้ได้อย่างไร?

ในบทความนี้ เราจะพาทุกท่านไปพบกับพอร์ตการลงทุนแบบ Permanent Portfolio ที่ถูกออกแบบมาเพื่อให้เราสามารถอยู่รอดและทำกำไรไปได้ตลาดกาล โดยไม่ต้องคอยคาดเดาและกังวลว่าตลาดหรือเศรษฐกิจจะเป็นเช่นไรในอนาคตกันครับ

1. ปรัชญาการลงทุนไร้พ่าย “Fail-Safe Investing” เบื้องหลัง Permanent Portfolio ของ Harry Browne

“พอร์ตการลงทุนของคุณนั้น ควรจะรับประกันได้ว่าความมั่งคั่งของคุณจะอยู่รอดได้ในทุกๆเหตุการณ์ … รวมถึงเหตุการณ์ใดๆที่อาจทำลายพอร์ตการลงทุนของคุณลงก็ตาม”

– Harry Browne ผู้เผยแพร่แนวคิด Permanent Portfolio

Harry Browne เป็นนักเขียน นักการเมือง และที่ปรึกษาการลงทุนชาวอเมริกันผู้มีชื่อเสียง เขาเชื่อมั่นอย่างแรงกล้าว่า “อนาคตเป็นสิ่งที่ไม่อาจคาดเดาได้อย่างแน่นอน” และการพยายามทำนายอนาคต ก็มักจะเป็นหนทางที่นำไปสู่ความล้มเหลวทางการเงินและการลงทุนอยู่เสมอ ด้วยเหตุนี้เอง เขาจึงได้พัฒนาปรัชญาแนวคิดแบบ “Fail-Safe Investing” หรือการลงทุนที่จะปลอดภัยจากความล้มเหลวขึ้นมาในที่สุด

1.1 Fail-Safe Investing ปรัชญาการลงทุนที่เรียบง่ายแต่ทรงพลัง

ปรัชญาหลักการลงทุนไร้พ่ายแบบ Fail-Safe ของ Harry Browne สามารถสรุปได้เป็นข้อๆ ดังนี้:

- การลงทุนเพื่อความมั่งคั่ง (Wealth Creation & Preservation): Browne แยกความแตกต่างอย่างชัดเจนระหว่างการสร้าง “ความมั่งคั่ง” ซึ่งเป็นเงินส่วนที่ต้องปกป้องรักษาไว้ กับ “การเก็งกำไร” (Speculation) ซึ่งควรทำด้วยเงินที่พร้อมจะสูญเสียเท่านั้น พอร์ตการลงทุนหลักของเรา จึงควรที่จะถูกจัดสรรเพื่อปกป้องความมั่งคั่งเอาไว้เป็นอันดับแรก

- อย่าเชื่อคำทำนาย (Beware of Fortune-Tellers): เขาไม่เชื่อในการทำนายตลาดและผู้เชี่ยวชาญที่อ้างว่าสามารถทำนายการเคลื่อนไหวของตลาดได้ โดยที่ Browne ย้ำว่า “ผู้เชี่ยวชาญด้านการลงทุนส่วนใหญ่ มักจะเกิดความผิดพลาดในทันทีเมื่อพวกคุณเริ่มทำตามคำแนะนำของเขา”

- การตัดสินใจด้วยตนเอง (Make Your Own Decisions): นักลงทุนต้องเป็นผู้ควบคุมชะตากรรมทางการเงินของตนเอง โดยไม่ควรมอบอำนาจการตัดสินใจที่สำคัญให้กับที่ปรึกษาหรือผู้จัดการกองทุน เพราะไม่มีใครจะใส่ใจเงินของคุณได้เท่ากับตัวคุณเอง

- เป้าหมายคือความปลอดภัยของเงินต้น (The Goal is Safety): เป้าหมายหลักของการลงทุนของเขา ไม่ใช่การ “เอาชนะตลาด” แต่คือการสร้างพอร์ตการลงทุนที่สามารถทนทานต่อทุกเหตุการณ์ที่ไม่คาดฝันได้ในระยะยาว เพื่อให้เราสามารถนอนหลับฝันดีได้อย่างสบายใจ

จากปรัชญาทั้งหมดนี้เอง ที่นำไปสู่การสร้างกลไกของ Permanent Portfolio ซึ่งถูกวิจัยค้นคว้าและออกแบบมาให้ “เตรียมพร้อม” สำหรับทุกสถานการณ์ โดยที่เราไม่จำเป็นต้อง “ทำนาย” ว่าสถานการณ์ใดๆจะเกิดขึ้นบนโลกใบนี้อีกต่อไป

ภาพที่ 1: หนังสือ Fail-Safe Investing ต้นกำเนิดแนวคิด Permanent Portfolio ของ Harry Browne ที่ตีพิมพ์ในเดือนกันยายนปี ค.ศ. 1999

2. แก่นแนวคิดในการจัดพอร์ตการลงทุนของ Permanent Portfolio

ความน่าสนใจของแก่นแนวคิดในการจัดพอร์ตแบบ Permanent Portfolio ไม่ได้อยู่แค่ความเรียบง่ายเท่านั้น แต่มันคือการสร้างพอร์ตการลงทุนที่มีสถานะเป็นกลาง (Neutral) ต่อการเปลี่ยนแปลงที่ไม่คาดคิดจากปัจจัยสำคัญที่ขับเคลื่อนเศรษฐกิจมหภาค 2 ประการ ได้แก่ การเติบโตทางเศรษฐกิจ (Economic Growth) และ อัตราเงินเฟ้อ (Inflation) ซึ่งสามารถนำมาสร้างเป็นตาราง 4 ด้าน เพื่อแสดงสภาวะเศรษฐกิจเป็น 4 รูปแบบ (Economic Regimes Quadrant) ได้ดังภาพด้านล่างนี้ โดยที่ Browne เชื่อว่าผลตอบแทนของสินทรัพย์ประเภทต่างๆ จะถูกขับเคลื่อนตามสภาวะเศรษฐกิจอย่างใดอย่างหนึ่ง หมุนเวียนสับเปลี่ยนกันไปเรื่อยๆไม่จบสิ้น

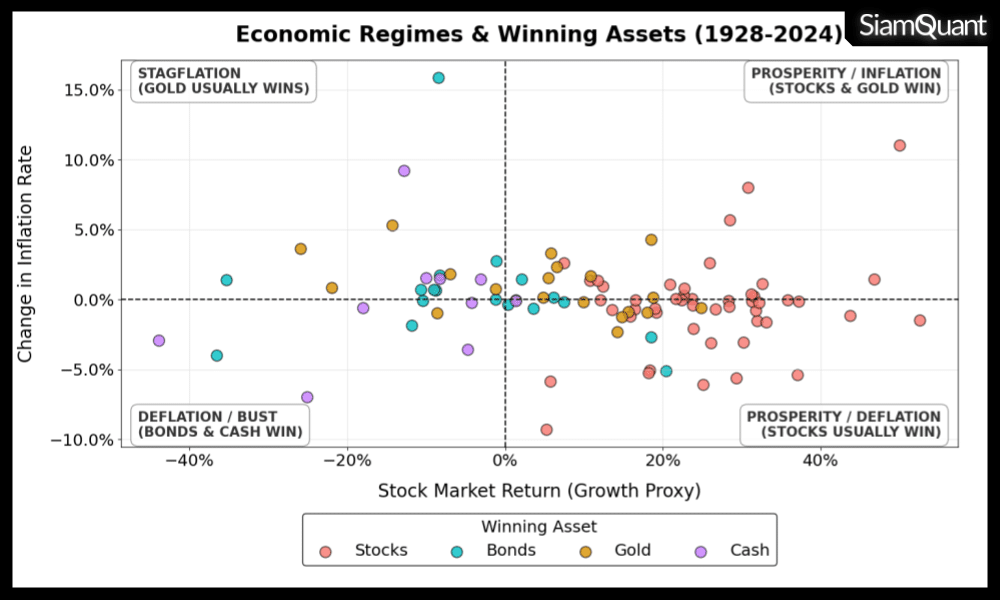

ภาพที่ 2: กราฟ Economic Regime & Winning Assets Scatter Chart แสดงความสัมพันธ์ระหว่างสภาวะทางเศรษฐกิจ (Economic Regimes) และสินทรัพย์ที่ให้ผลตอบแทนสูงสุดในแต่ละปี (Winning Assets) ตามแนวคิดในการจัดพอร์ตการลงทุนแบบ Permanent Portfolio ของ Harry Browne โดยแกน X จะเป็นผลตอบแทนของตลาดหุ้น (ตัวแปรแสดงการเติบโตของเศรษฐกิจทางอ้อม – Growth Proxy) และแกน Y คืออัตราเงินเฟ้อในแต่ละปี ตั้งแต่ปี ค.ศ. 1929-2024

2.1 สี่ฤดูกาลทางเศรษฐกิจ (The Four Economic States)

จากที่ได้กล่าวไปแล้วว่าปัจจัยทางเศรษฐกิจที่สำคัญ 2 ประการคือ อัตราการเติบโตทางเศรษฐกิจ (Economic Growth) และอัตราเงินเฟ้อ (Inflation Rate) จะเป็นตัวกำหนดถึงสภาวะเศรษฐกิจทั้ง 4 รูปแบบขึ้นมา โดยที่สภาวะเศรษฐกิจทั้ง 4 รูปแบบที่คอยขับเคลื่อนผลตอบแทนของสินทรัพย์ต่างๆนั้น จะมีธรรมชาติที่แตกต่างกันไปดังนี้:

- ภาวะรุ่งเรือง (Prosperity): เป็นช่วงที่เศรษฐกิจเติบโตแข็งแกร่งและอัตราเงินเฟ้ออยู่ในระดับต่ำ บริษัทต่างๆ มีผลกำไรดี ตลาดหุ้นมักจะให้ผลตอบแทนสูง

- ภาวะเงินเฟ้อ (Inflation): เป็นช่วงที่ราคาสินค้าและบริการปรับตัวสูงขึ้นอย่างรวดเร็ว ทำให้มูลค่าของเงินสดและพันธบัตรลดลง

- ภาวะเงินฝืด/เศรษฐกิจถดถอย (Recession/Deflation): เป็นช่วงที่เศรษฐกิจเติบโตช้าหรือหดตัว ซึ่งอาจนำไปสู่ภาวะเงินฝืด (ราคาสินค้าลดลง)

- ภาวะวิกฤต (Crisis): เป็นช่วงเวลาที่เกิดความตึงเครียดทางการเงินอย่างรุนแรง เช่น ภาวะสินเชื่อหดตัวฉับพลัน (Severe Credit Contraction) หรือปรากฏการณ์ “Flight-to-Safety” ที่นักลงทุนให้ความสำคัญกับการรักษาเงินต้นเหนือสิ่งอื่นใด ทำให้ความต้องการเงินสดและสินทรัพย์ปลอดภัยสูงสุดพุ่งสูงขึ้น

โดยที่เราสามารถที่จะพิสูจน์และสังเกตได้จากข้อมูลทางสถิติ ที่เกิดขึ้นจากผลตอบแทนของสินทรัพย์การลงทุนหลักของโลก (Major Asset Classes) ในช่วงเวลาที่ผ่านมาเกือบ 100 ปีดังนี้

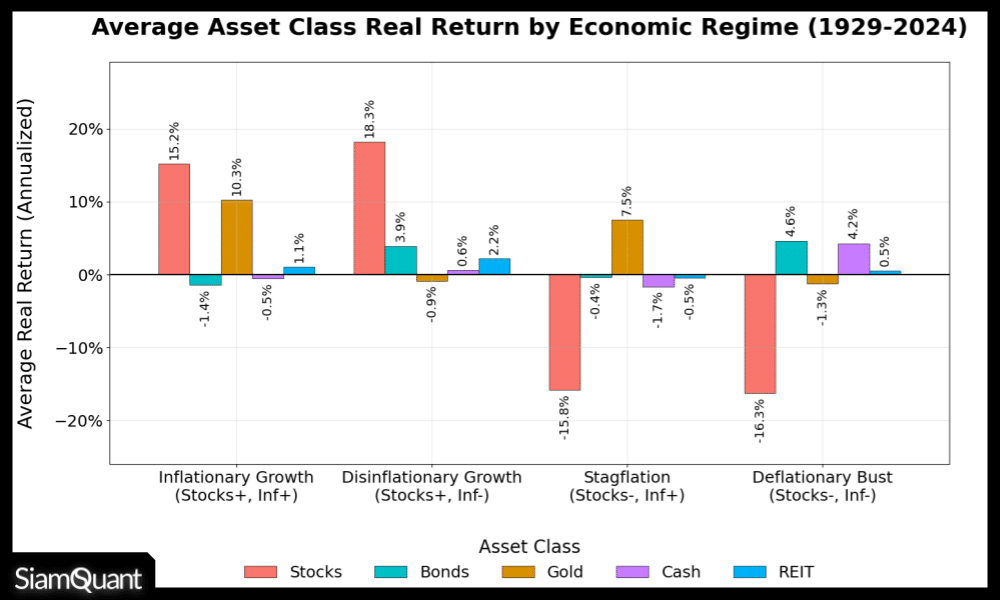

ภาพที่ 3: กราฟแสดงผลตอบแทนหลังหักเงินเฟ้อโดยเฉลี่ยของสินทรัพย์แต่ละชนิด (Average Asset Class Real Return) ในแต่ละสภาวะเศรษฐกิจ (Economic Regimes) ภายใต้แนวคิดในการจัดพอร์ตการลงทุนแบบ Permanent Portfolio ตั้งแต่ปี ค.ศ. 1929-2024

| สภาวะเศรษฐกิจ (Regime) | 📈 หุ้น (Stocks) | 🥇 ทองคำ (Gold) | 🎫 พันธบัตร (Bonds) | 💵 เงินสด (Cash) | จำนวนปีรวม |

| 1. Inflationary Growth

(เศรษฐกิจดี + เงินเฟ้อ) |

ชนะ 17 ครั้ง (65%) | ชนะ 7 ครั้ง (27%) | ชนะ 2 ครั้ง (8%) | ชนะ 0 ครั้ง (0%) | 26 ปี |

| 2. Disinflationary Growth

(เศรษฐกิจดี + เงินเฟ้อนิ่ง) |

ชนะ 32 ครั้ง (73%) | ชนะ 6 ครั้ง (14%) | ชนะ 5 ครั้ง (11%) | ชนะ 1 ครั้ง (2%) | 44 ปี |

| 3. Stagflation

(เศรษฐกิจแย่ + เงินเฟ้อสูง) |

ชนะ 0 ครั้ง (0%) | ชนะ 5 ครั้ง (31%) | ชนะ 7 ครั้ง (44%) | ชนะ 4 ครั้ง (25%) | 16 ปี |

| 4. Deflationary Bust

(เศรษฐกิจแย่ + เงินฝืด) |

ชนะ 0 ครั้ง (0%) | ชนะ 1 ครั้ง (10%) | ชนะ 4 ครั้ง (40%) | ชนะ 5 ครั้ง (50%) | 10 ปี |

ตารางที่ 1: ตารางสถิติความถี่ของสินทรัพย์ผู้ชนะในแต่ละปี (Winning Assets) ตามสภาวะเศรษฐกิจต่างๆ (Economic Regimes) ภายใต้แนวคิดในการจัดพอร์ตการลงทุนแบบ Permanent Portfolio ตั้งแต่ปี ค.ศ. 1929-2024

โดยจากกราฟและตารางสถิติ Economic Regimes vs. Winning Assets จะเห็นได้ว่าในช่วงเกือบ 100 ปีที่ผ่านมานั้น ทุกสภาวะเศรษฐกิจทั้ง 4 รูปแบบตาม Growth – Inflation Model นั้น จะมีสินทรัพย์ที่ให้ผลตอบแทนที่เหนือกว่าเงินเฟ้ออย่างโดดเด่นขึ้นมาอยู่เสมอ ซึ่งหลักฐานที่เกิดขึ้นนี้เอง จะถือเป็นรากฐานของแนวคิดในการกำหนดสัดส่วนของสินทรัพย์ต่างๆใน Permanent Portfolio ต่อไป

2.2 การจัดสรรสินทรัพย์เป็น 4 ส่วน (The 4-Asset Allocation)

จากข้อมูลทางสถิติที่เกิดขึ้นนี้เอง เพื่อเตรียมพร้อมรับมือกับทั้งสี่ฤดูเศรษฐกิจทั้ง 4 รูปแบบ Harry Browne จึงได้ออกแบบพอร์ตการลงทุนด้วยสินทรัพย์ 4 ประเภท เพื่อรับมือกับสภาวะเศรษฐกิจในแต่ละรูปแบบ ในสัดส่วนที่เท่ากันคือ 25% โดยแต่ละประเภทจะโดดเด่นในสภาวะเศรษฐกิจที่แตกต่างกัน ดังภาพและตารางต่อไปนี้:

ภาพที่ 4: กราฟแสดงสัดส่วนการถือครองสินทรัพย์ และกองทุนดัชนี ETF ซึ่งเป็นตัวแทนสินทรัพย์ในการจัดพอร์ตการลงทุนแบบ Permanent Portfolio

| สินทรัพย์ (Asset) | สัดส่วน (Allocation) | สภาวะเศรษฐกิจที่โดดเด่น (Performs Best In) |

| หุ้น (Stocks) | 25% | ภาวะรุ่งเรือง (Prosperity) |

| พันธบัตรระยะยาว (Long-Term Treasury Bonds) | 25% | ภาวะเงินฝืด/เศรษฐกิจถดถอย (Deflation/Recession) |

| ทองคำ (Gold) | 25% | ภาวะเงินเฟ้อ (Inflation) |

| เงินสด (Cash / Short-Term T-Bills) | 25% | ภาวะถดถอย/วิกฤต (Recession/Crisis) |

ตารางที่ 2: ตารางแสดงสัดส่วนการถือครองสินทรัพย์ในการจัดพอร์ตการลงทุนแบบ Permanent Portfolio

โดยที่โครงสร้างในการจัดพอร์ตการลงทุนของ Permanent Portflolio ในลักษณะนี้ ได้สะท้อนให้เห็นถึงแนวคิดที่ว่า “ความสำเร็จในการลงทุนนั้น ไม่ได้อยู่ที่การทำนายว่าฤดูไหนจะมาถึง แต่เป็นการสร้างพอร์ตการลงทุนเพื่อรับมือกับทุกสภาวะทางเศรษฐกิจ โดยไม่จำเป็นต้องคอยกังวลต่อการเปลี่ยนแปลงของสภาวะเศรษฐกิจใดๆ” ต่างหาก

และเป้าหมายของการกำหนดสัดส่วนในการถือครองสินทรัพย์ของ Permanent Portfolio ก็คือการบรรลุถึงความเป็นกลางต่อปัจจัยผลักดันทางเศรษฐกิจต่างๆ เพราะเมื่อปัจจัยขับเคลื่อนหนึ่ง (เช่น เศรษฐกิจเติบโตดี) ส่งผลบวกต่อสินทรัพย์หนึ่ง (หุ้น) ปัจจัยขับเคลื่อนอีกอย่าง (เช่น เงินเฟ้อสูง) อาจส่งผลลบต่อหุ้น แต่ในขณะเดียวกันก็จะส่งผลบวกต่อสินทรัพย์อีกตัว (ทองคำ) การออกแบบพอร์ตเช่นนี้ทำให้แรงผลักดันเหล่านี้หักล้างกันเองในระยะยาว และทำให้พอร์ตการลงทุนโดยรวมเติบโตได้อย่างมีเสถียรภาพ

แนวคิดในการใช้สินทรัพย์ที่ให้ผลตอบแทนที่แตกต่างกันไปในแต่ละสภาวะเศรษฐกิจ มาทำการกระจายความเสี่ยงในการลงทุนเอาไว้เช่นนี้ จึงเปรียบเสมือนการสร้าง “กำแพงกันไฟ (Firewall)” ให้กับพอร์ตการลงทุนขึ้นด้วย โดยหากว่าเกิดเหตุการณ์เลวร้ายจนทำให้สินทรัพย์ประเภทหนึ่งมูลค่าลดลงอย่างรุนแรง ความเสียหายจะถูกจำกัดไว้ที่ 25% ของพอร์ตทั้งหมดเท่านั้นนั่นเอง

2.3 การปรับสมดุลพอร์ตเฉพาะเมื่อสัดส่วนมีการเปลี่ยนแปลงอย่างมีนัยยะสำคัญเท่านั้น (Threshold-Based Rebalancing)

นอกจากการกำหนดสัดส่วนในการถือครองสินทรัพย์ที่เรียบง่ายแล้ว Harry Browne ยังมีกฎการปรับสมดุลพอร์ตที่เรียบง่ายมากๆเช่นเดียวกัน โดยที่เขาแนะนำให้ปรับสมดุลพอร์ตก็ต่อเมื่อสัดส่วนของสินทรัพย์ใดสินทรัพย์หนึ่งเบี่ยงเบนไปจากเป้าหมาย 25% อย่างมีนัยสำคัญเท่านั้น โดยไม่จำเป็นต้องทำการปรับพอร์ตการลงทุนตามช่วงเวลาในทุกๆรอบไตรมาสหรือปี (Time-Based Rebalancing) โดยมีเกณฑ์ง่ายๆดังนี้:

- ทำการปรับพอร์ตการลงทุน เมื่อสินทรัพย์ใดมีมูลค่าลดลงเหลือ 15% ของพอร์ตทั้งหมด

- ทำการปรับพอร์ตการลงทุน เมื่อสินทรัพย์ใดมีมูลค่าเพิ่มขึ้นเป็น 35% ของพอร์ตทั้งหมด

โดยหากว่าสัดส่วนของสินทรัพย์ยังคงอยู่ในช่วง 15%-35% นั้น เราก็ไม่จำเป็นต้องทำอะไรเพิ่มเติม การทำเช่นนี้เป็นการปล่อยให้ผู้ชนะได้วิ่งต่อไป (Let winners run) ในระดับหนึ่ง แต่ก็มีการควบคุมความเสี่ยงไม่ให้พอร์ตเอนเอียงไปทางใดทางหนึ่งมากเกินไป

2.4 กลไกการเติมเงินลงทุนแบบเพื่อสะสม และเฝ้ารอโอกาสในการปรับพอร์ตการลงทุน (New Capital Allocation Strategy)

สุดท้ายนั้น สำหรับนักลงทุนที่ยังอยู่ในช่วงสะสมความมั่งคั่ง และต้องการเติมเงินเข้าพอร์ตอย่างสม่ำเสมอ เพื่อให้ได้รับการเติบโตของเงินทุนสูงสุดนั้น Harry Browne แนะนำกฎที่ง่ายที่สุดคือ

“ให้นำเงินลงทุนใหม่ทั้งหมดไปใส่ไว้ในส่วนของ “เงินสด (Cash)”

โดยที่การทำเช่นนี้จะไม่ทำให้เราต้องปรับพอร์ตการลงทุนทุกครั้งที่เติมเงิน แต่จะทำให้เราจำเป็นต้องปรับสัดส่วน เมื่อการเติมเงินนั้นทำให้สัดส่วนเงินสดเพิ่มขึ้นจนเกินเกณฑ์ 35% เท่านั้น เพื่อกระจายเงินสดส่วนเกินไปยังสินทรัพย์อื่นที่กำลังมีมูลค่าต่ำกว่าเป้าหมายในการถือครองโดยอัตโนมัตินั่นเอง

3. สูตรจัดพอร์ตการลงทุนและรายละเอียดการวิจัยทดสอบ (Asset Allocation Rules & Backtest Settings)

สำหรับการวิจัยทดสอบทฤษฎีและกลยุทธ์การลงทุนในบทความนี้นั้น SiamQuant จะทำการกำหนดสมมติฐานและเงื่อนไขของการวิจัยให้มีความเข้มงวดในระดับหนึ่ง (ไม่ใช่ในเชิงทฤษฎี) เพื่อให้สมจริงกับการนำไปประยุกต์ใช้และทำการลงทุนของนักลงทุนส่วนบุคคล (Individual Investor Backtesting Conditions) และเพื่อให้เกิดประโยชน์และสะท้อต่อมุมมองของผู้อ่านโดยทั่วไปมากที่สุดดังต่อไปนี้

| Condition | Details |

| Backtest Window | ค.ศ. 2015-2025 เนื่องจากเป็นช่วงเวลาที่มีข้อมูลในการทดสอบที่ครบถ้วนทั้งในแง่ของ

– ETF ที่เป็นตัวแทนสินทรัพย์ต่างๆ – USD/THB Currency เพื่อใช้คำนวณผลกระทบจากค่าเงิน – USD Futures เพื่อใช้คำนวณผลกระทบการทำ Hedging |

| Backtest Setting | – เงินทุนเริ่มต้น: 1 ล้านบาท

– ค่า Commission: 0.25%/Trade (รวม 0.5% ไปกลับ) – ค่า Slippage: 0.5%/Trade (รวม 1% ไปกลับ) – ภาษีกำไรจากการลงทุน ตปท: ไม่มีผลกระทบ – ค่าเงิน: ได้รับผลกระทบจากค่าเงิน USD/THB – ทำการทดสอบ US Permanent Portfolio เปรียบเทียบกับ Global Market Portfolio (GMP) ซึ่งเป็นผลตอบแทนของตลาดสินทรัพย์การลงทุนทั้งโลกรวมกัน |

| Universe | กองทุนรวมดัชนี ETF ที่เป็นตัวแทนของสินทรัพย์การลงทุนได้แก่

– กองทุนดัชนีหุ้นสหรัฐฯ: SPY – กองทุนดัชนีตราสารหนี้รวมสหรัฐ: AGG – กองทุนดัชนีทองคำสหรัฐ: GLD – กองทุนดัชนีพันธบัตรรัฐบาลสหรัฐระยะสั้น 1-3 เดือน: BIL |

| Entry Filter | ทำการลงทุนตามรายชื่อที่ได้กำหนดไว้ในตระกร้าการลงทุน (Universe) |

| Entry Conditions | ทำการเข้าซื้อและ Rebalance ทุกต้นปี (Yearly Rebalance) |

| Exit Conditions | ทำการขายออกทุกปลายปี |

| Position Size & Money Mgnt. | – กำหนดสัดส่วนในกองทุนดัชนี SPY: 25%

– กำหนดสัดส่วนในกองทุนดัชนีตราสารนี้สหรัฐ AGG: 25% – กำหนดสัดส่วนในกองทุนดัชนีทองคำสหรัฐ GLD: 25% – กำหนดสัดส่วนในกองทุนดัชนีพันธบัตรรัฐบาลสหรัฐระยะสั้น 1-3 เดือน BIL: 25% |

| Risk Management | ไม่มีการจัดการความเสี่ยงความเพิ่มเติม |

| Order Type | ซื้อและขายในวันทำการถัดไปหลังจากเกิดสัญญาณ |

| Monitoring Time Frame | ติดตามและตรวจสอบเป็นรายวัน |

ตารางที่ 3: รายละเอียดในการวิจัยทดสอบย้อนหลัง และสูตรกลยุทธ์การจัดพอร์ตการลงทุนแบบ Permanent Portfolio ของ Harry Browne

4. ผลลัพธ์และการวิเคราะห์ (Results & Analysis)

ภาพที่ 5: กราฟแสดงผลตอบแทน US Permanent Portfolio เปรียบเทียบกับ Global Market Portfolio (GMP) ตั้งแต่ ค.ศ. 2015-2025 ที่ผ่านการกระทบค่าเงินบาท USD/THB แล้ว

| Portfolio Metrics | US SQ-Permanent Portfolio | Global Market Portfolio |

| Cumulative Profit | 0.78 | 0.61 |

| Annualized Return % (CAGR) | 5.54 | 4.57 |

| Ann. StDev | 6.96 | 8.45 |

| Max DD % | -12.84 | -15.43 |

| Longest DD (Months) | -42.52 | -25.29 |

| MAR Ratio | 0.43 | 0.30 |

| Ann. Sharpe (Rf = 3%) | 0.24 | 0.1 |

| Sortino Ratio | 0.03 | 0.02 |

| Correlation with GMP | 0.6906 | 1 |

ตารางที่ 4: ตารางแสดงผลตอบแทน US Permanent Portfolio เปรียบเทียบกับ Global Market Portfolio (GMP) ตั้งแต่ ค.ศ. 2015-2025 ที่ผ่านการกระทบค่าเงินบาท USD/THB แล้ว

Note 1: อ่านบทความ กลยุทธ์จัดพอร์ตการลงทุน Gllobal Market Portfolio (GMP) และ ผลกระทบของค่าเงินในการลงทุนต่างประเทศ ได้ที่นี่

โดยจากผลลัพธ์ในการทดสอบย้อนหลังนั้นจะพบประเด็นที่น่าสนใจดังต่อไปนี้

- 1. ในแง่ของผลตอบแทน Permanent Portfolio ให้ผลตอบแทนทบต้นต่อปีหรือ CAGR ที่สูงกว่าพอร์ตตลาดโลกหรือ Global Market Portfolio เล็กน้อยราว 1% ต่อปี อย่างไรก็ตาม มันเป็นสูตรการจัดพอร์ตการลงทุนไม่กี่ประเภท ที่มีความเสี่ยงทั้งเมื่อวัดจากความผันผวน Annualized Standard Deviation และ Maximum Drawdown ที่ต่ำกว่าพอร์ตตลาดโลก GMP Portfolio

- 2. ด้วยการมีความเสี่ยงที่ต่ำกว่าพอร์ตตลาดโลกนี้เอง จึงทำให้ Permanent Portfolio ได้ให้ผลตอบแทนต่อความเสี่ยงที่เหนือกว่า Global Market Portfolio ทั้งจากการวัดด้วย MAR Ratio (CAGR/Max.DD) และ Sharpe Ratio (Excess Return/Volatility) และ Sortino Ratio (Excess Return/Negative Volatility) ซึ่งแสดงให้เห็นถึงความมีประสิทธิภาพในการสร้างผลตอบแทนภายใต้หนึ่งหน่วยความเสี่ยงที่สูงกว่าพอร์ตตลาดโลกในระดับหนึ่ง

- 3. เมื่อสังเกตถึงความสม่ำเสมอของผลตอบแทนจากกราฟผลตอบแทนทบต้นย้อนหลังแบบเคลื่อนที่หรือ 3 Years Rolling Return ที่กราฟตรงช่องกลางนั้น จะพบว่า Permanent Portfolio ให้ผลตอบแทนที่เหนือกว่า 0 ราว 90% ตลอดระยะเวลาการทดสอบ โดยมีผลตอบแทนทบต้นย้อนหลังใน 3 ปีที่สูงกว่า GMP Portfolio สลับกันไปมาตลอดช่วงระยะเวลาการทดสอบ นักลงทุนจึงควรทำความเข้าใจถึงพฤติของผลตอบแทนของ Pemanent Portfolio ให้ดีก่อนทำการลงทุน

- 4. ในแง่พฤติกรรมของผลตอบแทนนั้น Permanent Portfolio มีจังหวะในการเคลื่อนไหวของผลตอบแทนที่ค่อนข้างแตกต่างกับพอร์ตตลาดโลกอยู่ในระดับหนึ่ง โดยสะท้อนจากค่าสหสัมพันธ์หรือ Correlation ที่ราว 0.69 เท่านั้น (1 คือเหมือนเป๊ะ) โดยที่สูตรในการจัดพอร์ตการลงทุนประเภทอื่นๆนั้นมักมีค่า Correlation อยู่ในระดับ 0.9 ขึ้นไป

- 5. แม้ว่าผลตอบแทนของ Permanent Portfolio จะไม่ได้เหนือกว่าผลตอบแทนของตลาดโกลหรือ GMP Portfolio มากสักเท่าไหร่นัก แต่จากจุดเด่นในแง่ของความเสี่ยงที่ต่ำ และคุณลักษณะของผลตอบแทนที่แตกต่างกับพอร์ตตลาดโลกนี้เอง จึงทำให้มันเหมาะสมที่จะเป็นพอร์ตการลงทุนที่ช่วยสิ่งเสริมและเติมเต็มพอร์ตการลงทุนประเภทอื่นๆ ที่ให้ผลตอบแทนคล้ายกับพอร์ตตลาดโลกในรูปแบบอื่นๆได้เป็นอย่างดี ซึ่งถือเป็นคุณสมบัติที่สำคัญและหาได้ยากจากพอร์ตการลงทุนรูปแบบอื่นๆทั่วไป

5. บทสรุปของพอร์ตการลงทุนเพื่อสร้างผลตอบแทนที่อมตะนิรันดร์กาล Permanent Portfolio ของ Harry Browne

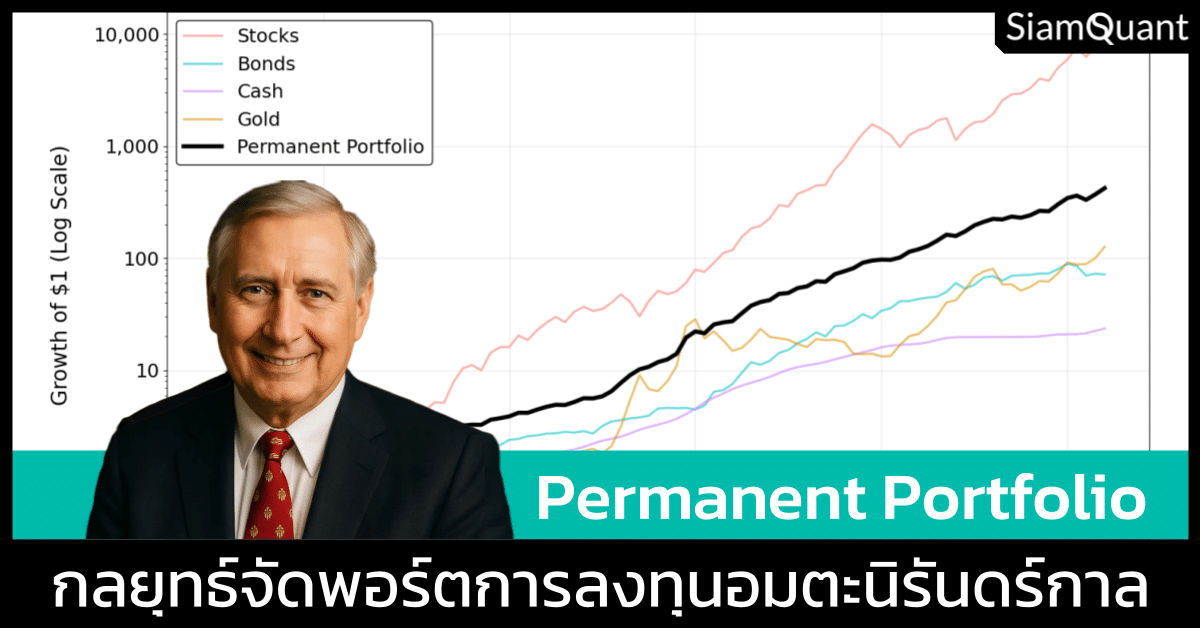

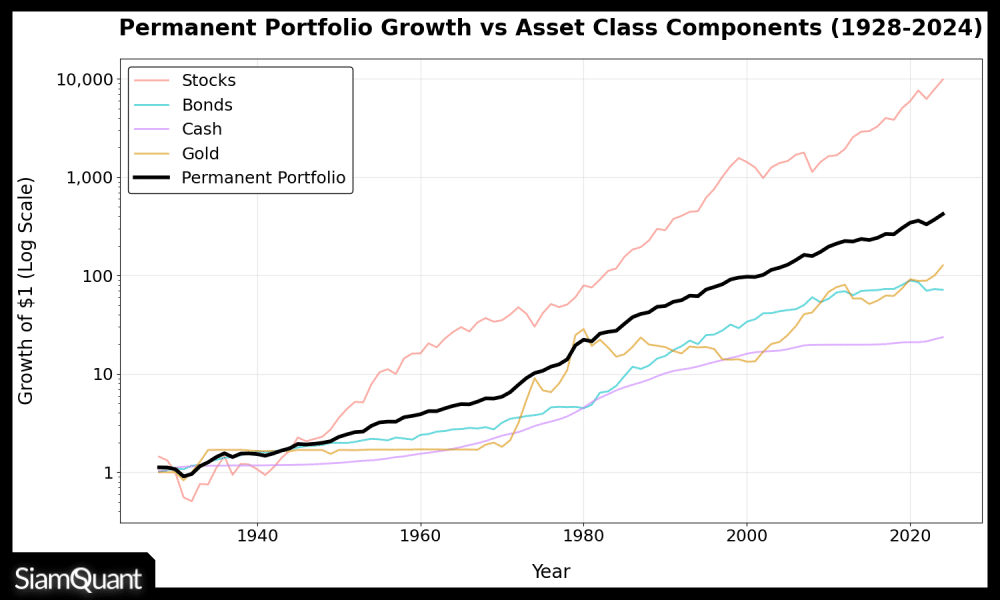

ภาพที่ 6: กราฟแสดงการเติบโตของสินทรัพย์ที่ใช้ในการสร้างพอร์ตการลงทุนแบบ Permanent Portfolio จากข้อมูลรายปี ตั้งแแต่ปี ค.ศ. 1928-2024 โดยพบว่า ในช่วงเวลากว่า 100 ปีที่ผ่านมา Permanent Portfolio (สีดำ) ให้ผลตอบแทนที่ราว 6.43% โดยมีความผันผวน Volatility ที่เพียงราวปีละ 7.3% และความอัตราการถดถอยสูงสุดหรือ Maximum Drawdown ที่ราว -18.96% เท่านั้น ซึ่งต่ำกว่าการถือครองสินทรัพย์เพียงประเภทเดียวทุกชนิด ไม่เว้นแม้แต่ตราสารหนี้ซึ่งถือเป็นสินทรัพย์ที่มีความเสี่ยงที่ต่ำที่สุดรองจากเงินสดเท่านั้น (Bond Volatility=-17.83 Max.DD=-21.46%) มันจึงเป็นสิ่งที่แสดงให้เห็นถึงความเสถียรปลอดภัยของ Permanent Portfolio ในระยะยาวได้เป็นอย่างดีนั่นเอง

จากข้อมูลทั้งหมดในบทความนี้ เราจึงจะเห็นได้ว่า Permanent Portfolio คืออีกหนึ่งในบทพิสูจน์ของปรัชญาการลงทุนที่เรียบง่าย ด้วยการยอมรับความจริงที่ว่าเราไม่สามารถทำนายอนาคตได้ และเลือกที่จะ “เตรียมพร้อม” ด้วยการจัดพอร์ตการลงทุนอย่างสมดุลย์ แทนการ “คาดเดาตลาด” ซึ่งมีความเสี่ยงที่จะเกิดความผิดพลาดบ่อยครั้งในระยะยาว

โดยที่จุดเด่นของกลยุทธ์จัดพอร์ตการลงทุนแบบ Permanent Portfolio นี้ก็คือ ความเรียบง่าย (Simplicity) ที่ใครๆ ก็เข้าใจและทำตามได้, ความทนทานทุกสภาวะ (All-Weather Resilience) ที่ช่วยปกป้องพอร์ตจากวิกฤตต่างๆ และที่สำคัญที่สุดคือการมีความเสี่ยงที่ต่ำ ซึ่งเหมาะกับ การลงทุนแบบไร้กังวล (Worry-Free Investing) ที่จะช่วยให้เรานอนหลับได้เต็มตาทุกคืน โดยไม่ต้องคอยกังวลว่าตลาดวันพรุ่งนี้จะเป็นอย่างไร และทำให้มันเป็นหนึ่งในกลยุทธ์จัดพอร์ตการลงทุนที่ดีที่สุดสำหรับนักลงทุนระยะยาว ที่ให้ความสำคัญกับการปกป้องเงินต้นและการเติบโตอย่างมั่นคง มากกว่าการไล่ล่าผลตอบแทนสูงสุดที่มาพร้อมกับความเสี่ยงสูงสุดนั่นเอง

ขอให้ทุกท่านประสบความสำเร็จในการลงทุนอย่างยั่งยืน และขอขอบคุณทุกท่านที่ช่วย Share บทความนี้ให้เพื่อนนักลงทุนได้อ่านกันในวงกว้าง แล้วเจอกันใหม่ในบทความต่อไปนะครับ! 😊