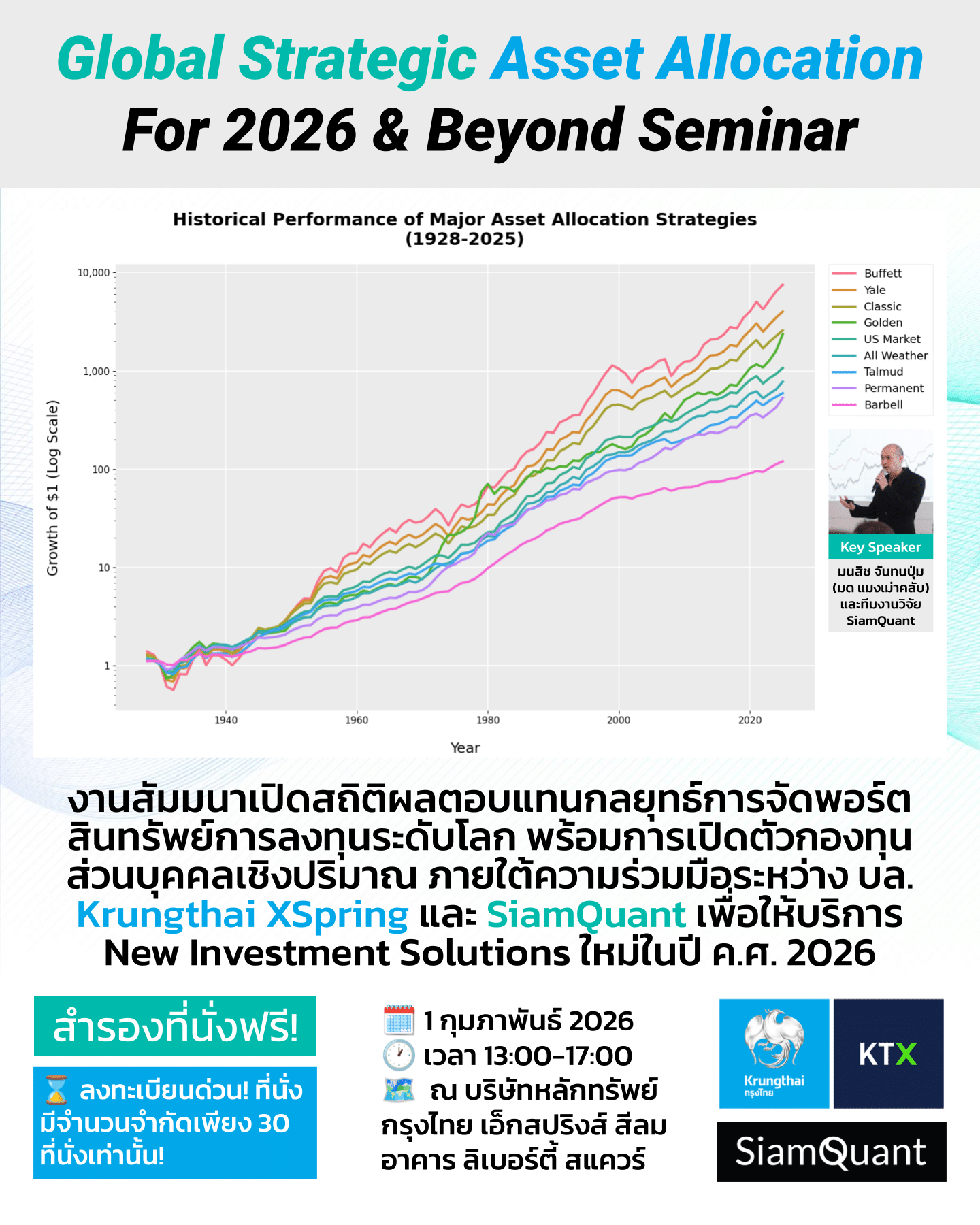

ในบทความนี้ เราจะพาทุกท่านย้อนกลับไปเกือบ 2,000 ปีในช่วงต้นคริสตกาล เพื่อรู้จักกับรากฐานแห่งภูมิปัญญาในการลงทุนที่มีอายุนับพันปีของชาวยิวที่รู้จักกันในชื่อ “Talmud Portfolio” ซึ่งเป็นแนวทางในการจัดพอร์ตการลงทุนที่เรียบง่าย แต่แฝงไปด้วยภูมิปัญญาของชาวยิว พร้อมนำเสนอผลการวิจัยทดสอบเชิงปริมาณอย่างละเอียด เพื่อพิสูจน์ให้เห็นว่าภูมิปัญญาโบราณนี้ยังคงใช้ได้ผลจริง และยังคงสามารถสร้างผลตอบแทนที่เหนือกาลเวลามาหลายพันปีกันครับ

1. ต้นกำเนิดของ Talmud Portfolio

กลยุทธ์จัดพอร์ตการลงทุนแบบ Talmud Portfolio มีที่มาจากคัมภีร์ทัลมุด (Talmud) ของชาวยิว ซึ่งเป็นคัมภีร์ที่รวบรวมบทบัญญัติ กฎหมาย ประเพณี และคำสอนในการดำเนินชีวิตของชาวยิวที่มีอายุกว่า 1,500 ปีเอาไว้ โดยหนึ่งในคำสอนอันล้ำค่าที่ตกทอดมาถึงปัจจุบัน ก็คือหลักการบริหารจัดการทรัพย์สินที่เรียบง่ายแต่ลึกซึ้งของพวกเขา ซึ่งได้ให้คำแนะนำเอาไว้ว่า:

“จงแบ่งทรัพย์สินออกเป็น 3 ส่วนเท่าๆ กัน: หนึ่งส่วนสามในที่ดิน, หนึ่งส่วนสามในธุรกิจ, และหนึ่งส่วนสามสำรองไว้ในมือ”

แรบไบ ยิทซัค นาปาฮา (Rabbi Yitzhak Nappaha)

ปราชญ์ (Amora) ผู้มีชีวิตอยู่ในช่วงศตวรรษที่ 3-4

หลักการนี้สะท้อนถึงความเข้าใจในธรรมชาติของความเสี่ยงและการกระจายความเสี่ยงอย่างแท้จริง เพราะสินทรัพย์แต่ละประเภทถูกออกแบบมาให้ทำหน้าที่ได้ดีในสภาวะเศรษฐกิจที่แตกต่างกันไป การแบ่งสัดส่วนแบบนี้ จึงไม่ได้มุ่งเน้นการสร้างผลตอบแทนสูงสุดในระยะสั้น แต่ให้ความสำคัญกับการ “อยู่รอด” และการ “เติบโตอย่างมั่นคง” ในระยะยาว ซึ่งเป็นปรัชญาที่ยังคงทันสมัยและเป็นหัวใจสำคัญของการลงทุนในปัจจุบันนี้

ภาพที่ 1: คัมภีร์ทัลมุด (Talmud) บันทึกแห่งภูมิปัญญาของชาวยิว

2. แก่นแนวคิดหลัก (Core Concept)

แก่นแท้ของกลยุทธ์ Talmud Portfolio ไม่ใช่เพียงสูตรสำเร็จในการแบ่งสัดส่วนสินทรัพย์เพียงเท่านั้น แต่มันคือปรัชญาที่ลึกซึ้งของชาวยิว ซึ่งสะท้อนให้เห็นถึงการเตรียมความพร้อมเพื่อรับมือกับ “ความไม่แน่นอน” ทุกรูปแบบ ซึ่งเป็นหัวใจที่สำคัญที่สุดของการบริหารความเสี่ยง โดยที่สินทรัพย์แต่ละส่วนจะมีบทบาทและทำหน้าที่แตกต่างกันไปตามสภาวะเศรษฐกิจมหภาคอย่างชัดเจน

- หนึ่งส่วนสามลงทุนในธุรกิจ (หุ้น 33.33%): หุ้นเปรียบเสมือน เครื่องยนต์สร้างการเติบโต (Growth Engine) ของพอร์ตโฟลิโอ สินทรัพย์กลุ่มนี้จะทำผลงานได้ดีเป็นพิเศษในสภาวะที่ การเติบโตทางเศรษฐกิจสูงขึ้นและเงินเฟ้อลดลง (Rising Growth & Falling Inflation) ซึ่งเป็นช่วงที่บริษัทต่างๆ มีผลประกอบการที่ดีและตลาดหุ้นโดยรวมเป็นขาขึ้น

- หนึ่งส่วนสามลงทุนในที่ดิน (อสังหาริมทรัพย์ 33.33%): ทำหน้าที่เป็น เกราะป้องกันเงินเฟ้อ (Inflation Hedge) เนื่องจากอสังหาริมทรัพย์เป็นสินทรัพย์ที่จับต้องได้ (Real Asset) และมูลค่ามักจะปรับตัวสูงขึ้นตามภาวะ เงินเฟ้อที่สูงขึ้น (Rising Inflation) อย่างไรก็ตาม นักลงทุนต้องตระหนักถึงความซับซ้อนของสินทรัพย์ประเภทนี้ด้วยเช่นเดียวกัน เนื่องจากภาวะเงินเฟ้อที่สูงมักนำไปสู่การปรับขึ้นของอัตราดอกเบี้ย ซึ่งอาจส่งผลกระทบต่อราคาอสังหาริมทรัพย์ได้เช่นกัน

- หนึ่งส่วนสามเก็บสำรองไว้ในมือ (เงินสด 33.33%): ส่วนนี้คือ สมอเรือแห่งความปลอดภัย (Safety Anchor) ที่จะทำผลงานได้ดีที่สุดในช่วง การเติบโตทางเศรษฐกิจชะลอตัว (Falling Growth/Recession) และเงินเฟ้อลดลง (Falling Inflation/Deflation) มีบทบาทสำคัญในการปกป้องพอร์ตในช่วงที่ตลาดตกต่ำ และยังทำหน้าที่เป็น “กระสุนสำรอง” (Dry Powder) ที่มีสภาพคล่องสูง พร้อมสำหรับเข้าซื้อสินทรัพย์คุณภาพดีในราคาถูกเมื่อเกิดวิกฤต

โดยที่หลักการกระจายความเสี่ยง (Diversification) ที่ปรากฏในภูมิปัญญาโบราณนี้ ไม่ได้เป็นเพียงแค่หลักการลงทุนเท่านั้น แต่ยังเป็นการสะท้อนถึงปรัชญาที่ว่าเรา “ไม่สามารถคาดการณ์อนาคตได้อย่างแม่นยำ” หัวใจของ Talmud Portfolio จึงไม่ใช่การพยากรณ์อนาคต แต่คือการเตรียมพอร์ตให้พร้อมสำหรับทุกสถานการณ์เอาไว้ต่างหาก โดยในส่วนถัดไปนี้ เราจะนำแนวคิดของมันมาวิจัยทดสอบเพื่อทำความเข้าใจถึงคุณลักษณะของผลตอบแทนและความเสี่ยงของมันกันต่อไปครับ

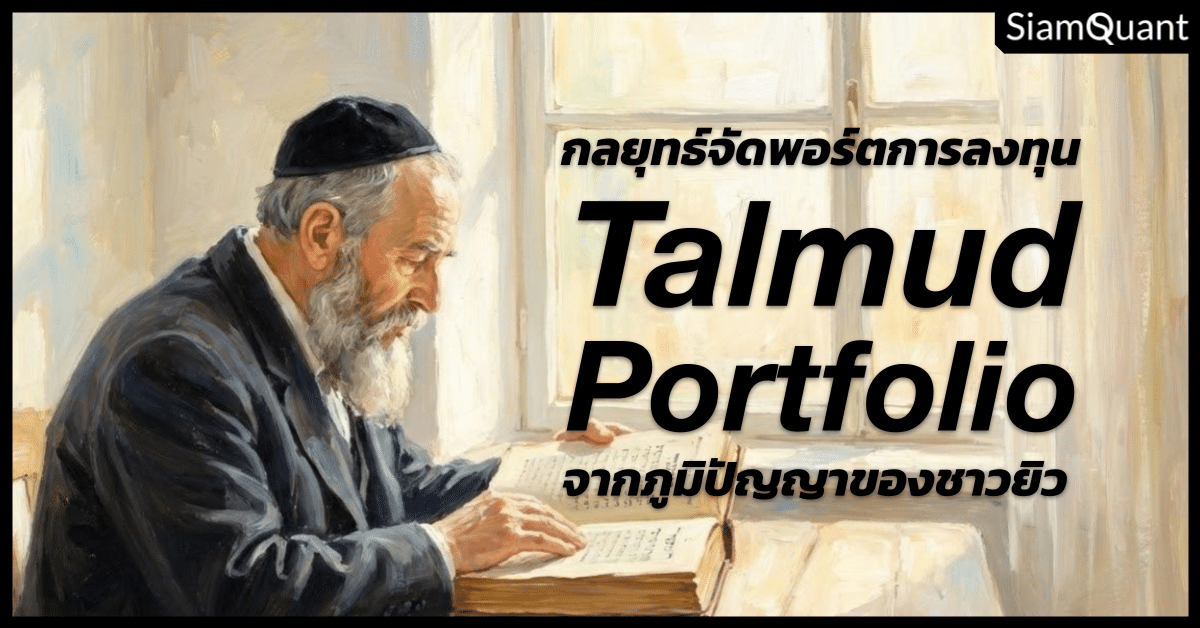

Note 1: ในบทความนี้เราจะใช้ตราสารหนี้รวมเป็นตัวแทนของเงินสด ตามแนวคิดของ Roger Gibson ซึ่งเป็นผู้ที่ได้ทำการวิจัยและนำเอา Talmud Portfolio นี้ออกมาเขียนและเผยแพร่ให้นักลงทุนได้รู้จักกันในวงกว้าง

ภาพที่ 2: สัดส่วนการถือครองสินทรัพย์ในพอร์ตการลงทุน Talmud Portfolio จากภูมิปัญญาของชาวยิว

3. สูตรจัดพอร์ตการลงทุนและรายละเอียดการวิจัยทดสอบ (Asset Allocation Rules & Backtest Settings)

สำหรับการวิจัยทดสอบทฤษฎีและกลยุทธ์การลงทุนในบทความนี้นั้น SiamQuant จะทำการกำหนดสมมติฐานและเงื่อนไขของการวิจัยให้มีความเข้มงวดในระดับหนึ่ง (ไม่ใช่ในเชิงทฤษฎี) เพื่อให้สมจริงกับการนำไปประยุกต์ใช้และทำการลงทุนของนักลงทุนส่วนบุคคล (Individual Investor Backtesting Conditions) และเพื่อให้เกิดประโยชน์และสะท้อต่อมุมมองของผู้อ่านโดยทั่วไปมากที่สุดดังต่อไปนี้

| Condition | Details |

| Backtest Window | ค.ศ. 2015-2025 เนื่องจากเป็นช่วงเวลาที่มีข้อมูลในการทดสอบที่ครบถ้วนทั้งในแง่ของ – ETF ที่เป็นตัวแทนสินทรัพย์ต่างๆ – USD/THB Currency เพื่อใช้คำนวณผลกระทบจากค่าเงิน – USD Futures เพื่อใช้คำนวณผลกระทบการทำ Hedging |

| Backtest Setting | – เงินทุนเริ่มต้น: 1 ล้านบาท – ค่า Commission: 0.25%/Trade (รวม 0.5% ไปกลับ) – ค่า Slippage: 0.5%/Trade (รวม 1% ไปกลับ) – ภาษีกำไรจากการลงทุน ตปท: ไม่มีผลกระทบ – ค่าเงิน: ได้รับผลกระทบจากค่าเงิน USD/THB – ทำการทดสอบ US Talmud Portfolio เปรียบเทียบกับ Global Market Portfolio (GMP) ซึ่งเป็นผลตอบแทนของตลาดสินทรัพย์การลงทุนทั้งโลกรวมกัน |

| Universe | กองทุนรวมดัชนี ETF ที่เป็นตัวแทนของสินทรัพย์การลงทุนได้แก่ – กองทุนดัชนีหุ้นสหรัฐฯ: SPY – กองทุนดัชนีอสังหาริมทรัพย์สหรัฐ: VNQ – กองทุนดัชนีตราสารหนี้รวมสหรัฐ: AGG |

| Entry Filter | ทำการลงทุนตามรายชื่อที่ได้กำหนดไว้ในตระกร้าการลงทุน (Universe) |

| Entry Conditions | ทำการเข้าซื้อและ Rebalance ทุกต้นปี (Yearly Rebalance) |

| Exit Conditions | ทำการขายออกทุกปลายปี |

| Position Size & Money Mgnt. | – กำหนดสัดส่วนในกองทุนดัชนี SPY: 33.33% – กำหนดสัดส่วนในกองทุนดัชนีอสังหารมิทรัพย์ VNQ: 33.33% – กำหนดสัดส่วนในกองทุนดัชนีตราสารนี้สหรัฐ AGG: 33.33% |

| Risk Management | ไม่มีการจัดการความเสี่ยงความเพิ่มเติม |

| Order Type | ซื้อและขายในวันทำการถัดไปหลังจากเกิดสัญญาณ |

| Monitoring Time Frame | ติดตามและตรวจสอบเป็นรายวัน |

ตารางที่ 1: รายละเอียดในการวิจัยทดสอบย้อนหลัง และสูตรกลยุทธ์การจัดพอร์ตการลงทุนแบบ Talmud Portfolio

4. ผลลัพธ์และการวิเคราะห์ (Results & Analysis)

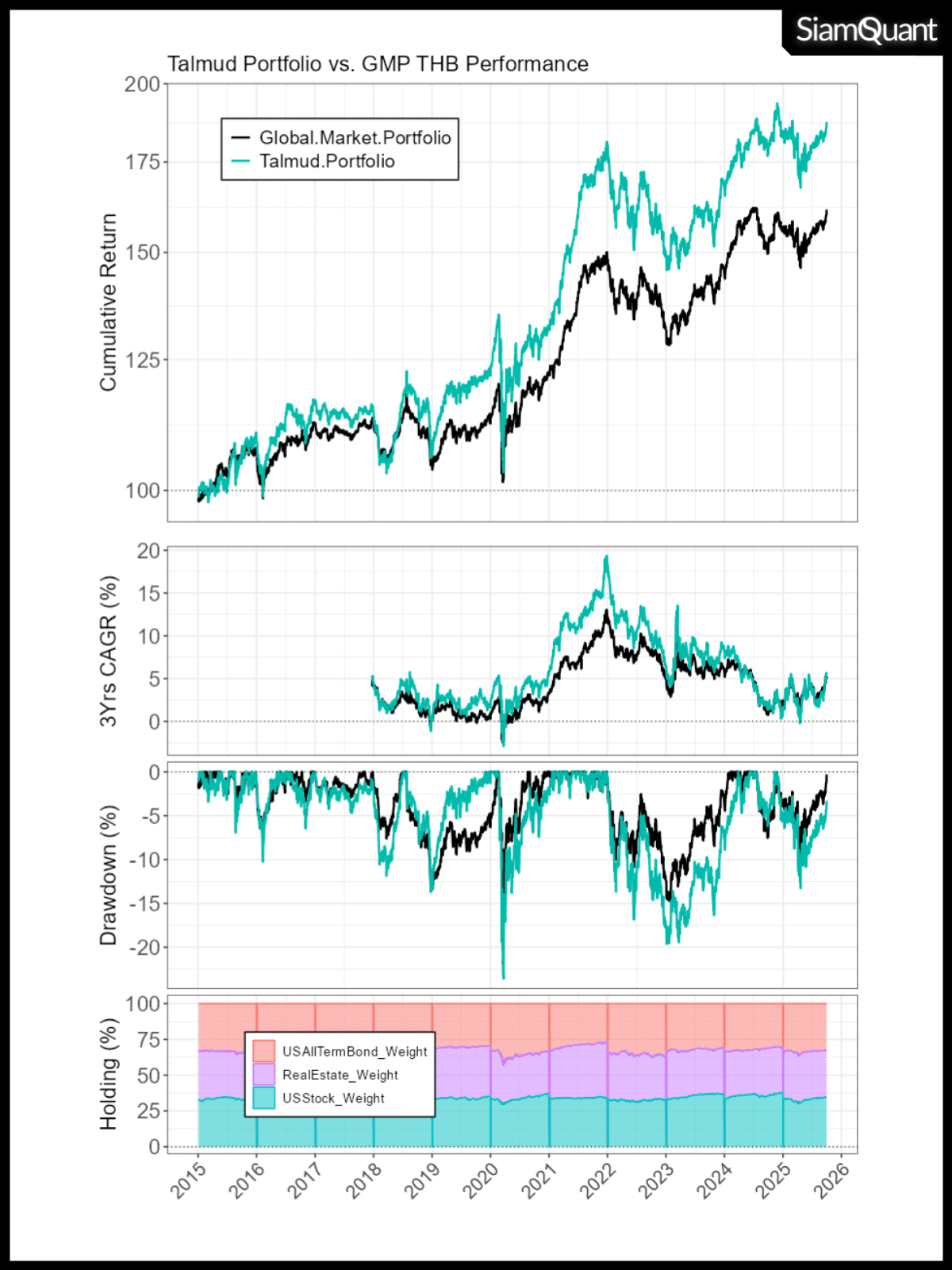

ภาพที่ 3: กราฟแสดงผลตอบแทน US Talmud Portfolio เปรียบเทียบกับ Global Market Portfolio (GMP) ตั้งแต่ ค.ศ. 2015-2025 ที่ผ่านการกระทบค่าเงินบาท USD/THB แล้ว

| Portfolio Metrics | Talmud Portfolio | Global Market Portfolio (GMP) |

| Cumulative Profit | 0.87 | 0.61 |

| Annualized Return % (CAGR) | 6.01 | 4.57 |

| Ann. StDev | 12.16 | 8.45 |

| Max DD % | -23.59 | -15.43 |

| Longest DD (Months) | -26.9 | -25.29 |

| MAR Ratio | 0.25 | 0.30 |

| Ann. Sharpe (Rf = 3%) | 0.21 | 0.1 |

| Sortino Ratio | 0.03 | 0.02 |

| Correlation with GMP | 0.9165 | 1 |

ตารางที่ 2: สถิติผลตอบแทนของ Talmud Portfolio เปรียบเทียบกับ Global Market Portfolio (GMP) ตั้งแต่ ค.ศ. 2015-2025 ที่ผ่านการกระทบค่าเงินบาท USD/THB แล้ว

Note 2: อ่านบทความ กลยุทธ์จัดพอร์ตการลงทุน Gllobal Market Portfolio (GMP) และ ผลกระทบของค่าเงินในการลงทุนต่างประเทศ ได้ที่นี่

โดยจากผลลัพธ์ในการทดสอบย้อนหลังนั้นจะพบประเด็นที่น่าสนใจดังต่อไปนี้

- 1. ในแง่ของผลตอบแทน Talmud Portfolio ให้ผลตอบแทนทบต้นต่อปีหรือ CAGR ที่สูงกว่าพอร์ตตลาดโลกหรือ Global Market Portfolio เล็กน้อยราว 1% ต่อปี โดยมีความเสี่ยงทั้งเมื่อวัดจากความผันผวน Annualized Standard Deviation และ Maximum Drawdown ที่สูงกว่าพอร์ตตลาดโลกอยู่ในระดับหนึ่ง

- 2. อย่างไรก็ตาม Talmud Portfolio ยังให้ผลตอบแทนต่อความเสี่ยงที่เหนือกว่า Global Market Portfolio ทั้งจากการวัดด้วย MAR Ratio (CAGR/Max.DD) และ Sharpe Ratio (Excess Return/Volatility) และ Sortino Ratio (Excess Return/Negative Volatility) ซึ่งแสดงให้เห็นถึงความมีประสิทธิภาพในการสร้างผลตอบแทนภายใต้หนึ่งหน่วยความเสี่ยงที่สูงกว่าในระดับหนึ่ง

- 3. เมื่อสังเกตถึงความสม่ำเสมอของผลตอบแทนจากกราฟผลตอบแทนทบต้นย้อนหลังแบบเคลื่อนที่หรือ 3 Years Rolling Return ที่กราฟตรงช่องกลางนั้น จะพบว่า Talmud Portfolio ให้ผลตอบแทนที่เหนือกว่า 0 เกือบตลอดระยะเวลาการทดสอบ โดยมีผลตอบแทนทบต้นย้อนหลังใน 3 ปีที่สูงกว่า GMP Portfolio เล็กน้อยตลอดช่วงระยะเวลาการทดสอบ

- 4. ในแง่พฤติกรรมของผลตอบแทนนั้น Talmud Portfolio มีจังหวะในการเคลื่อนไหวของผลตอบแทนที่คล้ายคลึงกัน โดยสะท้อนจากค่าสหสัมพันธ์หรือ Correlation ที่ราว 0.91 (1 คือเหมือนเป๊ะ)

- 5. แม้ว่าผลตอบแทนของ Talmud Portfolio จะไม่ได้เหนือกว่าผลตอบแทนของตลาดโกลหรือ GMP Portfolio มากสักเท่าไหร่นัก แต่การที่มันยังคงให้ผลตอบแทนเหนือตลาด และไม่พังทลายลงไปแม้เวลาจะผ่านมาหลายพันปีแล้วก็ตามนั้น ย่อมเป็นสิ่งที่แสดงให้เห็นถึงความเสถียรยั่งยืนของมันได้เป็นอย่างดี

5. บทสรุปของ Talmud Portfolio จากภูมิปัญญาของชาวยิวโบราณ

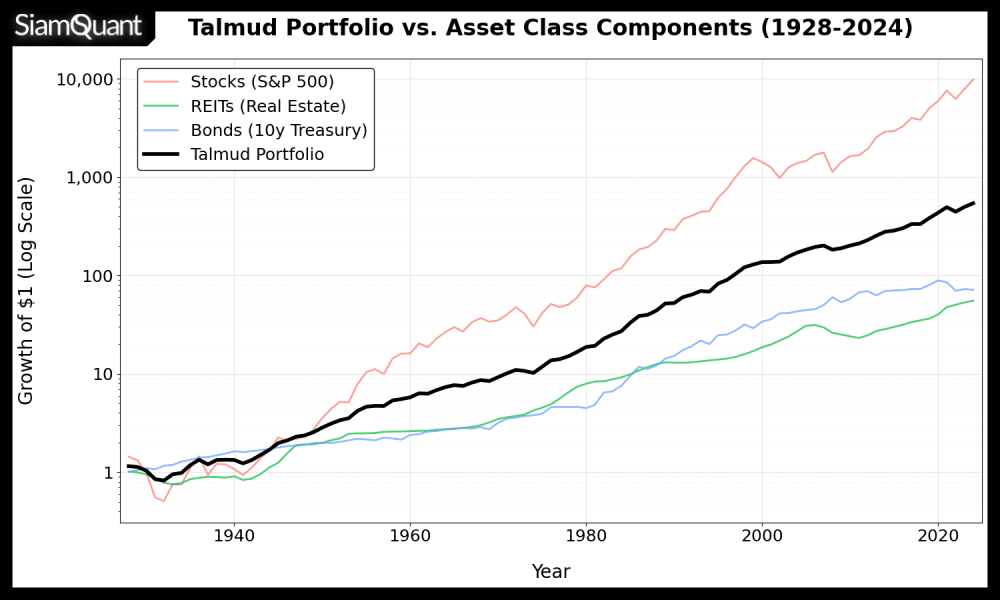

ภาพที่ 4: การเติบโตและอัตราการถดถอยของสินทรัพย์ที่ใช้ในการสร้างพอร์ตการลงทุนแบบ Talmud Portfolio จากข้อมูลรายปี ตั้งแแต่ปี ค.ศ. 1928-2024 โดยพบว่า Talmud Portfolio ให้ผลตอบแทนที่ราว 6.71% ในช่วงเวลากว่า 100 ปีที่ผ่านมา โดยมีความเสี่ยงและ Drawdown ที่ต่ำกว่าการถือครองสินทรัพย์เพียงประเภทเดียวในช่วงเวลาส่วนใหญ่

จากการสำรวจภูมิปัญญาการลงทุนอายุนับพันปีของชาวยิว สู่การพิสูจน์ด้วยข้อมูลเชิงปริมาณในตลาดทุนในปัจจุบัน เราได้ข้อสรุปและข้อคิดที่สำคัญเกี่ยวกับกลยุทธ์จัดพอร์ตการลงทุน Talmud Portfolio ดังนี้

- ภูมิปัญญาเหนือกาลเวลา: หลักการของ Talmud ไม่ใช่แค่สูตรการลงทุนสำเร็จรูป แต่เป็นปรัชญาในการยอมรับและบริหารจัดการกับ ความไม่แน่นอน ซึ่งเป็นสัจธรรมของโลกการลงทุน แนวคิดนี้จึงยังคงใช้ได้ผลดีเสมอไม่ว่าเวลาจะผ่านไปนานเพียงใด

- ลดความรุนแรงของการขาดทุน: ผลการทดสอบได้ตอกย้ำว่าจุดแข็งที่สุดของพอร์ตนี้คือความสามารถในการ จำกัดการขาดทุนสูงสุด (Maximum Drawdown) ได้อย่างน่าประทับใจ ซึ่งอัตราการถดถอยของพอร์ตในระดับต่ำนี้ ถือเป็นปัจจัยทางจิตวิทยาที่สำคัญที่สุดอย่างหนึ่งที่จะทำให้นักลงทุนสามารถ “อยู่รอด” และยึดมั่นในแผนการลงทุนระยะยาวได้จนประสบความสำเร็จในระยะยาว

- ง่ายแต่ทรงพลัง: ความเรียบง่ายของกลยุทธ์ที่แบ่งสินทรัพย์เป็น 3 ส่วน และปรับสมดุลเพียงปีละครั้ง ทำให้ นักลงทุนทุกคนสามารถนำไปปรับใช้ได้จริง โดยไม่จำเป็นต้องมีความรู้ทางการเงินที่ซับซ้อนหรือต้องติดตามตลาดอย่างใกล้ชิดอย่างที่หลายคนเคยเข้าใจ

ขอให้ทุกท่านประสบความสำเร็จในการลงทุนอย่างยั่งยืน พวกเราขอขอบคุณทุกท่านที่ได้ช่วย Share เพื่อแบ่งปันความรู้ให้เพื่อนนักลงทุนท่านอื่นๆกันด้วยนะครับ แล้วเจอกันในบทความต่อไปครับ! 😀