ผมเชื่อว่าในช่วงนี้นักลงทุนจำนวนมากน่าจะกำลังประสบกับภาวะที่เรียกว่า “กลัวตกรถ” หรือที่ฝรั่งเรียกกันว่า Fear of Missing Out (FOMO) กันอยู่ไม่มากก็น้อย โดยในบทความนี้ผมจะมาเล่าให้เพื่อนๆได้เข้าใจถึงที่มาที่ไปของอารมณ์ “กลัวตกรถ” ที่อ้างอิงจากหลักการ Behavioral Finance รวมถึงแนวทางที่จะช่วยให้เราสามารถบรรเทาความรู้สึก FOMO ออกไปจากใจกันไม่มากก็น้อยครับ

เพราะในที่สุดแล้วความรู้ความเข้าใจคือ วิธีการเสริมสร้างวินัยและจิตวิทยาการลงทุนให้แข็งแกร่งอย่างมีประสิทธิภาพที่สุดครับ

กับดักของอาการ “กลัวตกรถ”

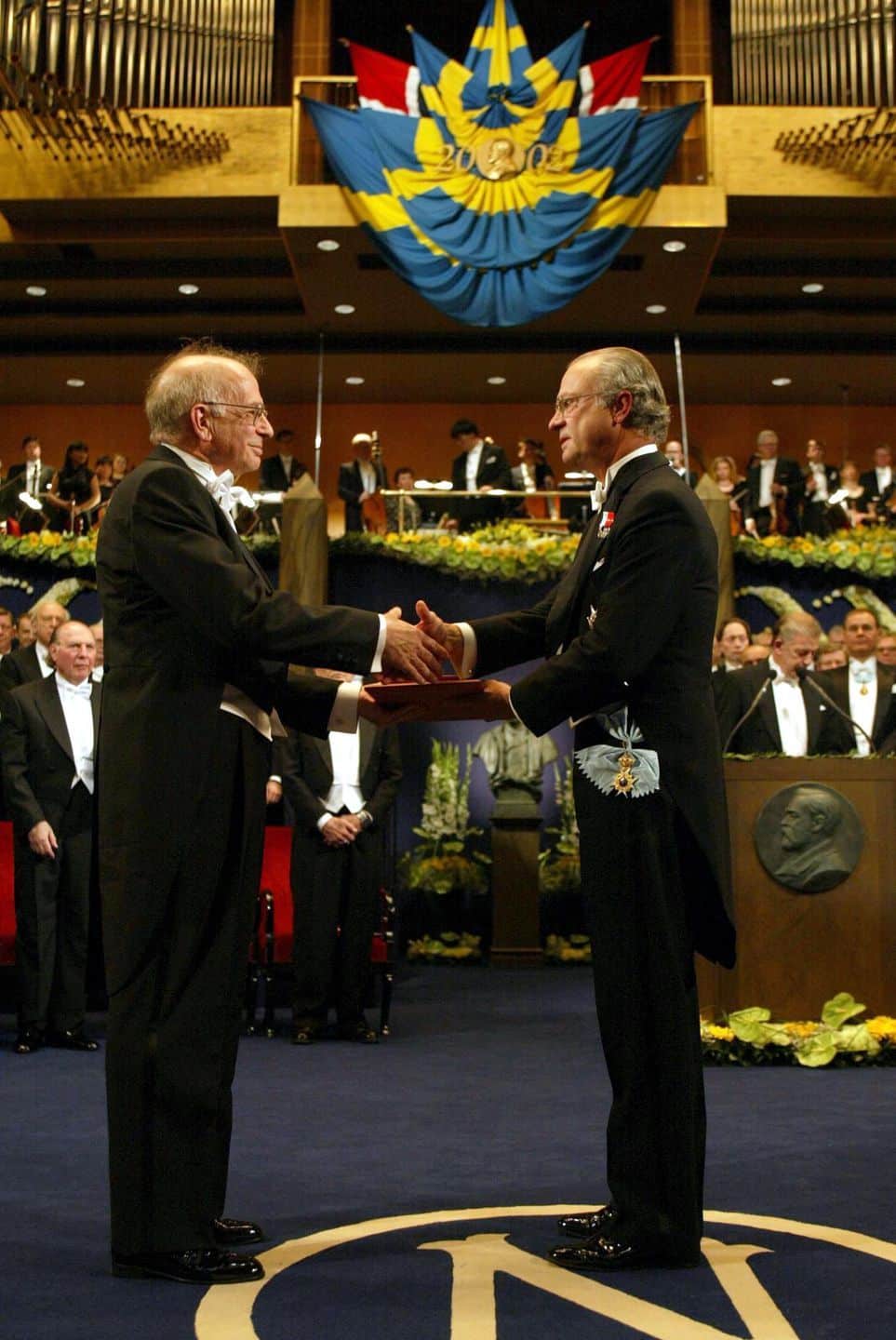

ภาพที่ 1 : Daniel Kahneman ขณะรับรางวัล Nobel Prize จาก King Carl Gustaf of Sweden ในปี ค.ศ. 2002

ตามหลักคิดของหลักวิชา Behavioral Finance นั้น (โดยสามารถอ่านเพิ่มเติมได้ในบทความ Behavioral Finance กับความลับในการลงทุน) กล่าวว่า ราคาของสินทรัพย์ในตลาดหุ้นนั้นถูกขับเคลื่อนโดย “ความกลัว (Fear)” และ “ความโลภ (Greed)” ของมวลชนนักลงทุน ซึ่งในบางครั้งสิ่งเหล่านี้ได้ทำให้ราคาหุ้นมีการเพิ่มขึ้นหรือลดลงอย่างมากจนเกินไปจากสภาพเศรษฐกิจที่ควรจะเป็น

ซึ่งเมื่อสิ่งเหล่านี้เกิดขึ้น ผมเชื่อนักลงทุนแทบทั้งหมดจะเกิดอาการ “กลัวตกรถ” หรือที่เรียกสั้นๆว่า FOMO เนื่องจากตนเองนั้นไม่ได้รับผลกำไรจากการเพิ่มขึ้นของตลาดนั่นเอง

โดยแนวคิดของอาการ FOMO นั้นจริงๆแล้วมีความเกี่ยวโยงกับพฤติกรรมการเข้าสังคมของมนุษย์และยิ่งมีอิทธิพลเป็นอย่างมากในยุคของ Social Media

เนื่องจาก Social Media นั้นมักมีการป้อนข้อมูลข่าวสารเข้ามากระตุ้นเราในทุกๆวันทุกๆนาที เช่น การได้เห็นเพื่อนของเราลงรูปไปเที่ยวต่างประเทศทุกปี, การได้เห็นคนรู้จักกินอาหารร้านหรู, การได้เห็นภาพ “ชีวิตที่สมบูรณ์แบบ” ของคนอื่นๆ, การได้เห็นคนอื่นมาโชว์กำไรใน Port เป็นต้น

สิ่งเหล่านี้นั้นทำให้สมองของเรานั้นหลีกเลี่ยงไม่ได้ที่จะทำการเปรียบเทียบและเกิดความรู้สึกว่า “เรากำลังพลาดหลายๆสิ่งในชีวิตไป” และเมื่อมองกลับมาในมุมของการลงทุนก็เช่นกัน เพราะตลาดหุ้นเองนั้นก็ไม่ต่างจาก Social Media ที่มีการ Update ไปตามข้อมูลข่าวสารอยู่ตลอดเวลา โดยเฉพาะในเรื่องของราคาหุ้นที่มีการเปลี่ยนแปลงขึ้นลงตลอดแทบจะทุกวินาที

โดยนักจิตวิทยารางวัลโนเบล Daniel Kahneman ผู้ที่ได้ทำการศึกษาเศรษฐศาสตร์พฤติกรรม (Behavioral Economics) มาอย่างยาวนานนั้นได้ทำการสรุปไว้ว่า สิ่งที่นักลงทุนเกลียดที่สุดคือ “การสูญเสีย” โดยการที่ต้องสูญเสียโอกาสหรือเงินทุนนั้น มีผลต่อสภาพจิตใจและความรู้สึกของนักลงทุนมากกว่าตอนได้กำไรถึง 2 เท่า

โดยนักลงทุนแทบทุกคนนั้นต่างก็มีความต้องการอย่างแรงกล้าในใจที่จะหลีกเลี่ยงการ “สูญเสียโอกาสในการลงทุน” ส่งผลให้นักลงทุนมือใหม่ (หรือแม้กระทั่งมือเก่า) หลายๆคนมักมีพฤติกรรมเข้าไปลงทุนใน “แทบทุกๆโอกาส” ที่ผ่านเข้ามา ยกตัวอย่างเช่น ไปซื้อหุ้นที่เพื่อนเชียร์, ไปซื้อหุ้นที่ขึ้นอย่างต่อเนื่องเพราะกำลังเป็นกระแส, ไปซื้อหุ้นที่นักวิเคราะห์เชียร์, ไปซื้อหุ้นที่กูรูเชียร์ และอื่นๆ โดยอาจจะไม่ได้มีการวิเคราะห์ที่ถี่ถ้วนด้วยตัวเองก่อน

ซึ่งจะตามมาโดยอาการ “หน้ามืด” และลงทุนแบบเสี่ยงจนเกินตัวในช่วงเวลาที่ไม่เหมาะสมได้อย่างง่ายดาย จนมักทำให้เกิดความเสียหายโดยไม่จำเป็นต้องเกิดขึ้นอยู่บ่อยครั้ง!

แล้วจะแก้ไขอาการ “กลัวตกรถ” อย่างไร?

เนื่องจากนักลงทุนแต่ละคนนั้นต่างก็มีวิธีในการบริหารอารมณ์และความรู้สึกที่แตกต่างกันออกไป เพราะฉะนั้นผมจึงอยากที่จะ List แนวทางการแก้ไขที่ผมพบว่าสามารถใช้งานได้ดีสำหรับตัวผมเองไว้ ดังนี้

-

- แนวคิดการลงทุนอย่างเป็นระบบ : การลงทุนอย่างเป็นระบบนั้นอาศัยกระบวนการประมวลผลข้อมูลและตัดสินใจที่ปราศจากอคติและอารมณ์ โดยการมีระบบการลงทุนที่ดีและวินัยการลงทุนที่เข้มแข็งนั้นจะช่วยให้ตัวนักลงทุนเองสามารถที่จะฝ่าฝันภาวะตลาดที่ความผันผวนจากข่าวสารรายวันได้โดยไม่ปวดหัวจนเกินไป

- มุมมองการลงทุนระยะยาว : นักลงทุนที่มีประสบการณ์มักรู้ว่า “การลงทุนคือการวิ่งมาราธอน ไม่ใช่วิ่งแข่ง 100m” เพราะฉะนั้นเราควร Focus กับผลตอบแทนที่เป็นระยะยาว (ซึ่งนิยามของระยะยาวนั้นอาจจะแตกต่างกันไปในแต่ละคนเช่น 1ปี / 3ปี / 5ปี ) ไม่ใช่นาทีต่อนาที โดยการที่นักลงทุนต้องมานั่ง Focus การเคลื่อนไหวของราคาหุ้นแบบนาทีต่อนาทีนั้น นอกจากจะทำให้คุณต้องเสียสติแล้ว มันยังเป็นสิ่งที่เป็นไปไม่ได้ในระยะยาวที่คุณจะต้องมานั่งบริหารจัดการพอร์ตอยู่ตลอดทุกนาทีอีกด้วย

- กระจายการลงทุนอย่างเหมาะสม : การลงทุนในหลายๆสินทรัพย์นั้นเป็นอีกหนึ่งวิธีแก้ปัญหาการคาดเดาทิศทางตลาดได้ดีในระดับหนึ่ง เพราะเป็นส่วนผสมของสินทรัพย์หลายๆประเภทที่มีการขึ้นลงที่ไม่สอดคล้องกันจะทำให้ความเสี่ยงของทั้งพอร์ตโฟลิโอนั้นลดลง แต่อย่างไรก็ตามนักลงทุนก็ต้องยอมรับสภาพ “หญ้าข้างบ้านเขียวกว่า” เนื่องจากผลตอบแทนคาดหวังของ Port ที่กระจายการลงทุนในหลายๆสินทรัพย์นั้นมักต่ำกว่าการลงทุนแบบ Focus เพียงแค่ในตลาดใดตลาดหนึ่ง

- ลงทุนในดัชนี : เมื่อนักลงทุนไม่สามารถคาดเดาได้ว่าตลาดจะขึ้นหรือลงหรือกลัวการตกรถ การลงทุนในกองทุนที่ให้ผลตอบแทนตามดัชนีก็ถือเป็นอีกทางเลือกหนึ่ง (เพราะไม่มีวันที่จะตกรถ) แต่อย่างไรก็ตามการลงทุนในดัชนีนั้นนักลงทุนก็ต้องยอมรับกับความเสี่ยงที่เพิ่มขึ้นจากความผันผวนของตลาดหุ้นอยู่ตลอดเวลาด้วยเช่นกัน

ผมเองหวังว่าความรู้ความเข้าใจในศาสตร์ของจิตวิทยาการลงทุน หรือ Behavioral Finance ที่ผมได้แชร์ในวันนี้ จะช่วยดึงสติให้เพื่อนๆนักลงทุนได้เห็นถึงความอันตรายของการใช้อารมณ์และความรู้สึกในการตัดสินใจลงทุนได้ไม่มากก็น้อยนะครับ

จงอย่าปล่อยให้ FOMO ควบคุมความคิดในการลงทุนของคุณเป็นอันขาด เพราะการลงทุนอย่างมีเหตุมีผลนั้น คือกุญแจสำคัญที่จะช่วยสร้างผลตอบแทนที่ดีให้เกิดขึ้นได้ในระยะยาว

Just follow your best investment plan!

แล้วพบกันใหม่ในโอกาสหน้า สวัสดีครับ 😀