ระบบการลงทุน 10-11-12 เป็นระบบการลงทุนในหุ้นปันผลซึ่งถูกคิดค้นโดย Marc Lichtenfeld โดยเผยแพร่ในหนังสือ Get Rich With Dividends : A Proven System for Earning Double-Digit Returns ซึ่ง Marc Lichtenfeld ได้กล่าวในหนังสือของเขาว่า “หากลงทุนตามแนวคิดของเขา ภายในระยะเวลา 10 ปี เราจะได้ผลตอบแทนจากเงินปันผล 11% และผลตอบแทนโดยเฉลี่ยทบต้นต่อปี 12%” โดยในบทวิจัยครั้งนี้ เราจะมาพิสูจน์กันว่าหากนำแนวคิดของเขามาทดสอบกับตลาดหุ้นไทยนั้น จะเป็นจริงอย่างที่ Lichtenfeld ได้กล่าวไว้ในหนังสือหรือไม่!? และมันจะดีกว่าหรือแย่กว่าอย่างไรกันครับ!

ภาพที่ 1 : Marc Lichtenfeld ผู้แต่งหนังสือ Get Rich With Dividends : A Proven System for Earning Double-Digit Returns

วิธีการเลือกหุ้นปันผลสำหรับระบบการลงทุน 10-11-12 ตามแนวคิดของ Marc Lichtenfeld

ในส่วนแรกนี้เราจะมาพูดถึงวิธีการคัดเลือกหุ้นตามที่ Marc Lichtenfeld ได้กล่าวไว้ในหนังสือของเขา ซึ่งมีหลักเกณฑ์ในการคัดเลือกหุ้นปันผลดังนี้

- หุ้นต้องมีการจ่ายปันผลที่มากกว่าหรือเท่ากับ 4.7% อย่างไรก็ดี Marc กล่าวว่าในช่วงที่ดอกเบี้ยต่ำนั้น การที่เราจะสามารถหาหุ้นที่จ่ายปันผลมากถึง 4.7% ได้นั้นเป็นเรื่องที่ยาก ดังนั้น Marc Lichtenfeld จึงอนุโลมให้โดยหากหุ้นมีการจ่ายปันผลที่มากกว่า 4% ก็ถือว่าโอเคแล้ว

- หุ้นต้องมีอัตราการเติบโตเฉลี่ยของเงินปันผลที่มากกว่าหรือเท่ากับ 10% ต่อปี เนื่องจากหากหุ้นมีการจ่ายปันผลที่ 4.7% และมีอัตราการเติบโตเฉลี่ยของเงินปันผลที่ 10% ต่อปีนั้น เมื่อเวลาผ่านไป 10 ปี ผลตอบแทนที่ได้จากเงินปันผลจะมีค่าเท่ากับ 11% นั่นเองครับ

- อย่างไรก็ดี เพื่อความปลอดภัยในการลงทุนนั้น Marc กล่าวว่าหุ้นจะต้องมีอัตราส่วน Payout Ratio ที่ต่ำกว่า 75% เนื่องจากหากบริษัทจ่ายเงินปันผลที่มากเกินไป ในอนาคตหากผลการดำเนินงานของบริษัทลด จะทำให้บริษัทไม่สามารถจ่ายเงินปันผลในอัตราเท่าเดิมได้นั่นเองครับ

โดยเราสามารถสรุปเงื่อนไขการคัดเลือกหุ้นปันผลสำหรับระบบ 10-11-12 ตามแนวคิดของ Marc Lichtenfeld ได้ดังนี้ครับ

- เลือกหุ้นที่มีการจ่ายปันผลมากกว่าหรือเท่ากับ 4.7%

- เลือกหุ้นที่มีอัตราการเติบโตเฉลี่ยของเงินปันผลมากกว่าหรือเท่ากับ 10% ต่อปี

- เลือกหุ้นที่มีอัตราส่วน Payout Ratio ต่ำกว่า 75%

หมายเหตุที่ 1 : การคำนวณอัตราการเติบโตของเงินปันผลในงานวิจัยชิ้นนี้ใช้ระยะเวลาทั้งหมด 3 ปี ในการคำนวณ

หมายเหตุที่ 2 : การคำนวณอัตราส่วน Payout Ratio ในงานวิจัยชิ้นนี้ คำนวณจากเงินปันผลต่อหุ้นคูณกับจำนวนหุ้นทั้งหมดในตลาดเพื่อคำนวณเงินปันผลที่จ่ายทั้งหมด แล้วส่วนด้วยเงินสดที่ได้จากการดำเนินงาน (Operating Cash Flow)

อย่างไรก็ดี Lichtenfeld กล่าวว่าหลังจากเราได้ทำการคัดเลือกหุ้นเข้ามาในพอร์ตโฟลิโอ เราจำเป็นต้องตรวจสุขภาพหุ้นของเราอย่างน้อยปีละครั้ง เพื่อดูว่าหุ้นนั้นมีอัตราส่วน Payout Ratio ที่สูงเกินไปหรือไม่ อย่างไรก็ตาม Lichtenfeld ไม่กล่าวไว้ว่าให้ตรวจสุขภาพหุ้นตอนไหน ดังนั้นในการสร้างระบบ 10-11-12 เราจึงนำแนวคิดในส่วนนี้มาแปลงเป็นเงื่อนไขในการขายหุ้นว่า หากหุ้นตัวใดมีอัตราส่วน Payout Ratio มากกว่า 75% เราจะทำการขายหุ้นนั้นทิ้งในวันถัดไปแทน

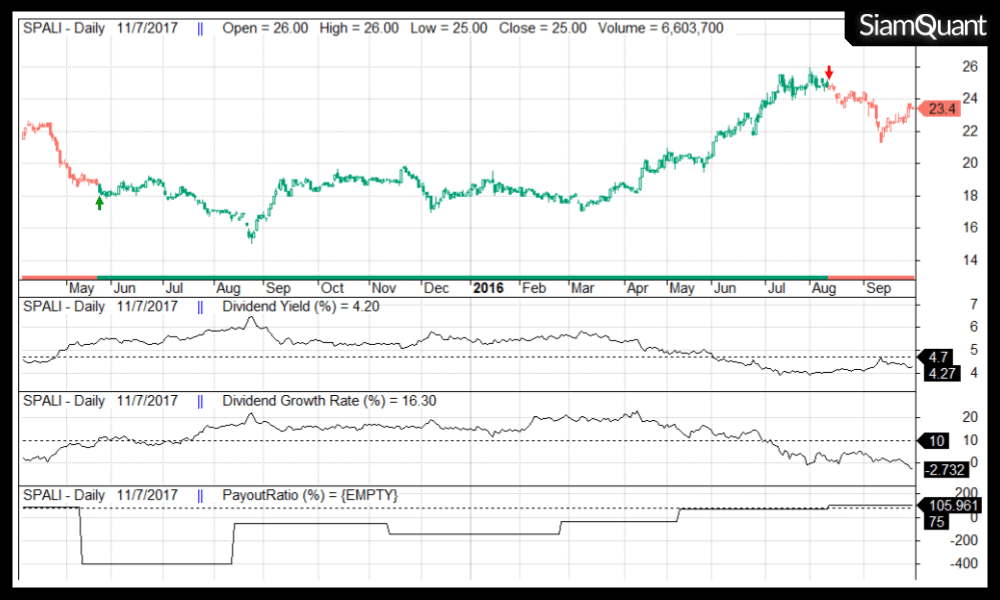

ภาพที่ 2 : ภาพแสดงตัวอย่างสัญญาณการซื้อขายจากระบบ 10-11-12

จากภาพที่ 2 สังเกตลูกศรสีเขียว เมื่อหุ้นมีค่า Dividend Yield (%) มากกว่า 4.7% และมีค่าอัตราการเติบโตของเงินปันผลมากกว่า 10% พร้อมทั้งอัตราส่วน Payout Ratio มีค่าต่ำกว่า 75% ระบบจะทำการเข้าซื้อหุ้น และในส่วนสัญญาณขายนั้นจะเกิดขึ้นก็ต่อเมื่ออัตราส่วนค่า Payout Ratio ของหุ้นมีค่าอยู่เหนือ 75% นั่นเองครับ โดยในส่วนถัดไปเราจะนำเอาเงื่อนไขเหล่านี้มาทำการทดสอบระบบกันครับ

ผลการทดสอบระบบการลงทุน 10-11-12 กับตลาดหุ้นไทย

ก่อนที่จะทำการทดสอบระบบนั้น เราจะทำการกำหนดเงื่อนไขต่างๆสำหรับการทดสอบระบบการลงทุน 10-11-12 โดยมีรายละเอียดดังต่อไปนี้

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Universe |

|

| Filters |

|

| Position Size |

|

| Position Score |

|

| Order Management |

|

ตารางที่ 1 : ตารางแสดงเงื่อนไขต่างๆสำหรับการทดสอบระบบ 10-11-12

ซึ่งผลการทดสอบระบบการลงทุน 10-11-12 ของ Marc Lichtenfeld กับตลาดหุ้นไทยในช่วงระยะเวลา 10 ปี คือตั้งแต่ปี ค.ศ. 2009 – 2019 ได้ผลดังนี้ครับ

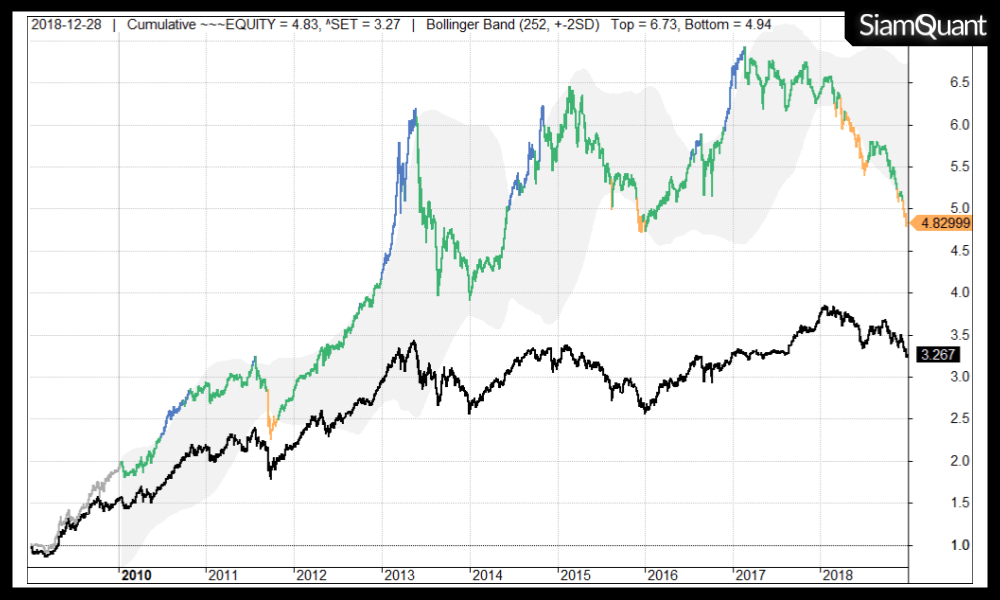

ภาพที่ 3 : ภาพแสดงการเติบโตของพอร์ตโฟลิโอของระบบ 10-11-12 (เส้นสีเขียว) เปรียบเทียบกับดัชนี SET Index (เส้นสีดำ)

| Portfolio Metrics | 10-11-12 Exclude Dividend | SET Index |

| Net Profit | 383.00% | 226.7% |

| CAGR | 17.09% | 12.57% |

| MaxDD | -36.8% | -25.48% |

| Longest DD (Month) | 22.6 | 52.65 |

| CAR/MDD | 0.46 | 0.15 |

| Trade Metrics | 10-11-12 Exclude Dividend | SET Index |

| No. of All Trade | 175 | – |

| Avg. Bar Held | 472.02 | – |

| % Win | 3.71% | – |

| Avg. Profit/Loss % | 39.11% | – |

| Max Consecutive Loss | 15 | – |

ตารางที่ 2 : ตารางแสดงค่าสถิติของระบบ 10-11-12 เปรียบเทียบกับดัชนี SET Index

สำหรับประเด็นที่น่าสนใจจากผลลัพธ์ของการทดสอบระบบ 10-11-12 ก็คือ แม้จะทดสอบกับข้อมูลที่ไม่ได้รวมปันผล (Split-Adjusted Price) นั้นพบว่าผลตอบแทนทบต้นต่อปีหรือค่า CAGR ของกลยุทธ์มีค่ามากกว่าที่ Marc Lichtenfeld ได้ให้ไว้ คือหากลงทุนตามแนวคิดของเค้าจะได้ผลตอบแทนทบต้นต่อปีถึง 12% แต่ระบบมีผลตอบแทนทบต้นต่อปีสูงถึง 17.09%

โดยในส่วนของประเด็นที่ว่าหากเลือกหุ้นตามแนวคิดของ Lichtenfeld จะได้รับเงินปันผลที่ 11% ต่อปีนั้น เนื่องจากผลการทดสอบกับตลาดหุ้นไทยนั้นไม่พบว่ามีหุ้นตัวไหนที่ถือจนครบระยะเวลา 10 ปีเลย ซึ่งมีค่าเฉลี่ยการถือครองอยู่ที่ 472 บาร์ หรือเกือบๆ 2 ปีเท่านั้น ทำให้เงื่อนไขในข้อนี้ไม่เป็นจริง

อย่างไรก็ตาม ระบบ 10-11-12 นั้นเป็นกลยุทธ์การลงทุนในหุ้นปันผล ดังนั้นในส่วนถัดไปเราจะทำการทดสอบโดยรวมผลตอบแทนจากเงินปันผลเข้าไปด้วย โดยจะได้รับภายหลังจากขึ้น XD 50 วันและถูกหักภาษี 10% ทุกกรณี ซึ่งผลการทดสอบที่ได้มีดังนี้ครับ

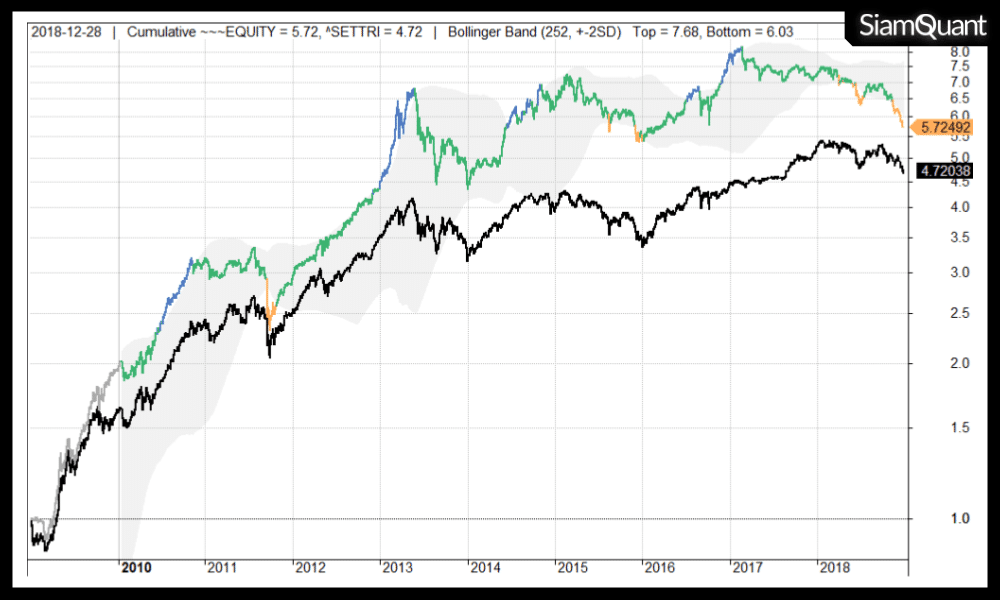

ภาพที่ 4 : ภาพแสดงการเติบโตของพอร์ตโฟลิโอของระบบ 10-11-12 โดยทดสอบกับข้อมูลที่มีการรวมปันผล (เส้นสีเขียว) เปรียบเทียบกับดัชนี SETTRI Index (เส้นสีดำ)

| Portfolio Metrics | 10-11-12 Include Dividend | SETTRI Index |

| Net Profit | 472.49% | 372% |

| CAGR | 19.10% | 17.44% |

| MaxDD | -36.29 | -24.41% |

| Longest DD (Month) | 22.65 | 17 |

| CAR/MDD | 0.53 | 0.71 |

| Trade Metrics | 10-11-12 Include Dividend | SETTRI Index |

| No. of All Trade | 256 | – |

| Avg. Bar Held | 466.41 | – |

| % Win | 52.34% | – |

| Avg. Profit/Loss % | 37.24% | – |

| Max Consecutive Loss | 20 | – |

ตารางที่ 3 : ตารางแสดงค่าสถิติของระบบ 10-11-12 โดยทดสอบกับข้อมูลที่มีการรวมปันผล เปรียบเทียบกับดัชนี SETTRI

จากการทดสอบนี้พบว่า เนื่องจากระบบ 10-11-12 เป็นระบบที่ลงทุนในหุ้นปันผล ทำให้เมื่อทดสอบกับข้อมูลที่มีการรวมปันผล พบว่าผลตอบแทนโดยเฉลี่ยต่อปีนั้นเพิ่มสูงขึ้นอีก 2% คือเพิ่มขึ้นจาก CAGR ที่ 17.09% เป็น 19.10% หรืออาจกล่าวมีมุมหนึ่งได้ว่าเงินปันผลของกลยุทธ์การลงทุน 10-11-12 นี้คิดเป็น 23.37% ของผลตอบแทน Net Profit โดยรวมทั้งหมด!!

สรุปประเด็นที่น่าสนใจจากการทดสอบระบบการลงทุน 10-11-12

จากการทดสอบในเบื้องต้นนั้นพบว่า การทดสอบระบบ 10-11-12 ของ Marc Lichtenfeld กับตลาดหุ้นไทยนั้นกลับได้ผลดีกว่าที่ Lichtenfeld ได้กล่าวไว้ในหนังสือของเขา ซึ่งผลวิจัยในครั้งนี้ถือได้ว่าสนับสนุนกับความเชื่อของใครหลายๆคนที่คิดว่า “หุ้นที่จ่ายปันผลนั้น เป็นหุ้นที่ดี” เนื่องจากบริษัทมีการเติบโตและมีกำไรจึงนำเงินส่วนนั้นมาจ่ายปันผลได้นั่นเองครับ!