- ทำไมปี 2023 จึงยังคงเป็นปีที่ยากลำบากสำหรับการลงทุนในตลาดหุ้นไทย? - December 25, 2023

- 5 ข้อผิดพลาดที่พบบ่อยๆในการวิเคราะห์ผลการลงทุน - September 13, 2020

- พิสูจน์ความอันตรายของการเก็งกำไรระยะสั้นด้วยทฤษฎี Risk of Ruin - July 19, 2020

เราควรจะ “กระจายความเสี่ยง” หรือไม่ และเราควรจะกระจายความเสี่ยงมากสักแค่ไหน? แล้วมันมีประโยชน์จริงๆหรือ? ในบทความนี้ ผมจะแสดงให้พวกเราทุกคนได้เห็นถึงผลกระทบทั้งในทางบวกและทางลบของมันให้เห็นกันอย่างชัดเจน ด้วยการทดสอบถึงหลักการกระจายความเสี่ยงในตลาดหุ้นไทยกันครับ!

การป้องกันความเสี่ยงเฉพาะตัวของธุรกิจด้วยการกระจายการลงทุน (Diverfication)

คำว่าการกระจายการลงทุนหรือ Diversification นั้นน่าจะเป็นคำที่คุ้นหูสำหรับนักลงทุนหลายๆท่านกันไม่มากก็น้อย ซึ่งในทางทฤษฎีแล้วหลักการกระจายความเสี่ยงนั้น ถือเป็นกลยุทธ์การจัดการที่สามารถลดความเสี่ยงในการลงทุน จากเหตุการณ์เลวร้ายซึ่งเกิดขึ้นอย่างเฉพาะเจาะจงกับหุ้นตัวใดตัวหนึ่งได้เป็นอย่างดี (Unsystematic Risk)

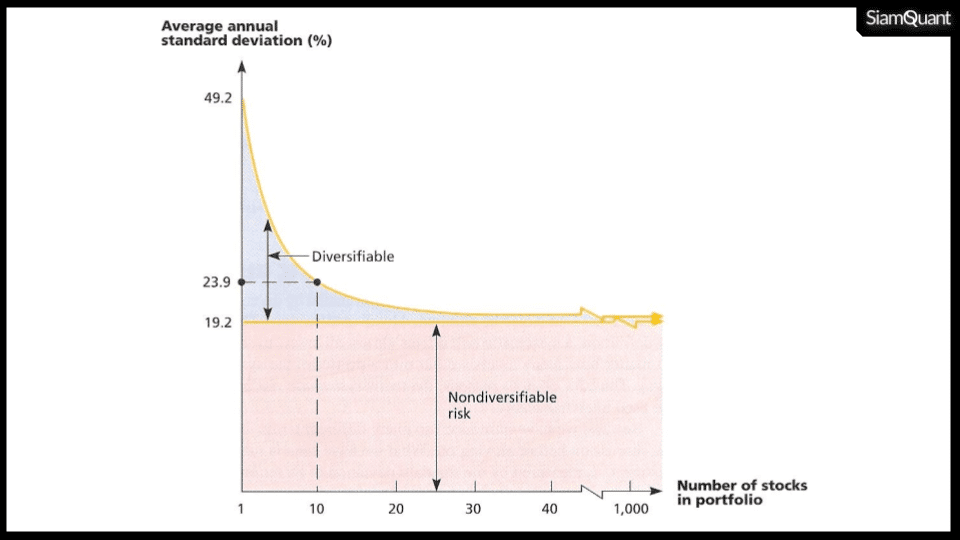

ภาพที่ 1 : แสดงจำนวนหุ้นที่มีในพอร์ตโฟลิโอเปรียบเทียบกับระดับความผันผวนเฉลี่ยต่อปี (Avg. Annual Standard Deviation)

ซึ่งจากภาพที่ 1 นั้นเป็นการแสดงให้เห็นว่า ยิ่งมีการกระจายการลงทุนในหุ้นจำนวนมากขึ้น (จำนวนหุ้นในแกน X หรือแนวนอน) ก็จะสามารถลดความผันผวนของพอร์ตโฟลิโอได้อย่างมีนัยยะสำคัญ โดยเราจะเห็นได้ว่าการกระจายการลงทุนอย่างเหมาะสมที่ราวๆ 25 ตัวนั้น จะสามารถลดความผันผวนของมูลค่าพอร์ตโฟลิโอ (แกน Y หรือแนวตั้ง) ให้ลดลงมาได้ราวๆ 60% เลยทีเดียว โดยจะสังเกตุได้ว่าเมื่อจำนวนหุ้นในพอร์ตเริ่มมีจำนวนมากขึ้นกว่า 30 ตัวนั้น ประสิทธิภาพของการกระจายความเสี่ยงจะค่อยๆน้อยลงจนไม่ทำให้ความผันผวนลดลงไปมากกว่าเดิมแล้ว

อย่างไรก็ตาม เราจะสังเกตได้ว่าผลการทดลองในเรื่องของการกระจายความเสี่ยงที่เราสามารถหาอ่านกันได้นั้น มักจะเป็นผลการทดลองกับตลาดหุ้นต่างประเทศ และล้วนแล้วแต่ที่จะพุ่งไปเป้าไปที่การหาความสัมพันธ์ระหว่างจำนวนหุ้นและความผันผวนหรือค่า Standard Deviation กันเป็นส่วนใหญ่ ซึ่งมักไม่ใช่ความเสี่ยงที่นักลงทุนจริงๆสนใจกัน เพราะเรามักสนใจว่าเราจะมีโอกาสขาดทุนหรือเกิด Maximum Drawdown กันมากสักแค่ไหน

ดังนั้น ในบทความนี้ผมจึงอยากที่จะพูดถึงประโยชน์ และความสัมพันธ์ระหว่างจำนวนหุ้นและผลตอบแทน รวมไปถึงความเสี่ยงในมุมมองของค่า Maximum Drawdown โดยเป็นผลการทดสอบกับหุ้นในตลาดหลักทรัพย์แห่งประเทศไทยกันดูบ้าง ซึ่งคิดว่าน่าจะเป็นประโยชน์กับนักลงทุนหลายๆคนกันครับ

เงื่อนไขในการทดสอบผลกระทบของการกระจายความเสี่ยง

สำหรับการทดสอบในบทความนี้นั้น เพื่อตัดผลกระทบจากประสิทธิภาพของจุดซื้อและจุดขายออกไป ผมจะทำการทดลองซื้อขายด้วยเงื่อนไขแบบสุ่ม (Random Entry) ซึ่งใช้การจัดลำดับเลือกหุ้นด้วยคะแนนจากการสุ่มด้วยเช่นเดียวกัน (Random Score) โดยกลยุทธ์การลงทุนนี้จะมีการปรับพอร์ตหรือการ Rebalance ทุกๆปี โดยผมจะทำการทดลองภายใต้เงื่อนไขของการกำหนดขนาดการลงทุนที่ครั้งและ 20%, 10% และ 5% ของพอร์ต (ทดสอบเงื่อนไขละ 100 ครั้ง) โดยมีรายละเอียดและเงื่อนไขสำหรับการทดสอบดังนี้

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Universe |

|

| Entry |

|

| Exit |

|

| Filters |

|

| Position Size |

|

| Position Score |

|

| Order Management |

|

ตารางที่ 1 : ตารางแสดงเงื่อนไขสำหรับการทดสอบ Diversification Effect

ผลกระทบของการกระจายความเสี่ยงและผลตอบแทนทบต้น (No. Stock v.s. CAGR)

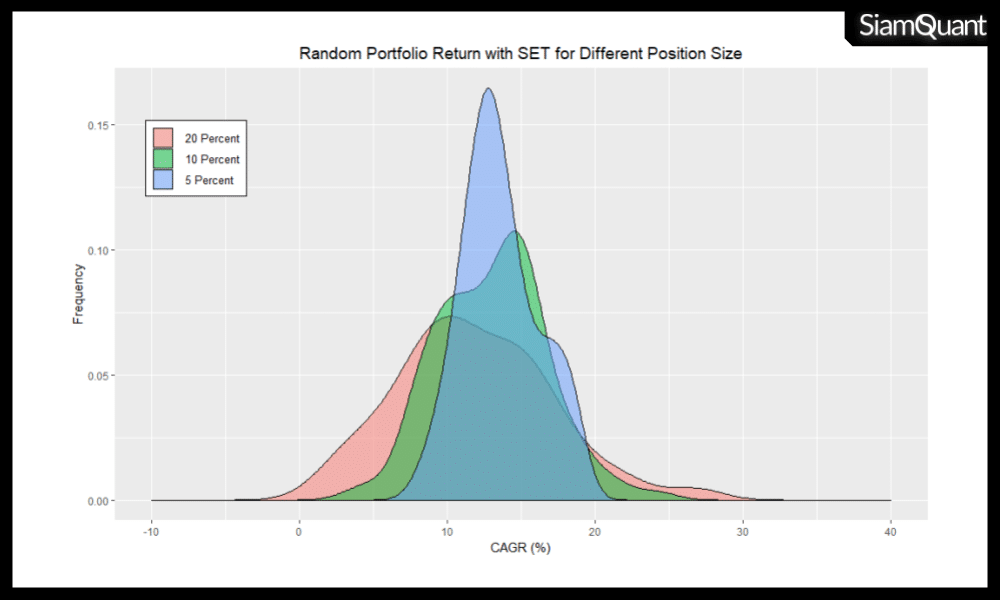

ภาพที่ 2 : Chart แสดงการกระจายตัวของค่า CAGR จากการทดสอบแบบสุ่ม

| Statistics | Position Size 20% | Position Size 10% | Position Size 5% |

| Median CAGR | 11.56% | 13.53% | 13.13% |

| 95th Percentile CAGR | 20.81% | 18.58% | 18.28% |

| 5th Percentile CAGR | 3.42% | 7.7% | 9.96% |

| Min CAGR | 1.44% | 3.87% | 7.96% |

| Max CAGR | 26.9% | 24.21% | 19.09% |

| Standard Deviation | 5.23% | 3.66% | 2.55% |

ตารางที่ 2 : สรุปสถิติของค่า CAGR จากการทดสอบแบบสุ่ม

โดยจากภาพและตารางนั้นเราจะสังเกตได้ว่า ถึงแม้พอร์ตโฟลิโอที่มีการ Focus การลงทุนมากที่สุด 20% ในแต่ละครั้ง (การกระจายตัวสีแดง) จะเป็นกลุ่มที่มีการทดสอบที่ให้ผลตอบแทนสูงที่สุดก็จริง (ค่า 95th Percentile CAGR) แต่จากการกระจายตัว (Distribution) ของผลตอบแทนในภาพที่ 2 นั้นจะเห็นได้ว่าผลตอบแทนที่สูงที่สุดนั้น ก็เป็นเพียงแค่กลุ่มข้อมูลส่วนปลายหรือส่วน Tail ของ Distribution เท่านั้น โดยจะสังเกตได้ว่ากลุ่ม Distribution สีแดงนั้นก็กลับมีการกระจายตัวของผลตอบแทนที่มากที่สุดเช่นเดียวกัน และยังมีค่า Median ของผลตอบแทนที่ต่ำที่สุดอีกด้วย!

อย่างไรก็ตาม จะเห็นได้ว่าสำหรับพอร์ตโฟลิโอที่มีการกระจายการลงทุนมากที่สุดที่ 5% หรือถือหุ้นราวๆครั้งละ 20 ตัว (การกระจายตัวสีฟ้า) กลับเป็นกลุ่มที่มีความผันผวนของผลตอบแทนในการทดลองต่ำที่สุด และมีค่าเฉลี่ย Median ของผลตอบแทนในการทดลองที่สูงที่สุดอย่างไม่น่าเชื่อ!

ดังนั้นแล้ว ประโยชน์ของการกระจายความเสี่ยงจึงช่วยให้เรามีโอกาสได้รับผลตอบแทนที่ควรจะได้สูงที่สุด (Distribution หรือค่า Standard Deviaion ของการทดลองที่แคบกว่าการโฟกัส) และยังให้ผลตอบแทนที่ดีไม่แพ้การโฟกัสเลยนั่นเองครับ!

ผลกระทบของการกระจายความเสี่ยงและความรุนแรงของการขาดทุน (No. Stock v.s. Maximum Drawdown)

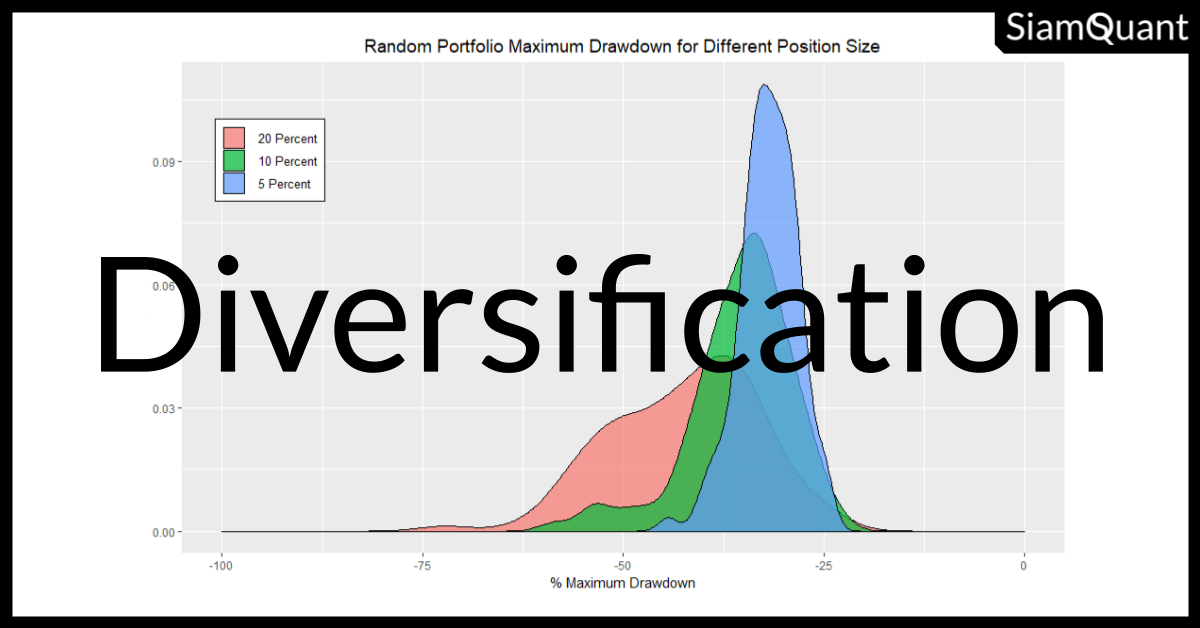

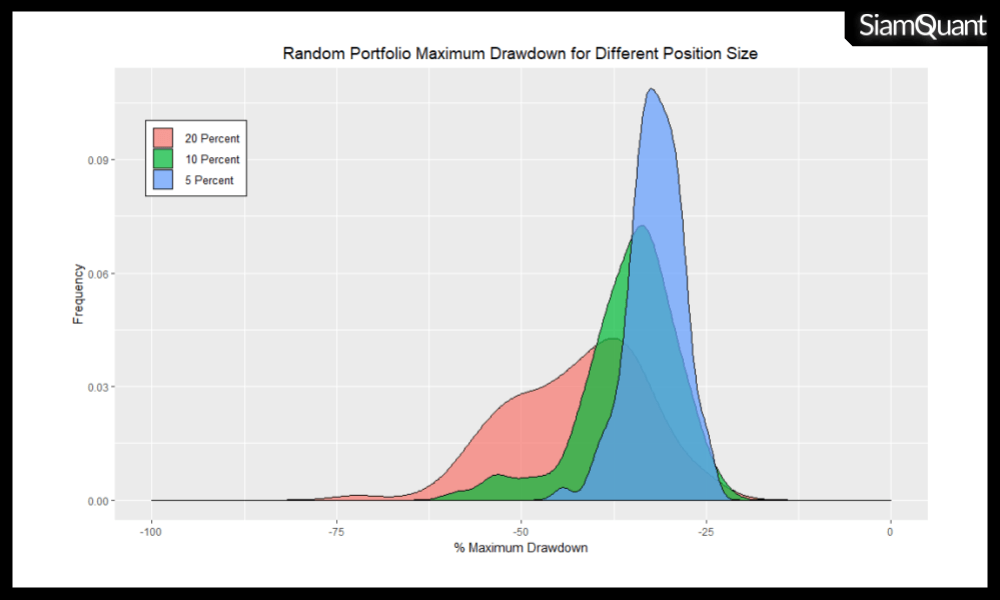

ภาพที่ 3 : Chart แสดงการกระจายตัวของค่า Maximum Drawdown จากการทดสอบแบบสุ่ม **

| Statistics | Position Size 20% | Position Size 10% | Position Size 5% |

| Median MaxDD | -41.72% | -34.39% | -31.81% |

| 95th Percentile MaxDD | -29.57% | -27.03% | -26.89% |

| 5th Percentile MaxDD | -57.07% | -48.97% | -38.1% |

| Min MaxDD | -24.45% | -23.19% | -24.89% |

| Max MaxDD | -72.16% | -58.45% | -44.33% |

| Standard Deviation | 9.08% | 6.51% | 3.55% |

ตารางที่ 3 : สรุปสถิติของค่า Maximum Drawdown จากการทดสอบแบบสุ่ม

เนื่องจากนักลงทุนไม่ควรตัดสินใจในการลงทุนจากแค่ผลตอบแทนเท่านั้น ในคราวนี้เราจะมาดูที่ค่าความเสี่ยงซึ่งวัดโดย Maximum Drawdown กันบ้าง ซึ่งจะเห็นได้จาก Chart ในภาพที่ 4 ว่าสำหรับพอร์ตโฟลิโอที่มีการ Focus การลงทุน 20% ต่อตัว (สีแดง) นั้น ได้ให้ผลลัพธ์การกระจายตัวของค่า Maximum Drawdown ที่ย่ำแย่ที่สุด (อยู่ด้านซ้ายสุด) โดยจะสังเกตได้ว่าในกรณีที่เลวร้ายหรือที่ค่า 5th Percentile MaxDD ลงไปนั้น พวกมันได้ให้ค่า Maximum Drawdown ที่แย่กว่าราว -57% เลยทีเดียว

ดังนั้นแล้ว เราจะเห็นได้ว่าความเชื่อที่ว่าอยากรวยต้องโฟกัสเล่นหุ้นน้อยตัวจึงเป็นเพียงการพูดในบริบทเดียวที่คุณโชคดีเท่านั้น เพราะในทางกลับกันหากนักลงทุนโฟกัสหุ้นผิดตัวหรือไม่ได้โชคดีขนาดนั้น คุณก็อาจต้องพบกับผลตอบแทนทบต้นที่ย่ำแย่กว่าการกระจายความเสี่ยงที่มากขึ้นก็ได้ เข้าทำนองที่ว่า “ไม่ดังก็ดับ” หรือ “คนตายไม่ได้พูดออกทีวี” นั่นเองครับ!!

การกระจายความเสี่ยงเป็นเพียงเทคนิคหนึ่งในการช่วยปกป้องความเสี่ยงของพอร์ตโฟลิโอเท่านั้น

จากการทดลองในวันนี้หวังว่าเพื่อนๆพี่ๆน้องๆนักลงทุนจะได้เห็นประโยชน์ของการกระจายการลงทุน (Diversification) เพื่อช่วยลดความเสี่ยงและความผันผวนของพอร์ตโฟลิโอจากปัจจัยความเสี่ยงเฉพาะตัวของธุรกิจ (Unsystematic Risk) กันไม่มากก็น้อยนะครับ อย่างไรก็ตาม เราจะเห็นได้ว่าการกระจายความเสี่ยงนั้นก็ยังมีข้อจำกัดของมันอยู่เช่นกัน เนื่องจากในที่สุดนั้น ประสิทธิภาพของมันก็จะตีบตันอยู่ในจุดหนึ่ง โดยที่ต่อให้เราจะถือหุ้นมากตัวเพิ่มขึ้นเท่าใด มันก็แทบจะไม่ช่วยให้ความเสี่ยงและผลตอบแทนดีขึ้นอีกต่อไปแล้ว

นอกจากนี้แล้ว ในกรณีที่ตลาดเกิดวิกฤติต่างๆขึ้นมา หุ้นส่วนใหญ่ในตลาดก็มักที่จะวิ่งลงไปพร้อมๆกันอย่างหลีกเลี่ยงไม่ได้ (Systematic Risk) จนทำให้เรายังต้องพบกับความเสียหายของพอร์ตโฟลิโอในระดับที่สูง แม้ว่าจะพยายามกระจายความเสี่ยงมากสักแค่ไหนก็ตาม

ดังนั้น ในตอนต่อไปผมจะมาเล่าถึงแนวทางการป้องกันความเสี่ยงที่เราต้องเผชิญในการลงทุนอีกชนิด ซึ่งก็คือความเสี่ยงที่เป็นระบบหรือ (Systematic Risk) นั่นเองครับ ยังไงเพื่อนๆพี่ๆน้องๆก็อย่าลืมติดตามกันนะครับ แล้วพบกันใหม่และขอให้ทุกคนมีความสุขในการลงทุนครับ