- ลงทุนหุ้นใหญ่ดีจริงหรือไม่? - February 20, 2022

- รีวิวผลตอบแทน 40 กลยุทธ์การลงทุนในตลาดหุ้นไทยของเดือนมกราคมปี ค.ศ. 2022 - February 7, 2022

- รีวิวผลตอบแทน 40 กลยุทธ์การลงทุนในตลาดหุ้นไทยปี ค.ศ. 2021 - January 5, 2022

สำหรับการลงทุนในตลาดหุ้นนั้น เรามักจะได้ยินคำแนะนำในทำนองที่ว่าให้ลงทุนในกลุ่มหุ้นขนาดใหญ่เนื่องจากถือเป็นหุ้นที่ดี อย่างไรก็ตาม คำว่า “ดี” นั้นยังถือเป็นนามธรรม (Subjective) เพราะสามารถตีความได้ต่างๆนาๆ ดังนั้นในบทความนี้ผมจะมานำเสนอมุมมองด้านสถิติเกี่ยวกับการลงทุนในหุ้นใหญ่ว่าแท้จริงแล้วมันดีจริง หรือไม่? ซึ่งรายละเอียดจะเป็นเช่นไรนั้นเราไปติดตามกันเลยครับ

ทำความรู้จักกับหุ้นขนาดใหญ่

โดยในส่วนแรกนี้เราจะมาพูดถึงนิยามของหุ้นขนาดใหญ่ หรือในหลายๆครั้งเราอาจจะเรียกว่าหุ้น Blue Chip หรือ หุ้น Big Cap ก็ได้ ซึ่งหุ้นเหล่านี้จะเป็นกลุ่มของบริษัทที่หุ้นมีมูลค่า ณ ราคาตลาดหรือ Market Capitalization ที่สูงเป็นอันดับต้นๆของตลาด

ภาพที่ 1 : ภาพการเติบโตของหุ้น CPALL ตั้งแต่ปี ค.ศ. 2003 จนสิ้นปี ค.ศ. 2021

และด้วยความที่หุ้นเหล่านี้มีมูลค่าของกิจการในระดับที่สูง เช่น จากภาพคือหุ้น CPALL หรือ บริษัท ซีพี ออลล์ จํากัด (มหาชน) ซึ่งมีขนาด Market Cap. เท่ากับ 530,002 ล้านบาทเมื่อปลายปี ค.ศ. 2021 ที่ผ่านมา จึงเป็นสาเหตุทำให้นักลงทุนต่างๆล้วนมีความสนใจที่จะลงทุนในกลุ่มบริษัทเหล่านี้ ดังนั้นในส่วนถัดไปเราจะมาดูค่าสถิติของกลุ่มหุ้นขนาดใหญ่เมื่อเปรียบเทียบกับหุ้นอื่นๆกันครับ

ค่าสถิติของหุ้นใหญ่เมื่อเปรียบเทียบกับหุ้นอื่นๆ

สำหรับในส่วนนี้เราจะทำการศึกษาค่าสถิติของหุ้นใหฐ่เมื่อเปรียบเทียบกับหุ้นอื่นๆในตลาดกันครับ ซึ่งจากจำนวนหุ้นที่มีการซื้อขาย ณ สิ้นปี ค.ศ. 2011 (2011-12-30) ทั้งหมด 458 ตัว เราพบว่าเมื่อระยะเวลาผ่านไป 10 ปี คือจบปี ค.ศ. 2021 นั้นจากชุดหุ้นดังกล่าวพบว่าจะมีหุ้นที่สามารถอยู่รอดได้ในตลาด (Survivor Stock) เหลือเท่ากับ 397 ตัว โดยมีหุ้นที่ถูกเพิกถอนออกจากตลาด (Delisted Stock)ทั้งหมด 46 ตัว (10.04%) และมีหุ้นที่ถูกตลาดหลักทรัพย์สั่งห้ามซื้อขาย (Suspension Stock) ที่ขึ้นเครื่องหมาย “SP” ทั้งหมด 15 ตัว

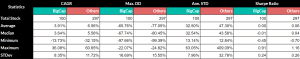

โดยในส่วนถัดไปนี้ เราจะนำเอาหุ้นทั้งหมด 397 ตัวนี้มาทำการดูค่าสถิติของหุ้นรายตัวตลอดช่วง 10 ปีที่ผ่านว่ามีคุณลักษณะเช่นไรบ้าง โดยจะทำการแบ่งชุดของหุ้นออกเป็น 2 กลุ่มด้วยกันคือ กลุ่มของหุ้นขนาดใหญ่ (Big Cap) ซึ่งนิยามโดยเป็นหุ้นที่มีขนาดมูลค่า ณ ราคาตลาดสูงที่สุด ณ สิ้นปี 2011 ทั้งหมด 100 ตัวแรกของตลาด เปรียบเทียบกับกลุ่มของหุ้นอื่นๆ (Others) ซึ่งผลลัพธ์ที่ได้มีดังนี้

ตารางที่ 1 : ตารางแสดงค่าสถิติเชิงบรรยายเปรียบเทียบระหว่างกลุ่มของหุ้นขนาดใหญ่ (BigCap) และกลุ่มของหุ้นอื่นๆ (Others)

หมายเหตุที่ 1 : เนื่องจากคิดค่าสถิติจะมีตัวแปรเรื่องระยะเวลาหรือจำนวนวันในการซื้อขายเข้ามาเกี่ยวข้องด้วย ดังนั้นจึงทำการคำนวณเฉพาะหุ้นที่อยู่รอดในตลาด โดยทำการตัดหุ้นที่ถูกจัดอยู่ในกลุ่ม Delisted Stock และ Suspension Stock ออก

หมายเหตุที่ 2 : สำหรับการคำนวณอัตราส่วนผลตอบแทนต่อความเสี่ยงหรือค่า Sharpe Ratio นั้น ได้กำหนดอัตราผลตอบแทนที่ปราศจากความเสี่ยง (Risk Free Rate) ที่ 4% ต่อปี

จากตารางข้างต้นจะสามารถสังเกตได้ว่าในแง่ของผลตอบแทน ซึ่งวัดโดยอัตราผลตอบแทนโดยเฉลี่ยทบต้นต่อปี (CAGR) นั้นเราจะพบว่าในภาพรวมหุ้นขนาดใหญ่จะให้ผลตอบแทนน้อยกว่าหุ้นกลุ่มอื่นๆ โดยมีค่าเฉลี่ยเท่ากับ 3.91% และ 6.56% ตามลำดับ

อย่างไรก็ตาม เมื่อพิจารณาในด้านของความเสี่ยงซึ่งวัดโดยอัตราการถดถอยสูงสุดของหุ้น (Max. Drawdown) และค่าความผันผวนของหุ้น (Annualized Standard Deviation) ซึ่งกลุ่มของหุ้นขนาดใหญ่นั้นมีค่าเฉลี่ยของ Max. DD และ Ann. STD เท่ากับ -65.76% และ 32.50% ตามลำดับ ในขณะที่กลุ่มของหุ้นอื่นๆนั้นมีค่าเฉลี่ยของทั้งสองค่าเท่ากับ -77.05% และ 47.30% ตามลำดับ

และด้วยความผันผวนของกลุ่มหุ้นขนาดใหญ่ที่น้อยกว่านั้น จึงส่งผลให้ค่าเฉลี่ยอัตราส่วน Sharpe Ratio ซึ่งเป็นอัตราผลตอบแทนต่อความเสี่ยงของกลุ่มดังกล่าวนั้นดีกว่านั่นเอง ดังนั้นเราจึงสามารถสรุปได้จากตารางค่าสถิติได้ว่ากลุ่มของหุ้นใหญ่จะมีความปลอดภัยที่ดีกว่าในเชิงของค่า Max. DD และค่า Ann. STD แต่ก็จะให้ผลตอบแทนที่น้อยกว่าหุ้นอื่นๆ จึงเป็นเหตุอัตราผลตอบแทนต่อความเสี่ยง (Sharpe Ratio) นั้นต่ำกว่าหุ้นอื่นๆด้วยเช่นกัน

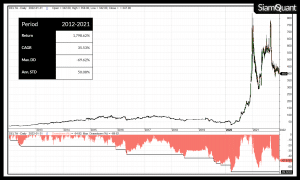

ภาพที่ 2 : ภาพแสดงการเติบโตของหุ้น DELTA ซึ่งเป็นหนึ่งในหุ้นขนาดใหญ่ที่ให้ผลตอบแทนสูงที่สุดตั้งแต่ปี ค.ศ. 2012-2021 โดยมีผลตอบแทนโดยเฉลี่ยทบต้นต่อปีเท่ากับ 35.53% แต่ก็ความเสี่ยงซึ่งวัดโดยค่า Max. Drawdown และ Annualized Standard Deviation ที่สูงเช่นกันโดยมีค่าเท่ากับ -69.92% และ 50.08%

ภาพที่ 3 : ภาพแสดงการเติบโตของหุ้น BEC ซึ่งเป็นหนึ่งในหุ้นขนาดใหญ่ที่มีอัตราการถดถอยของพอร์ตโฟลิโอ (Max. Drawdown) สูงที่สุดตั้งแต่ปี ค.ศ. 2012-2021 ซึ่งมีค่าเท่ากับ -96.28% เนื่องจากภาวะโดยรวมของหุ้นนั้นมีแนวโน้มเป็นทิศทางขาลงครั้งใหญ่

ภาพที่ 4 : ภาพแสดงการเติบโตของหุ้น AQ ซึ่งเป็นหนึ่งในหุ้นขนาดเล็กที่มีอัตราความผันผวนซึ่งวัดโดยค่า Annualized Standard Deviation สูงที่สุดตั้งแต่ปี ค.ศ. 2012-2021 ซึ่งมีค่าเท่ากับ 409.09% เนื่องจากความผันผวนนั้นคำนวณจากผลตอบแทนรายวัน (Daily Return) ซึ่งจะสังเกตได้ว่าหุ้นนั้นมีความผันผวนเป็นอย่างมาก รวมถึงช่วงหลังปี 2017 เป็นต้นมาที่หุ้นอยู่ในระดับหลักสตางค์ ซึ่งการเคลื่อนที่ในแต่ละช่องนั้นจะก่อให้เกิดการเปลี่ยนแปลงในด้านของ Daily Return ที่สูงมากนั่นเอง

โดยในส่วนถัดไปนี้ เราจะมาทำการทดสอบกันว่าถ้าเราเปลี่ยนจากการพิจารณาหุ้นเป็นรายตัวแล้วมองเป็นพอร์ตโฟลิโอแทนนั้น ผลลัพธ์จะเป็นเช่นไรบ้าง

รายละเอียดของการทดสอบ

สำหรับในส่วนนี้เราจะทำการทดสอบด้วยการสร้างพอร์ตโฟลิโอซึ่งประกอบไปด้วยกลุ่มของหุ้นในลำดับ 5% แรกของตลาด (Top 5 Percentile) ซึ่งจะทำการเปรียบเทียบระหว่างหุ้นขนาดใหญ่และหุ้นขนาดเล็ก เพื่อพิจารณาถึงคุณลักษณะของผลตอบแทนและพฤติกรรมของหุ้นกลุ่มดังกล่าวกัน ซึ่งมีรายละเอียดและเงื่อนไขสำหรับการทดสอบดังต่อไปนี้

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Universe |

|

| Filters |

|

| Rebalance Period |

|

| Position Size |

|

| Position Score |

|

| Order Management |

|

ตารางที่ 1 : ตารางแสดงรายละเอียดของการทดสอบ

โดยมีผลลัพธ์ของการทดสอบดังต่อไปนี้

คุณลักษณะและพฤติกรรมของพอร์ตโฟลิโอหุ้นขนาดใหญ่เปรียบเทียบกับหุ้นขนาดเล็ก

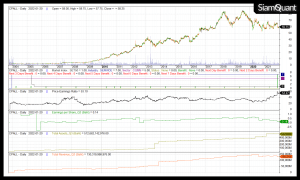

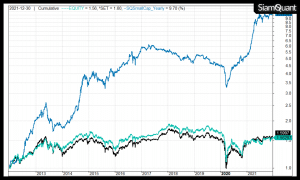

ภาพที่ 5 : ภาพแสดงการเติบโตของ Big Cap Portfolio (เส้นสีเขียว), Small Cap Portfolio (เส้นสีฟ้า) และดัชนี SET Index (เส้นสีดำ) ตั้งแต่ปี ค.ศ. 2012 ถึงปี ค.ศ. 2021

| Portfolio Metrics | BigCap Portfolio | SmallCap Portfolio | SET Index |

| Net Profit | 56.83% | 869.47% | 59.97% |

| CAGR | 4.72% | 26.45% | 4.97% |

| MaxDD | -42.89% | -46.83% | -44.29% |

| Longest DD (Month) | 47.85 | 47.25 | 52.65 |

| MAR Ratio | 0.11 | 0.56 | 0.11 |

| Annualized Standard Deviation | 16.59 | 18.01 | 15.73 |

| Sharpe Ratio | 0.04 | 1.25 | 0.06 |

| Correlation with SET Index Benchmark | 0.97 | 0.49 | 1 |

| Trade Metrics | BigCap Portfolio | SmallCap Portfolio | SET Index |

| No. of All Trade | 302 | 286 | – |

| Avg. Bar Held | 248.72 | 268.78 | – |

| % Win | 50.66% | 47.90% | – |

| Avg. Profit/Loss % | 4.89% | 32.37% | – |

| Max Consecutive Loss | 15 | 21 | – |

ตารางที่ 2 : ตารางแสดงค่าสถิติของ Big Cap Portfolio และดัชนี SET Index ตั้งแต่ปี ค.ศ. 2002-2020

จากภาพและตารางข้างต้นจะพบว่าในแง่ความเสี่ยงของพอร์ตโฟลิโอซึ่งวัดโดยอัตราการถดถอยสูงสุดของพอร์ตโฟลิโอ (Max. DD) และความผันผวนของพอร์ตโฟลิโอ (Ann. STD) ของพอร์ตโฟลิโอหุ้นขนาดใหญ่นั้นมีค่าต่ำกว่าพอร์ตโฟลิโอของหุ้นขนาดเล็กเล็กน้อย โดยมีค่าเท่ากับ -42.89% vs -46.83% และ 16.59% vs 18.01% ตามลำดับ

นอกจากนี้หากเราพิจารณาในด้านของ Trade Metrics จะพบว่าจำนวนการเทรดของพอร์ตโฟลิโอหุ้นขนาดใหญ่นั้นสูงกว่าพอร์ตโฟลิโอของหุ้นขนาดเล็กคือมีจำนวนการเทรดเท่ากับ 302 และ 286 เทรด รวมถึงค่าเฉลี่ยระยะเวลาการถือครองหุ้น (Avg. Bar Held) ของพอร์ตโฟลิหุ้นขนาดใหญ่มีค่าต่ำพอร์ตโฟลิโอของหุ้นขนาดเล็กโดยมีค่าเท่ากับ 248.72 และ 268.78 วัน นั่นก็เป็นเพราะพอร์ตโฟลิโอของหุ้นขนาดเล็กมักจะมีหุ้นบางส่วนที่ซื้อเข้าไปในพอร์ตโฟลิโอแล้วหุ้นเหล่านั้นก็เกิดถูกเพิกถอนออกจากตลาด (Delisted Stock) หรือถูกระงับการซื้อขาย (Suspension Stock) เช่น หุ้น YCI และ SLM ซึ่งเข้าซื้อเมื่อปี 2014 และ 2016 ตามลำดับ ซึ่งสอดคล้องกับค่าสถิติหุ้นรายดังที่แสดงในส่วนก่อนหน้านี้

อย่างไรก็ตาม หากพิจารณาในด้านผลตอบแทนซึ่งวัดโดยอัตราผลตอบแทนโดยเฉลี่ยทบต้นต่อปีหรือค่า CAGR นั้น พอร์ตโฟลิโอของหุ้นขนาดใหญ่กลับมีผลตอบแทนเท่ากับ 4.72% ในขณะที่พอร์ตโฟลิโอของหุ้นขนาดเล็กมีผลตอบแทนเท่ากับ 26.45% ซึ่งการที่พอร์ตโฟลิโอของหุ้นขนาดเล็กเติบโตเป็นอย่างมากนี้ก็เป็นส่วนหนึ่งที่ทำให้ความผันผวนของพอร์ตโฟลิโอเพิ่มสูงขึ้นด้วยเช่นกันเนื่องจากความผันผวนของพอร์ตโฟลิโอจะคิดทั้งในกรณีที่พอร์ตโฟลิโอนั้นเติบโตและถดถอยนั่นเอง

ดังนั้นแล้วเมื่อเราพิจารณาในด้านของอัตราผลตอบแทนต่อความเสี่ยงซึ่งวัดโดยค่า Sharpe Ratio จึงทำให้พอร์ตโฟลิโอของกลุ่มหุ้นขนาดเล็กนั้นมีค่าที่ดีกว่าพอร์ตโฟลิโอของหุ้นขนาดใหญ่เป็นอย่างซึ่งมีค่าเท่ากับ 1.25 และ 0.04 ตามลำดับ เนื่องจากถึงแม้ความผันผวนของพอร์ตโฟลิโอหุ้นขนาดใหญ่จะต่ำกว่าเพียงเล็กน้อย แต่ด้วยความที่ผลตอบแทนของพอร์ตโฟลิโอมีความแตกต่างกันเป็นอย่างมาก จึงเป็นสาเหตุให้ค่า Sharpe Ratio ของพอร์ตโฟลิโอหุ้นขนาดเล็กนั้นดีกว่าเป็นอย่างมาก

บทสรุป ลงทุนหุ้นใหญ่ดีจริงหรือไม่?

สำหรับการพิจารณาในด้าน “ความปลอดภัย” หรือ “ความเสี่ยง” เราจะพบว่าการลงทุนในหุ้นขนาดใหญ่จะมีค่าความเสี่ยงซึ่งวัดโดยค่า Max. Drawdown และ Ann. Standard Deviation ที่ต่ำกว่าหุ้นกลุ่มอื่นเล็กน้อย

อย่างไรก็ตาม หากเราพิจารณาในด้านของผลตอบแทนเราจะพบว่าพอร์ตโฟลิโอของกลุ่มหุ้นขนาดเล็กนั้นมีอัตราผลตอบแทนที่สูงกว่าหุ้นขนาดใหญ่อยู่มาก ในขณะที่ผลตอบแทนของพอร์ตโฟลิโอของหุ้นขนาดใหญ่จะใกล้เคียงกับผลตอบแทนของดัชนี SET Index ดังนั้นแล้ว หากคุณเป็นนักลงทุนที่ต้องการสร้างผลตอบแทนส่วนเกินจากตลาด (Excess Returns) การลงทุนในหุ้นใหญ่อาจจะไม่ตอบโจทย์เป้าหมายดังกล่าวนั่นเอง

ซึ่งผมและทีมงาน SiamQuant หวังว่าบทความดังกล่าวจะช่วยให้นักลงทุนได้มีความเข้าใจเกี่ยวกับกลุ่มคุณลักษณะของหุ้นขนาดใหญ่เมื่อเปรียบเทียบกับหุ้นกลุ่มอื่นๆได้อย่างดียิ่งขึ้น ^^