Walter Schloss คือสุดยอดนักลงทุนหุ้นคุณค่าหรือ VI ที่ได้สร้างผลตอบแทนทบต้นโดยเฉลี่ยที่สูงถึง 15.6% ต่อปี ตลอดระยะเวลากว่า 47 ปีที่เขาได้บริหารจัดการกองทุนของเขา

สิ่งที่น่าสนใจมากๆคือเขาตัดสินใจโดยใช้เพียงตัวเลขจากงบการเงินและนิตยสาร Value Line ซึ่งคอยช่วย Screen หุ้นให้เขาเท่านั้น โดยที่ไม่จำเป็นต้องคอยคาดการเศรษฐกิจ, การเติบโตของกิจการ ไม่ต้องเข้าประชุมผู้ถือหุ้น หรือแม้แต่เข้ากลุ่มสังคมนักลงทุนเพื่อคอยแลกเปลี่ยนข้อมูลหุ้นกับใครเลยด้วยซ้ำ!

ในบทความนี้ เราจึงได้นำเอาหลักการลงทุนของเขามาสร้างเป็นระบบการลงทุนหุ้นคุณค่าเชิงปริมาณ เพื่อทดสอบกันออกมาดูว่า มันจะเป็นไปได้หรือไม่ที่เราจะนำเอาแนวคิดในการลงทุนของเขามาใช้ในตลาดหุ้นไทย ซึ่งผลลัพธ์ที่ออกมานั้นน่าสนใจเป็นอย่างยิ่ง จะเป็นอย่างไรนั้นไปอ่านกันได้เลยครับ!

ประวัติโดยย่อของ Walter Schloss

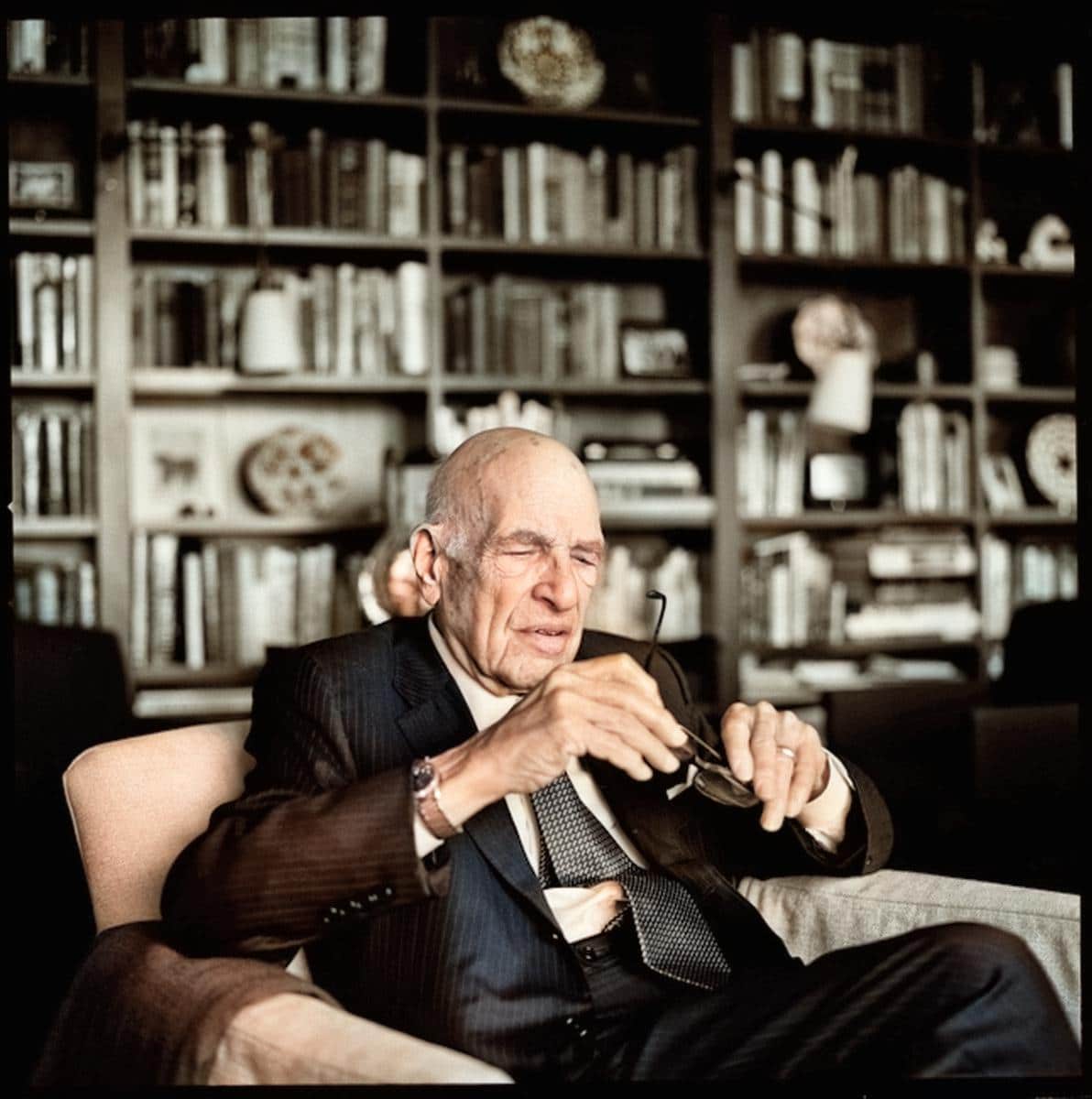

ภาพที่ 1 : ภาพ Walter Schloss สุดยอดเซียนหุ้นแห่งสำนักการลงทุน Graham and Dodd Ville (ปรับแต่งสีจากภาพขาวดำ)

Walter Schloss คือหนึ่งในตำนานของสุดยอดนักลงทุนเชิงคุณค่า (Value Investing) ลูกศิษย์เอกของ Benjamin Graham ที่ Warren Buffett ได้เคยกล่าวถึงเอาไว้ในบทความ The Super Investors of Graham and Doddsville (อ่านบทความเพิ่มเติมได้ที่นี่)

สิ่งที่น่าสนใจมากๆคือเขาสามารถที่จะสร้างผลตอบแทนที่สุดยอดในระยะยาว โดยที่ใช้เพียงตัวเลขจากงบการเงินและนิตยสาร Value Line ซึ่งคอยช่วย Screen หุ้นให้เขาเป็นหลักเท่านั้น โดยที่ไม่จำเป็นต้องคอยคาดการเศรษฐกิจ, การเติบโตของกิจการ, ไม่ต้องเข้าประชุมผู้ถือหุ้น หรือแม้แต่เข้ากลุ่มสังคมนักลงทุนเพื่อคอยแลกเปลี่ยนข้อมูลหุ้นกับใครเลยด้วยซ้ำ!

ซึ่งจุดเริ่มต้นด้านการลงทุนของเขานั้นเกิดขึ้นในปี ค.ศ. 1934 ขณะที่เขาอายุเพียง 18 ปี โดยที่เขาได้มีโอกาสทำงานเกี่ยวกับการลงทุนใน Wall Street และหลังจากนั้น เขาก็ได้สมัครเข้าเรียนวิชาการลงทุนภาคค่ำที่สอนโดย Benjamin Graham ที่ New York Institute of Finance หลังจากนั้น Schloss ก็มีโอกาสได้เริ่มทำงานให้กับ Graham ที่ Graham-Newman Partnership ซึ่งเป็นบริษัทจัดการการลงทุนของ Benjamin Graham เป็นเวลาอย่างยาวนานจนกระทั่งกองทุนปิดตัวลง

หลังจากนั้นในปี ค.ศ. 1955 Schloss ก็ได้เริ่มต้นตั้งบริษัทบริหารจัดการด้านการลงทุนของเขาเอง โดยในช่วงระยะเวลาตั้งแต่ปี 1955-2002 รวมระยะเวลากว่า 47 ปีนั้น Schloss ได้สร้างผลตอบแทนโดยเฉลี่ยทบต้นต่ออยู่ที่ 16% ต่อปี เมื่อเปรียบเทียบกับดัชนี S&P500 ซึ่งให้ผลตอบแทนโดยเฉลี่ยทบต้นที่ 10% ต่อปีเท่านั้น!

ภาพที่ 2 : ภาพผลตอบแทนของ The Walter Schloss Limited Partners (เส้นทึบ) เปรียบเทียบกับดัชนี S&P500 (เส้นประ)

กลยุทธ์การลงทุนของ Walter Schloss

Walter Schloss นั้นถือได้ว่าเป็นหนึ่งในนักลงทุนหุ้นคุณค่ารุ่นบุกเบิก ที่ได้ยึดหลักปรัชญาในการลงทุนของ Benjamin Graham อย่างเหนียวแน่นตลอดชีวิตการลงทุนของเขา จนสามารถสร้าง Track Record ผลตอบแทนที่ชนะตลาดได้อย่างยาวนานและมีนัยยะสำคัญในระยะยาว (ต่างกับ Buffett ซึ่งมีการต่อยอดแนวแนวคิดของ Graham ไปรวมกับของ Phillip Fisher อีกที)

โดยที่ Schloss ได้มุ่งเน้นในการหาหุ้นที่มีราคาถูกกว่ามูลค่าเป็นอย่างมาก (Margin of Safety) ด้วยการให้ความสำคัญกับการหามูลค่าที่แท้จริงของราคาหุ้น (Intrinsic Value) โดยเน้นไปที่การวิเคราะห์ตัวเลขงบดุลมากกว่างบกำไรขาดทุน เนื่องจากเขาได้ให้เหตุผลว่าการประเมิณมูลค่าจากงบกำไรขาดทุนนั้นเป็นเรื่องที่เกิดความผิดพลาดได้ง่ายมากๆ และงบกำไรขาดทุนนั้นก็มักที่จะเปลี่ยนแปลงไปอย่างรวดเร็วเกินไปอีกด้วย

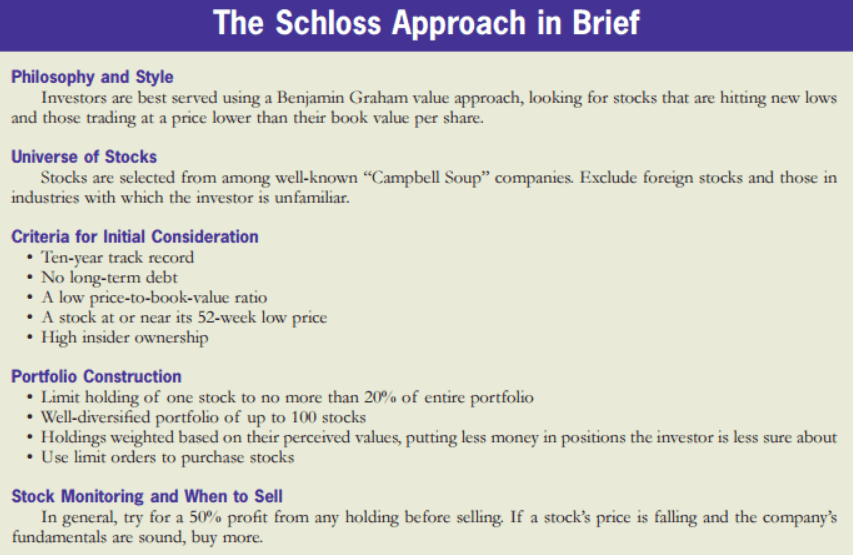

โดยสำหรับการสร้างระบบการลงทุนของ Walter Schloss ในบทความนี้นั้น ทางทีมงาน SiamQuant ได้นำเอาเงื่อนไขและตัวคัดกรองที่ได้มาจากการสรุปความของทางสถาบัน American Association of Individual Investors (AAII) มาประยุกต์ใช้ในการสร้างระบบการลงทุนดังนี้

ภาพที่ 3 : ภาพสรุปแนวคิดการลงทุนของ Schloss (แหล่งที่มา AAII)

โดยจากภาพที่ 3 นั้น เราจะเราสามารถสรุปเงื่อนไขสำหรับสัญญาณการเข้าซื้อได้ ดังนี้

- ราคาของหุ้น (Unadjusted Close) ต้องมีค่าต่ำกว่า Book Value Per Shares

- หุ้นมีอัตราส่วน PBV อยู่ในระดับ Top 10 Percentile ของหุ้นทั้งหมดในขณะนั้น

- ราคาของหุ้นมีการซื้อขายไม่เกิน 15% จาก 52 Weeks Low

- บริษัทต้องมีสินทรัพย์รายปีมากกว่าหนี้สินรายปี

- หุ้นต้องมีจำนวนระยะวันในการเทรดของหุ้นมากกว่า 2,500 บาร์ (10 ปี)

สำหรับเงื่อนไขในการขายนั้น เพื่อความเรียบง่ายที่สุดนั้น เราจะทำการขายหุ้นออกเมื่อหุ้นตัวนั้นมีอัตราส่วน PBV มากกว่าค่ากลาง (Median) เมื่อเปรียบเทียบกับหุ้นทั้งหมดในตลาดหลักทรัพย์

รายละเอียดการทดสอบ

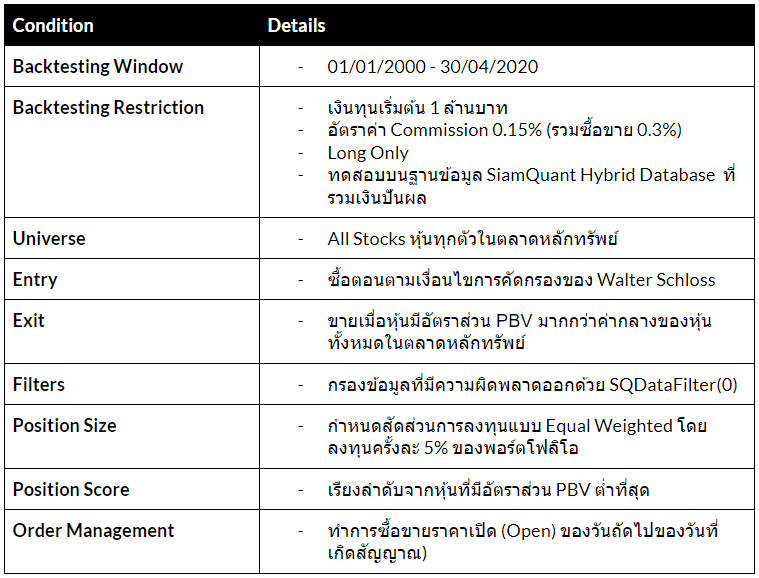

ตารางที่ 1 : ตารางแสดงเงื่อนไขสำหรับการทดสอบกลยุทธ์หุ้นห่านทองคำ

ผลลัพธ์การทดสอบระบบการลงทุนของ Walter Schloss

ผลลัพธ์การทดสอบหลักการของ Walter Schloss กับตลาดหุ้นไทยตั้งแต่ปี 2000 จนถึงปัจจุบัน (30/04/2020) รวมระยะเวลากว่า 20 ปีมีผลลัพธ์ดังนี้

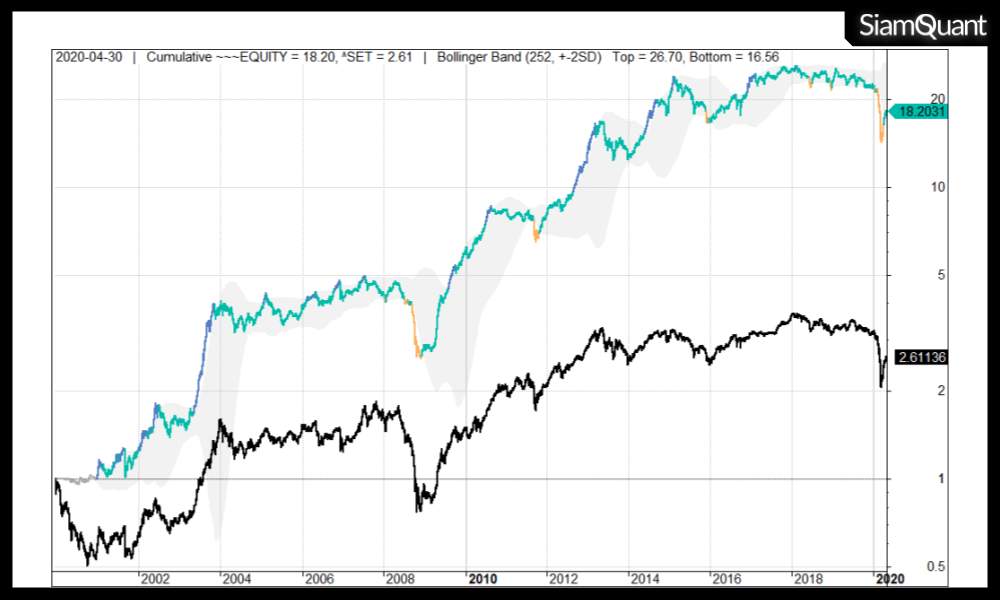

ภาพที่ 4 : ภาพแสดงผลตอบแทนของกลยุทธ์การลงทุน Walter Schloss (เส้นสีเขียว) เปรียบเทียบกับดัชนี SET Index (เส้นสีดำ)

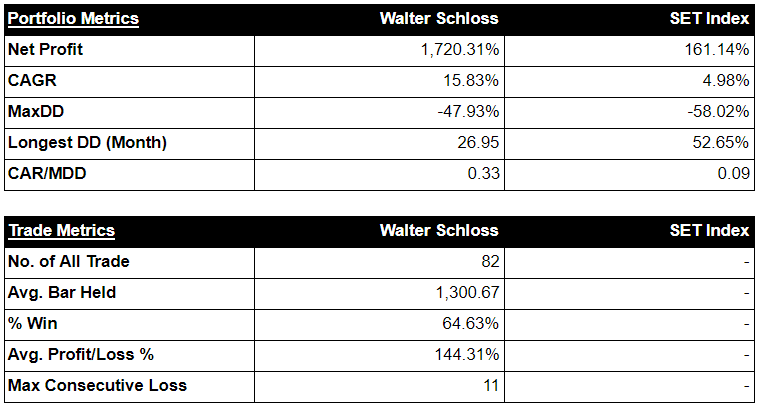

ตารางที่ 5 : ตารางแสดงค่าสถิติของระบบการลงทุนกลยุทธ์การลงทุน Walter Schloss และดัชนี SET Index

จากภาพและตารางข้างต้นจะสังเกตได้ว่า กลยุทธ์การลงทุน Walter Schloss นั้นให้ผลตอบแทนที่สูงกว่าดัชนี SET Index ในระยะยาวอย่างมีนัยยะสำคัญ โดยมีอัตราส่วน CAGR เท่ากับ 15.83% และ 4.98% ตามลำดับ หรือมีผลตอบแทนส่วนเกินที่สูงถึง 10.85% ต่อปี และยังมีความเสี่ยงที่ต่ำกว่าดัชนีในช่วงขาลงอย่างชัดเจน ซึ่งถือเป็นประเด็นที่น่าสนใจมากทีเดียว เนื่องจากโดยปกติแล้วการซื้อหุ้นในช่วงภาวะแนวโน้มขาลงนั้นมักจะให้ผลตอบแทนที่ติดลบในระยะยาว

อย่างไรก็ตาม กลยุทธ์การลงทุนของ Walter Schloss นั้นมีแนวคิดที่ลึกซึ้งยิ่งขึ้นคือ ถึงแม้เขาจะเลือกลงทุนตอนที่หุ้นนั้นอยู่ใกล้จุดต่ำสุดในรอบ 1 ปีก็จริง (52 Weeks Low) แต่หุ้นเหล่านั้นเป็นหุ้นที่เป็น Undervalued Stock หรือหุ้นต่ำกว่ามูลค่าเท่านั้น ซึ่งหุ้นเหล่านี้มักมีโอกาสที่จะวิ่งกลับไปที่ราคาที่เหมาะสม (Fair Valued) ทำให้กลายเป็นว่า การนำแนวคิด Margin of Safety มาใช้นั้นทำให้การซื้อหุ้นในขาลงกลับมีความปลอดภัยที่สูงขึ้น

โดยหากพิจารณาในเชิงของ Trade Metrics จะพบว่าในช่วงระยะเวลากว่า 20 ปี กลยุทธ์นั้นมีการซื้อขายไปเพียง 82 ครั้งเท่านั้น โดยมีค่าเฉลี่ยการถือครองอยู่ที่ 1,300 บาร์หรือราวๆ 5 ปีกว่าๆเลยทีเดียว!! (คล้ายกับที่เขาเคยกล่าวไว้ว่าระยะเวลาที่เขาถือหุ้นโดยเฉลี่ยคือ 4 ปี) โดยมีค่าเฉลี่ยกำไรขาดทุนต่อไม้ (Avg. Profit/Loss) ที่สูงถึง 144.31% ซึ่งแสดงให้เห็นว่าการจะทำกำไรในตลาดระยะยาวนั้น นักลงทุนไม่จำเป็นที่จะต้องทำการซื้อขายบ่อยๆ เพียงแค่ลงทุนในหุ้นต่ำมูลค่าในช่วงจังหวะเวลาที่เหมาะสม ก็สามารถช่วยให้เราสร้างผลตอบแทนได้เหนือกว่าตลาดแล้ว

บทสรุปกลยุทธ์การลงทุน Walter Schloss

จากผลการทดสอบเชิงสถิติพิสูจน์ให้เห็นว่ากลยุทธ์การลงทุนจากแนวคิดของ Walter Schloss นั้น แม้หลักแนวคิดการลงทุนจะเรียบง่าย แต่ผลลัพธ์ของมันนั้นกลับมีประสิทธิภาพที่สูงเป็นอย่างมาก โดยให้ได้ผลตอบแทนที่ชนะทั้งตลาดหุ้นสหรัฐและตลาดหุ้นไทยในระยะยาว ในระดับที่ไกล้เคียงกับผลตอบแทนที่ Schloss ได้สร้างเอาไว้เป็นอย่างมาก

ระบบการลงทุนของ Walter Schloss จึงน่าจะเป็นอีกกลยุทธ์การลงทุนหนึ่งที่นักลงทุนไทยสามารถจะนำไปประยุกต์ใช้ในการลงทุนได้เป็นอย่างดี เนื่องจากเป็นวิธีการลงทุนที่เรียบง่ายและมีประสิทธิภาพ อีกทั้งยังต้องการเวลา และทรัพยากรในการเข้าถึงข้อมูลต่างๆที่ใช้ต้นทุนต่ำเป็นอย่างมากอีกด้วย

ผมเองหวังว่าบทความนี้จะมีประโยชน์และทำให้เพื่อนๆพี่น้องนักลงทุนสามารถนำแนวคิดไปพัฒนาต่อยอดกลยุทธ์การลงทุนเดิม หรือการนำไปประยุกต์ใช้สร้างกลยุทธการลงทุนใหม่ๆกันนะครับ ซึ่งหากใครที่สนใจฐานข้อมูลราคาหุ้นและงบการเงินแบบ Time-Series ที่เราใช้ในการวิจัยและทดสอบนี้ เพื่อพัฒนาระบบการลงทุนของคุณเองนั้น ก็สามารถคลิ้กที่ SiamQuant AlphaSuite เพื่ออ่านข้อมูลเพิ่มเติมได้เลยครับ แล้วพบกันใหม่บทความหน้า ขอบคุณครับ ^^