Benjamin Graham คือนักลงทุนอย่างเป็นระบบอย่างนั้นหรือ!?

เชื่อว่านักลงทุนหลายคนมักรู้จัก Benjamin Graham ในฐานะของบิดาด้านการลงทุนเน้นคุณค่า ผู้ซึ่งเป็นอาจารย์ของ Warren Buffett สุดยอดนักลงทุนของโลกใบนี้ อย่างไรก็ตาม สิ่งที่หลายคนยังไม่เคยได้รู้ก็คือ ความจริงแล้ว Benjamin Graham ถือเป็นนักลงทุนเชิงปริมาณสาย Quant คนแรกๆในยุคบุกเบิกเลยก็ว่าได้ ซึ่งเขาเองก็ได้สนับสนุนแนวคิดในการลงทุนอย่างเป็นระบบอย่างสุดขั้วหัวใจเช่นเดียวกันก่อนที่จะเสียชีวิตลง

ดังนั้นในบทความนี้ ผมจึงจะขอพาทุกคนไปอ่านบทสัมภาษณ์ “บางส่วน” ของเขา ก่อนที่เขาจะเสียชีวิตลงได้ไม่ถึงเดือนในปี ค.ศ. 1976 ซึ่ง Graham จะทิ้งเคล็ดวิชาและแนวคิดอะไรไว้ให้พวกเราก่อนที่จะจากไปบ้างนั้น ไปอ่านกันได้เลยครับ!

บทสนทนาภาษานักลงทุนกับ Benjamin Graham

Financial Analysts Journal – 1976 Vol. 32, No. 5 (Sep. – Oct., 1976), pp. 20-23

Q : เมื่อพูดถึงนักลงทุนส่วนบุคคลแล้ว คุณคิดว่าพวกเขาเสียเปรียบนักลงทุนสถาบันสักหรือไม่ เนื่องจากนักลงทุนสถาบันมีทรัพยากรที่ล้นเหลือ และมีเครื่องมือชั้นยอดที่จะช่วยอำนวยความสะดวกในการเข้าถึงข้อมูลต่างๆได้อย่างง่ายดาย?

กลับกันเลยนะ ผมคิดว่านักลงทุนทั่วๆไปนั้นมีความได้เปรียบบรรดานักลงทุนสถาบันเป็นอย่างมาก

Q : ทำไมล่ะครับ?

หลักๆเลยก็เพราะสถาบันต่างๆเหล่านี้มีกรอบการลงทุนในหุ้นที่แคบมากๆ เช่น เล่นหุ้นตัวใหญ่ๆได้เพียง 300-400 ตัวเท่านั้น และพวกเขายังถูกบีบให้จำกัดการค้นคว้าและตัดสินใจแต่ในหุ้นที่เป็นที่นิยมและถูกวิเคราะห์เจาะลึกกันจนมากเกินไป

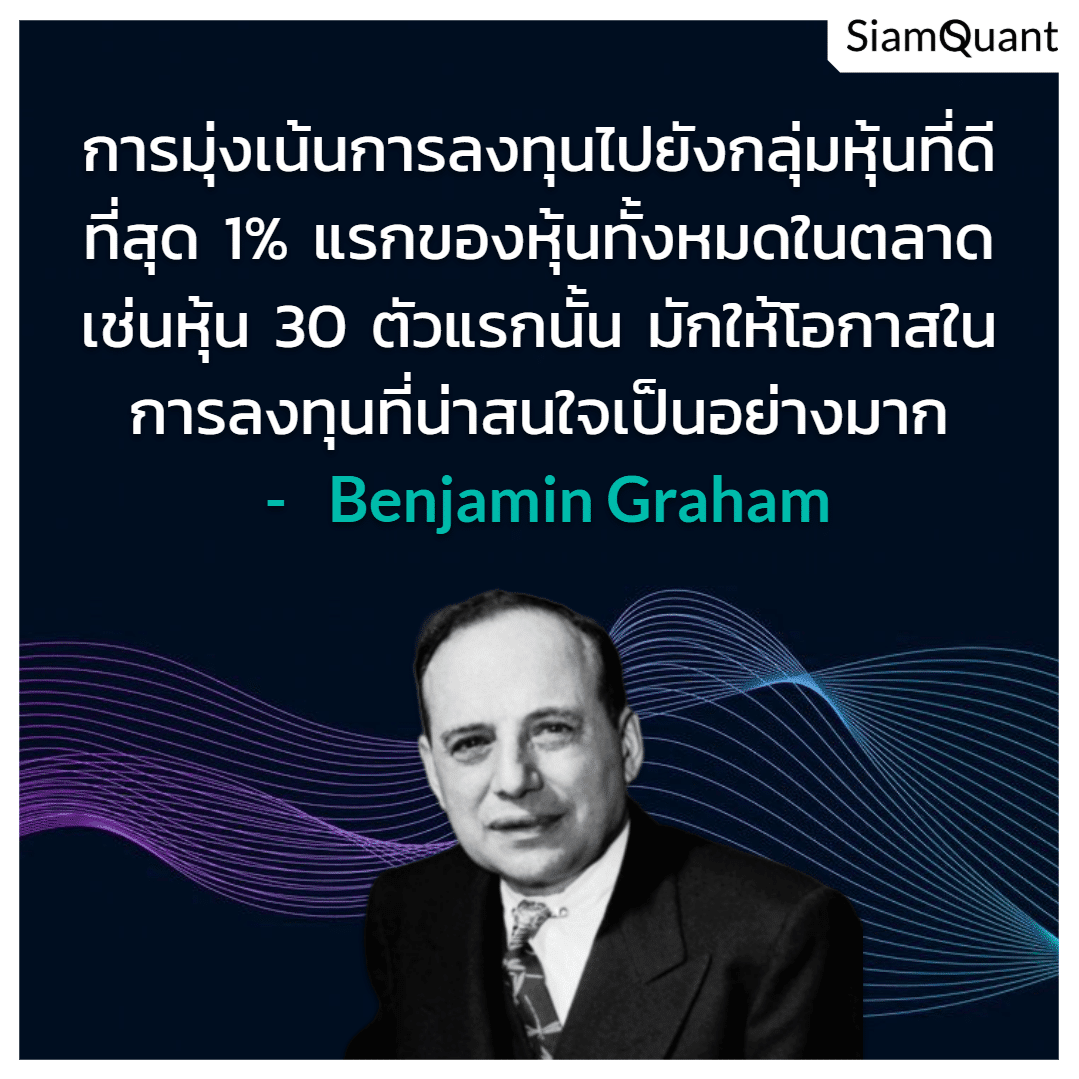

ในทางกลับกันนั้น นักลงทุนส่วนบุคคลสามารถที่จะเลือกลงทุนในหุ้นตัวใดๆก็ได้กว่า 3,000 ตัวที่อยู่ปรากฎอยู่ในคู่มือ Standard & Poor’s Monthly Stock Guide อีกทั้งยังสามารถที่จะเลือกลงทุนด้วยกลยุทธ์ต่างๆที่เขาชื่นชอบได้อย่างกว้างขวาง นอกจากนี้แล้ว พวกเขายังสามารถมุ่งเน้นการลงทุนไปยังกลุ่มหุ้นที่ดีที่สุด 1% แรกของหุ้นในตลาดตลอดเวลา อาทิเช่นหุ้น 30 ตัวแรกหรืออาจมากกว่านั้นเล็กน้อย ซึ่งมักให้โอกาสในการลงทุนที่น่าสนใจเป็นอย่างมาก

Q : อะไรคือกฎในการลงทุนที่คุณอยากจะส่งต่อให้กับนักลงทุนส่วนบุคคลโดยทั่วไป เพื่อนำไปปรับใช้ในการลงทุนของพวกเขาในช่วงเวลาหลายปีต่อจากนี้?

ผมขอแนะนำกฎไว้สัก 3 ข้อก็แล้วกันนะครับ

- นักลงทุนทุกคนควรลงทุนด้วยให้เหมือนกับนักลงทุนจริงๆไม่ใช่นักเก็งกำไร นั่นหมายความว่า เขาควรที่จะมีเหตุผลในการซื้อหุ้นทุกๆครั้ง มีการใช้เหตุผลที่เป็นตรรกะซึ่งจะช่วยให้เขาได้รับมูลค่ามากกว่าราคาที่พวกเขาได้จ่ายออกไป หรือพูดง่ายๆได้ว่ามีส่วนเผื่อความปลอดภัย (Margin of Safety) อยู่ตลอดเวลา

- นักลงทุนควรมีกฎในการขายหุ้นทุกๆตัวที่พวกเขาเข้าซื้อ โดยอ้างอิงจากแนวคิดในการเข้าซื้อหุ้นของพวกเขา ซึ่งโดยปกติแล้ว เขาควรที่จะตั้งจุดขายทำกำไรในแต่ละครั้งเอาไว้ด้วยเสมอ อาทิเช่น การขายทำกำไรที่ 50% หรือ 100% รวมไปถึงการกำหนดระยะเวลาที่จะยอมถือหุ้นอย่างยาวนานที่สุดโดยที่ไม่มีกำไรเกิดขึ้นในหุ้นแต่ละตัว อาทิเช่น 2 หรือ 3 ปีหลังจากเข้าซื้อ

- นักลงทุนทุกคนควรกำหนดอัตราส่วนร้อยละของเงินลงทุนขั้นต่ำทั้งหมดที่จะลงทุนในหุ้นและตราสารหนี้เอาไว้ โดยที่ผมแนะนำให้ลงทุนในแต่ละตราสารอย่างน้อย 25% ของเงินทุนที่คุณมีทั้งหมด ตัวอย่างเช่น การลงทุนทั้งหุ้นและตราสารหนี้ที่สัดส่วน 50/50 โดยปรับลดการถือหุ้นไปถือตราสารหนี้มากขึ้นเมื่อตลาดหุ้นวิ่งขึ้นไปเป็นอย่างมาก และทำการเพิ่มการลงทุนในหุ้นเมื่อตลาดหุ้นปรับตัวลงเป็นอย่างมากแทน โดยผมแนะนำว่าคุณควรถือตราสารหนี้ที่มีอายุมากกวา 7-8 ปีขึ้นไปครับ

Q : ในการเลือกหุ้นลงทุนนั้น คุณยังคงแนะนำให้นักลงทุนทำการศึกษาหุ้นโดยละเอียดและมุ่งเน้นในการลงทุนในหุ้นไม่กี่ตัวอยู่หรือไม่ครับ?

ในภาพรวมแล้วคำตอบก็คือ “ไม่ครับ” ผมไม่สนับสนุนให้นักลงทุนทำการวิเคราะห์หุ้นย่างละเอียดเพื่อที่จะพยายามหาโอกาสในการลงทุนหุ้นคุณค่าอีกต่อไปแล้ว เนื่องจากมันเป็นกิจกรรมที่อาจจะมีประโยชน์เมื่อ 40 ปีที่แล้ว ในขณะที่หนังสือ “Graham and Dodd” ของเราได้เริ่มตีพิมพ์ออกไป

อย่างไรก็ตาม ในปัจจุบันสถานการณ์ในตลาดได้เปลี่ยนแปลงไปเป็นอย่างมาก โดยที่ในอดีตนั้นนักวิเคราะห์หุ้นที่ถูกฝึกฝนมาอย่างดีนั้น ย่อมสามารถที่จะทำการเลือกหุ้นที่ต่ำกว่ามูลค่าได้จากการวิเคราะห์หุ้นโดยละเอียด แต่ในปัจจุบันที่เต็มไปด้วยบทวิจัยและค้นคว้าหาหุ้นกันอย่างกว้างขวางนั้น ผมเองสงสัยว่าการกระทำเช่นนี้ ยังคงจะทำให้เราสามารถเลือกหุ้นที่ดีมากๆจนคุ้มกับต้นทุนที่เราเสียไปได้หรือไม่

ซึ่งจากข้อจำกัดต่างๆที่ว่ามานั้น ผมจึงค่อนข้างเอนเอียงไปยังฝั่งของนักลงทุนที่เชื่อในทฤษฎี “ตลาดมีประสิทธิภาพ” ซึ่งกำลังเป็นที่ยอมรับกันอย่างกว้างขวางในแวดวงวิชาการด้านการลงทุนในขณะนี้ครับ

Q : ถ้าอย่างนั้นแล้ว อะไรคือวิธีการที่คุณแนะนำในการจัดพอร์ตโฟลิโออย่างนั้นล่ะ?

หลักการสำคัญก็คือ ใช้วิธีการที่เรียบง่ายสุดๆ ซึ่งใช้เงื่อนไขในการคัดกรองหุ้นเพียงหนึ่งหรือสองตัวเพียงเท่านั้น โดยที่เราจะคาดหวังผลตอบแทนที่ดีจากผลรวมของพอร์ตโฟลิโอของเราแทน พูดง่ายๆก็คือ เราจะคาดหวังผลตอบแทนโดยรวมจากหุ้นในพอร์ตทั้งหมด แทนที่จะคาดหวังจากหุ้นเพียงไม่กี่ตัวเท่านั้นครับ

Q : คุณจะช่วยแนะนำให้ชัดเจนขึ้นอีกนิดได้ไหมครับว่า นักลงทุนส่วนบุคคลโดยทั่วไปควรจะสร้างและดูแลพอร์ตหุ้นของเขาได้อย่างไร?

ผมสามารถที่จะเล่าถึงตัวอย่างง่ายๆสองตัวอย่างสำหรับแนวทางที่ผมพึ่งจะแนะนำให้คุณไปนะครับ

ตัวอย่างแรกจะค่อนข้างมีขีดจำกัดในการนำไปประยุกต์ใช้ แต่เราได้พบว่ามันเป็นแนวทางที่ยังไม่เคยพังทลายลงในช่วงเวลากว่า 30 ปี ที่ผมได้ทำการบริหารกองทุนต่างๆมา

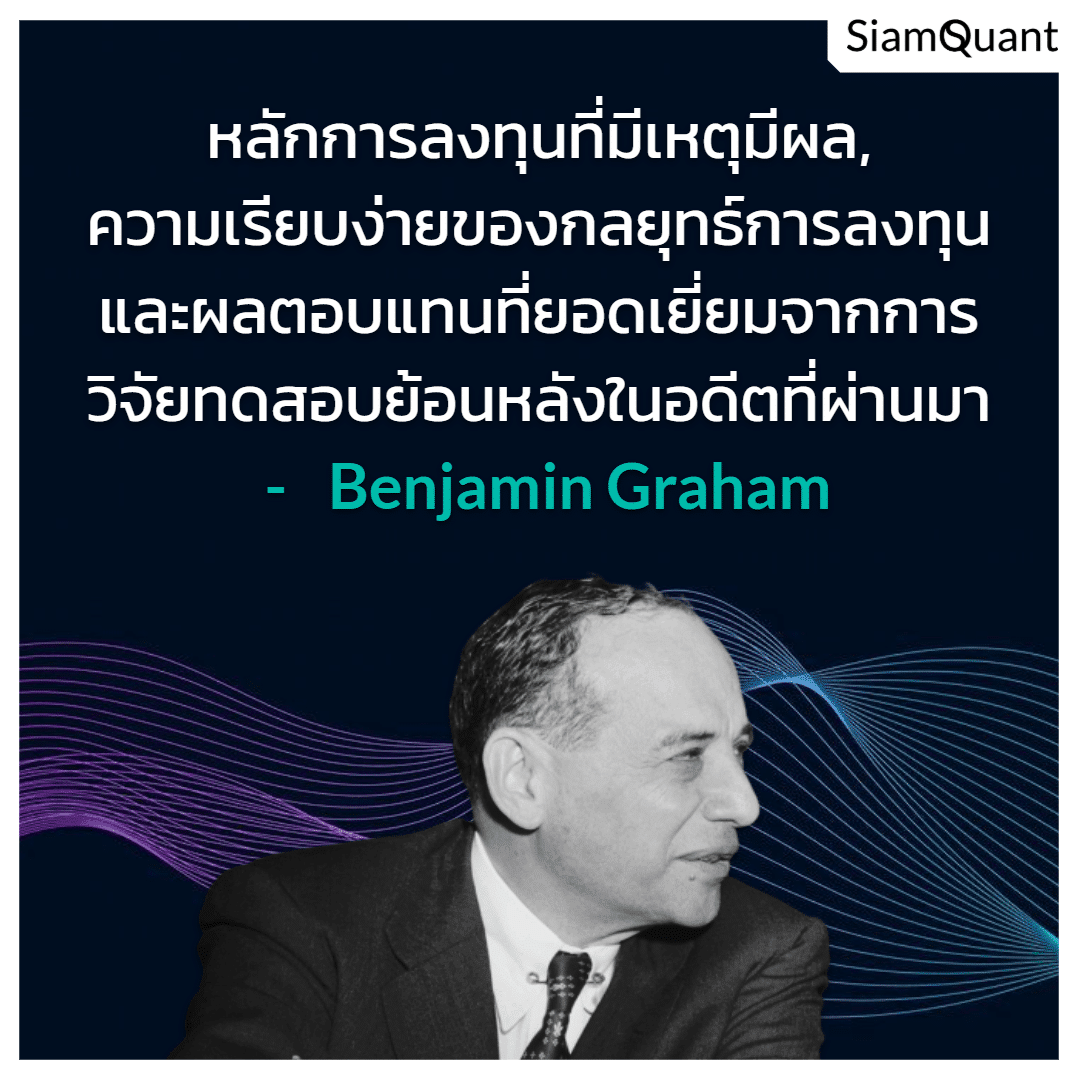

ส่วนแนวทางที่สองนั้น จะแสดงให้เห็นถึงแนวคิดใหม่ที่เราได้จากการวิจัยในช่วงหลายปีที่ผ่านมา โดยที่มันสามารถที่จะนำไปประยุกต์ใช้ได้อย่างกว้างขวางมากกว่าแบบแรก โดยเป็นผลมาจาก หลักการลงทุนที่มีเหตุมีผล (Sound Logic), ความเรียบง่ายในการประยุกต์ใช้ (Simplicity of Application) และผลตอบแทนที่ยอดเยี่ยมจากการวิจัยทดสอบย้อนหลังในอดีตที่ผ่านมา (extraordinarily good performance record) โดยตั้งอยู่บนสมมติฐานที่ว่า มันได้เคยถูกค้นพบเมื่อกว่า 50 ปีที่แล้ว และยังคงถูกทำตามอย่างมีวินัยจนถึงปัจจุบัน (ตั้งแต่ปี 1925-1975)

Q : ช่วยเล่าถึงรายละเอียดเพิ่มเติมในทั้งๆสองแนวทางที่คุณแนะนำอีกได้ไหมครับ?

สำหรับแนวทางแรก ซึ่งค่อนข้างมีขีดจำกัดในการประยุกต์ใช้นั้น คือการซื้อหุ้นที่มีราคาต่ำกว่ามูลค่าเงินทุนหมุนเวียนของบริษัท (Working Capital Value หรือ Net Current Asset Value – NCAV) โดยที่ไม่จำเป็นต้องสนใจมูลค่าของโรงงานหรือทรัพย์สินถาวรใดๆ ด้วยการนำเอามูลค่าทรัพย์สินหมุนเวียนหักลบมูลค่าของหนี้สินทั้งหมดออกมา ซึ่งเราเองได้ใช้แนวคิดนี้ในการบริหารจัดการกองทุนของเรามาเป็นเวลากว่า 30 ปี และได้รับผลตอบแทนโดยเฉลี่ยกว่า 20% ต่อปีจากวิธีการที่ว่านี้

อย่างไรก็ตาม หลังจากช่วงกลางยุค 1950 นั้น โอกาสในการซื้อหุ้นเหล่านี้ได้เหลือน้อยลงเป็นอย่างมากเนื่องจากตลาดหุ้นได้เข้าสู่ยุคของตลาดกระทิงที่ยาวนาน แต่ในที่สุด โอกาสเหล่านี้ก็กลับมาอย่างล้นเหลืออีกครั้งหนึ่งในช่วงที่ตลาดหุ้นตกลงอย่างหนักในปี ค.ศ. 1973-1974 โดยที่ในช่วงเดือนมกราคาของปี ค.ศ. 1976 นั้น เราได้ค้นพบโอกาสเหล่านี้ในหุ้นกว่า 300 ตัวจากหนังสือ Standard & Poor’s Stock Guide โดยผมมองว่าการที่หุ้นกว่า 10% นั้นเกิดสัญญาณเหล่านี้ขึ้น ถือเป็นช่วงเวลาที่ดีสำหรับการลงทุนอย่างเป็นระบบแบบนี้เป็นอย่างมาก แต่ผมขอย้ำอีกครั้งว่าคุณจะต้องไม่ลืมว่า คุณจะต้องไม่มองถึงผลลัพธ์ของหุ้นเป็นรายตัว แต่คาดหวังผลลัพธ์จากผลรวมของหุ้นทุกๆตัวในพอร์ตโฟลิโอของคุณแทนนะครับ

Q : สุดท้ายนี้ แล้วแนวทางที่สองนั้นมีรายละเอียดเป็นอย่างไรครับ?

ความจริงแล้วแนวทางที่สองนั้น ก็มีปรัชญาเบื้องหลังที่เหมือนกันแนวทางแรกเช่นเดียวกัน แต่ต่างกันตรงที่มันคือการซื้อหุ้นที่มีราคาต่ำกว่ามูลค่า (Intrinsic Value) ซึ่งได้ถูกบ่งชี้โดยเครื่องมือคัดกรองง่ายๆ (Indicators) ที่มากกว่า 1 ตัวขึ้นไปผสานกัน

โดยเงื่อนไขที่ผมชอบก็คือ หุ้นที่มีราคาไม่เกิน 7 เท่าของผลกำไรในรอบ 12 เดือนที่ผ่านมา แต่คุณอาจจะใช้ตัวแปรอื่นดูก็ได้ อาทิเช่น การเลือกหุ้นที่ให้ปันผลมากกว่า 7% ขึ้นไป หรือหุ้นที่มีมูลค่าทางบัญชี (Book Value) มากกว่าราคาหุ้น 120% แทนก็ได้ครับ

พวกเราเองก็พึ่งจะเสร็จสิ้นการวิจัยถึงผลตอบแทนของตัวแปรต่างๆเหล่านี้ในช่วงเวลากว่าครึ่งทศวรรษที่ผ่านมา (ผลทดสอบวิจัยตั้งแต่ ค.ศ. 1925-1975) โดยที่พวกมันได้ให้ผลตอบแทนที่มากกว่า 15% ต่อปี ซึ่งมากกว่าผลตอบแทนของดัชนี DJIA ในระยะยาถึงสองเท่าเลยทีเดียวครับ!

ผมเองนั้นมีความมั่นใจถึงแนวคิดที่ได้รับประโยชน์จากองค์ประกอบทั้งสามประการนี้เป็นอย่างมาก ซึ่งนั่นก็คือ

- หลักการลงทุนที่มีเหตุมีผล

- ความเรียบง่ายในการประยุกต์ใช้

- ผลตอบแทนที่ยอดเยี่ยม (จากการวิจัยทดสอบย้อนหลังในอดีตที่ผ่านมา)

โดยที่ผลลัพธ์ในท้ายที่สุดของมันนั้น ก็คือแนวทางและวิธีการที่จะทำให้นักลงทุนที่แท้จริงนั้น สามารถที่จะนำไปใช้ในการทำกำไร จากการมองโลกในแง่ดีหรือร้ายจนเกินไปของนักเก็งกำไรส่วนใหญ่ในตลาดได้เป็นอย่างดีนั่นเองครับ

แล้วผลลัพธ์ระบบการลงทุนของ Benjamin Graham จะเป็นอย่างไรในตลาดหุ้นไทยบ้างนะ?

เป็นอย่างไรกันบ้างครับกับบทสัมภาษณ์ของ Benjamin Graham ก่อนที่เขาจะเสียชีวิตลงในปี ค.ซ. 1976 ผมเชื่อว่าหลายๆคนคงจะเริ่มเห็นกันแล้วนะครับว่า อันที่จริงแล้ว Benjamin Graham นั้น ก็คือนักลงทุนอย่างเป็นระบบสาย Quant ในยุคแรกๆเลยก็ว่าได้

ซึ่งอันที่จริงแล้วก็ไม่น่าแปลกใจสักเท่าไหร่นักหรอกครับ นั่นก็เพราะอย่าลืมวิชาการลงทุนแบบเน้นคุณค่าหรือ Value Investing นั้น ก็ได้กำเนิดมาจากแนวคิดและงานวิจัยเชิงปริมาณของเขานั่นเอง (ใครไม่เชื่อลองไปพลิกอ่านหนังสือของเขาได้ ว่าจริงๆแล้วมันมีการอ้างอิงสถิติต่างๆจากงานวิจัยอย่างมากมาย ซึ่งเป็นเหตผลที่ทำให้สุดยอดนักลงทุนหลายๆคนในยุคนั้นยอมรับเขาอย่างกว้างขวางกันนั่นเองครับ)

สุดท้ายนี้ สำหรับเพื่อนๆนักลงทุนที่เริ่มจะสนใจกันแล้วว่ากลยุทธ์หรือระบบการลงทุนต่างๆที่ Benjamin Graham ได้เคยเผยแพร่เอาไว้ในอดีต จะให้ผลตอบแทนที่ดีแค่ไหนในตลาดหุ้นไทยกันนั้น? ขอให้ช่วยกันแชร์และคอยติดตามบทวิจัยกลยุทธ์/ระบบการลงทุนของ Benjamin Graham ที่ทีมงาน SiamQuant กำลังจะปล่อยออกมาให้อ่านกันเร็วๆนี้นะครับ รับรองว่าน่าสนใจแน่นอนครับ

แล้วพบกันใหม่กับบทความ “ระบบการลงทุน …” ของ Benjamin Graham เร็วๆนี้ครับ!