ข้อมูล “วงใน” คือข้อมูลที่นักลงทุนส่วนใหญ่ต่างปรารถนาและถวิลหาที่จะล่วงรู้กันอยู่เสมอ อีกทั้งยังเชื่อกันว่ามันคือสุดยอดเคล็ดลับในการลงทุนที่มีประสิทธิภาพมากที่สุดรูปแบบหนึ่งเลยก็ว่าได้ อย่างไรก็ตาม ผมเองแทบไม่เคยเห็นงานวิจัยชิ้นใดที่ได้พยายามหยิบยกเรื่องนี้ขึ้นมาทำการศึกษาเพื่อยืนยันถึงประสิทธิภาพของมันอย่างจริงจัง (อย่างน้อยก็ในตลาดหุ้นไทย) ดังนั้น ในบทความนี้ผมจึงได้ทำการทดลองพิสูจน์ถึงประสิทธิภาพของข้อมูลวงในออกมาอย่างเป็นรูปธรรม เพื่อที่จะชี้ให้เห็นถึงข้อดีและข้อเสียของมันกันออกมาอย่างเป็นวิทยาศาสตร์ ซึ่งเชื่อว่าผลลัพธ์ของงานวิจัยชี้นนี้นั้นจะมีประโยชน์กับนักลงทุนหลายๆคนไม่มากก็น้อยครับ!

ข้อมูล “วงใน” จอกศักดิ์สิทธิหรือ Holy Grail ของการลงทุน?

ข้อมูล “วงใน” ถือเป็นข้อมูลที่นักลงทุนจำนวนมากมายหลายต่อหลายคน พยายามทุกวิถีทางเพื่อให้ได้มาซึ่งข้อมูลต่างๆเหล่านั้น ไม่ว่าจะเป็นจากการพยายามเข้าร่วมกลุ่มก๊วนวงสนทนาของนักลงทุนทั้งรายใหญ่และรายย่อย, การพยายามเจาะลึกสอบถามข้อมูลจากการสอดส่องกิจการหรือการทำ Company Visit หรือแม้กระทั่งการยอมเสียตังค์เพื่อเข้าถึงข้อมูลการคาดการณ์ผลกำไรหรือ Earning Estimation จากทางนักวิเคราะห์หรือโบรคเกอร์ที่น่าเชื่อถือต่างๆ

แน่นอนครับว่าถ้าดูตามหลักการแล้วมันก็ถือเป็นเรื่องสมเหตุสมผลไม่น้อยที่มันน่าจะมีประสิทธิภาพเป็นอย่างมากในการลงทุน เนื่องจากมันอาจทำให้เราได้ล่วงรู้ข้อมูลที่สำคัญก่อนนักลงทุนคนอื่นๆล่วงหน้า ซึ่งก็น่าจะทำให้เราสามารถซื้อถูกขายแพง หรือหนีตายได้ก่อนใครหลายๆคนในตลาดหุ้นอย่างเหนือชั้นก็ว่าได้

อย่างไรก็ตาม ในทางกลับกันแล้ว ผมเองก็ยังคงเคยเห็นนักลงทุนหลายๆท่านที่พยายามเสาะแสวงหาข้อมูลวงในอย่างเอาจริงเอาจัง แต่ก็กลับไม่ประสบความสำเร็จในการลงทุนอยู่ไม่น้อย ผมเองจึงมีความสงสัยมาตลอดเช่นกันว่า ความจริงแล้วข้อมูลวงในนั้นมีประสิทธิภาพและประโยชน์จริงๆหรือไม่? และมากน้อยแค่ไหนกันอย่างไร? เพื่อที่เราจะได้รู้กันไปว่าอันที่จริงแล้วข้อมูลวงในต่างๆเหล่านี้มีความคุ้มค่ากับต้นทุนและเวลาที่เราจะต้องเสียไปกันมากแค่ไหน และนี่ก็คือที่มาของการวิจัยและบทความในครั้งนี้นั่นเองครับ 😎

คำเตือน : ข้อมูลวงในหลายๆรูปแบบถือเป็นสิ่งที่ผิดกฎหมาย แต่ในการวิจัยชิ้นนี้นั้น ผมจะใช้วิธีการที่ไม่ผิดกฎหมาย … (แต่ก็เอาไปใช้ไม่ได้จริงๆเช่นกัน) … เพราะเราจะลองทดสอบด้วยสมมติฐานที่ว่าเราได้ล่วงรู้ถึงอนาคตของผลกำไรของหุ้นทุกๆตัวล่วงหน้ากันแทน ซึ่งผมถือว่ามันเป็นสิ่งที่เป็นอุดมคติของนักลงทุน “วงใน” ทุกท่านนั่นเองครับ!

ข้อมูลวงในของผลกำไรที่จะเกิดขึ้นในอนาคต (Future Earning Leak Information)

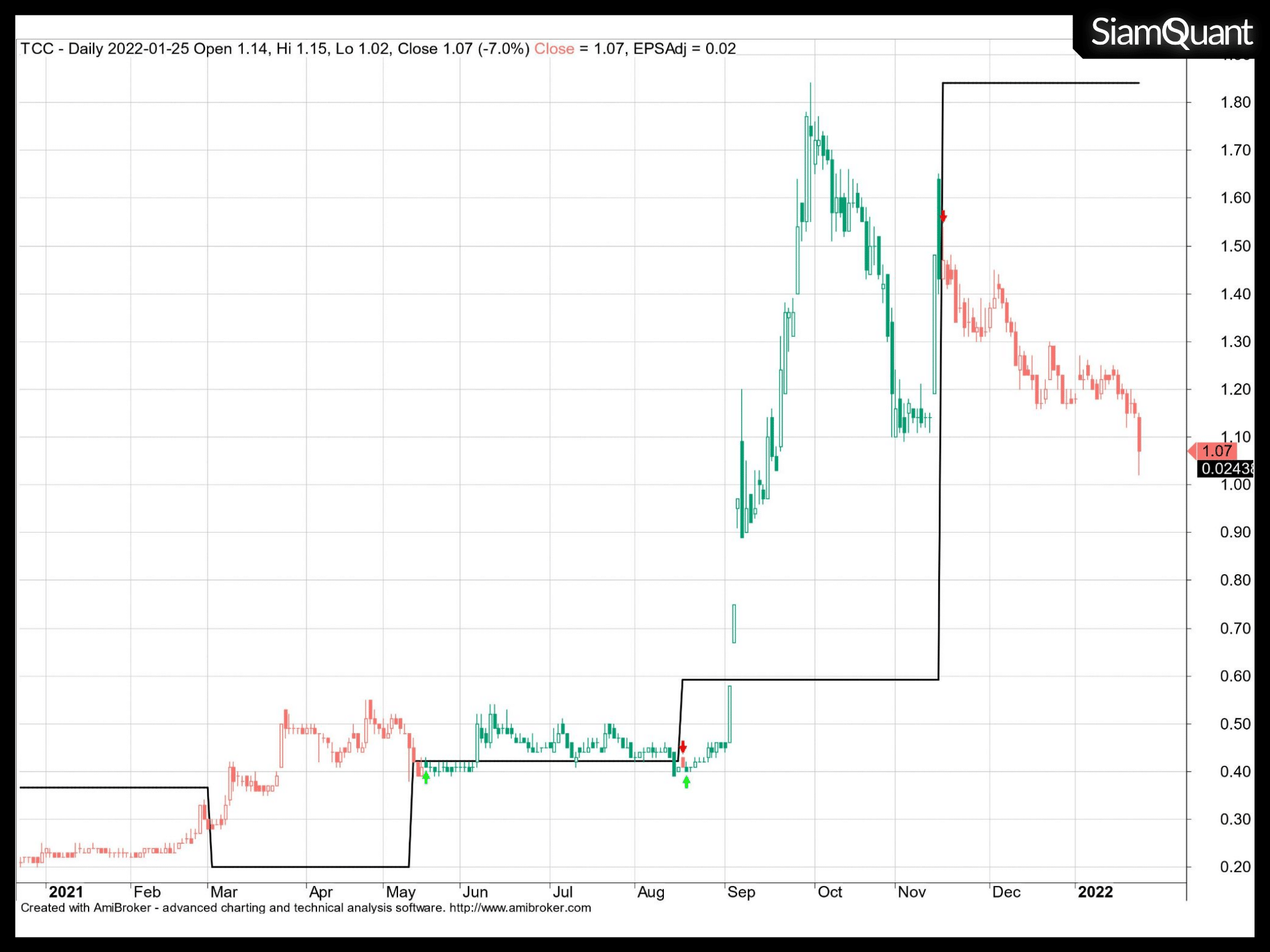

ภาพที่ 1 : ตัวอย่างสัญญาณการซื้อขายจากการเข้าซื้อหุ้นก่อนงบประกาศผลกำไรเติบโตที่ราว 3 เดือนล่วงหน้า (กราฟกลายเป็นสีเขียว) โดยที่เส้นสีดำคือผลกำไรต่อหุ้นหลังการปรับปรุงมูลค่าจาก Corporate Action ต่างๆของบริษัท (EPS Adjusted)

สำหรับในการวิจัยครั้งนี้นั้น เนื่องจากความจริงแล้วข้อมูลวงในนั้นเป็นมีอยู่มากมายในหลายรูปแบบ อีกทั้งข้อมูลวงในหลายๆประเภทก็ยังเป็นสิ่งที่ผิดกฎหมายหรือไม่เคยมีใครได้ทำการบันทึกเอาไว้เสียด้วยซ้ำ มันจึงเป็นไปไม่ได้เลยที่ผมจะสามารถวิจัยทดสอบประสิทธิภาพพวกมันออกมาได้ทั้งหมดทุกๆรูปแบบ

ดังนั้นแล้ว ในการวิจัยครั้งนี้ผมจึงได้ทำการพิจารณาและคัดเลือกประเภทของข้อมูลวงในซึ่งเป็นรูปแบบที่ผมคิดว่าน่าจะเป็นที่นิยมกันอย่างกว้างขวาง อีกทั้งผมยังมีข้อมูลและสามารถออกแบบการทดลองและทำการทดสอบมันออกมาได้อย่างชัดเจนมากที่สุด ซึ่งนั่นก็คือ การจำลองสร้างข้อมูลวงในที่เกิดขึ้นจากการล่วงรู้ถึงการเติบโตของผลกำไรที่กำลังจะเกิดขึ้นในอนาคต ด้วยการแอบถึงมองผลกำไรล่วงหน้าจากฐานข้อมูลที่มีอยู่ (Future Earning Leak Information) โดยจะทำให้เราได้รับทราบเกี่ยวกับการเติบโตของผลกำไรของหุ้นแต่ละตัวก่อนการประกาศข้อมูลออกมาอย่างเป็นทางการ ซึ่งข้อมูลในลักษณะนี้ถือเป็นสิ่งที่ถูกเสาะแสวงหาหรือพยายามประมาณการณ์กันอย่างกว้างขวาง จากทั้งบรรดานักลงทุนรายย่อย, นักลงทุนรายใหญ่ หรือแม้กระทั่งนักลงทุนสถาบันกันอยู่เสมอ

และเพื่อให้เกิดความชัดเจนกันยิ่งขึ้นนั้น ผมจะขอกำหนดความหมายของ Future Earning Leak Information ที่เราจะนำมาทำการวิจัยทดสอบกันไว้ดังนี้ครับ

Future Earning Leak Information (FELI) คือข้อมูล “วงใน” ที่เกิดขึ้นจากล่วงรู้ถึงการเติบโตของผลกำไรรายไตรมาสในอนาคต ทั้งในรูปแบบ Quarter-on-Quarter (QoQ) หรือแบบ Year-on-Year (YoY)

โดยที่เราจะมาทำการทดสอบมันออกมาดูกันว่า หากว่าเราได้ทำการซื้อหุ้นโดยล่วงรู้ข้อมูลล่วงหน้าว่าผลกำไรของบริษัทหรือหุ้นตัวใดบ้างจะเติบโตก่อนที่งบกำไรขาดทุนจะถูกประกาศออกมาโดยสาธารณะในระยะเวลาหนึ่ง อาทิเช่น 1 วัน, 1 เดือน, 3 เดือน, 6 เดือน หรือ 1 ปี ล่วงหน้า และทำการขายหุ้นออกหลังงบประกาศ 1 วัน ตามกลยุทธ์การลงทุนแบบ Sell on Fact ที่เป็นที่รู้จักและปฎิบัติกันโดยทั่วไปนั้น ผลลัพธ์ของมันจะเป็นอย่างไรกันบ้าง?

โดยที่ผมจะทำการวิจัยทดสอบผลลัพธ์ของมันออกมาทั้งในแง่ของผลสถิติโดยรวมจากผลลัพธ์ของสัญญาณซื้อขายที่เกิดขึ้นจากข้อมูลวงในเหล่านี้ (Trade Statistics) รวมถึงผลลัพธ์ของการทดสอบกลยุทธ์การลงทุนซึ่งได้นำเอาข้อมูลวงในเหล่านี้มาสร้างเป็นระบบในการลงทุนกัน (Strategy Portfolio Performance) ซึ่งจะทำให้พวกเราได้เห็นถึงผลลัพธ์ของพวกมันในหลายๆมิติและหลายๆแง่มุมกันต่อไปครับ

สถิติของผลลัพธ์จากสัญญาณการซื้อขาย ที่เกิดขึ้นจากการล่วงรู้ถึงผลกำไรที่จะเติบโตในอนาคต (Trade Statistics)

สำหรับในแง่มุมแรกนั้น เพื่อให้เราได้เห็นถึงผลลัพธ์และประสิทธิภาพของสัญญาการซื้อขายที่เกิดขึ้นจากข้อมูลวงในกันกันเสียก่อน ผมจึงได้เก็บข้อมูลทางสถิติจากสัญญาณการซื้อขายออกมาวิเคราะห์ตามเงื่อนไขและขั้นตอนดังต่อไปนี้

- ทำการทดสอบโดยเก็บข้อมูลกับหุ้นทั้งหมดในตลาดหลักทรัพย์ ทั้งที่ยังอยู่ในตลาดและออกจากตลาดไปแล้ว (Delisted) ตั้งแต่ปี ค.ศ. 1997-2021 รวมระยะเวลา 25 ปีย้อนหลัง

- Buy Signal : สัญญาณซื้อหุ้น จะเกิดขึ้นเมื่อเราพบว่าในอีก n วันทำการ หุ้นตัวนั้นๆจะมีการประกาศงบรายไตรมาศที่มีผลกำไรเติบโต (ไม่ว่าเป็นแบบ QoQ หรือ YoY ก็ได้) โดยจะทำการเก็บข้อมูลของการเข้าซื้อหุ้นที่ราคา Open ล่วงหน้าเป็นระยะเวลา 1 วัน, 1 เดือน, 3 เดือน, 6 เดือน และ 1 ปี เพื่อทำการเปรียบเทียบกันในภายหลัง

- Sell Signal : สัญญาขายหุ้น จะทำการขายหุ้นออกไป 1 วันหลังจากที่งบการเงินได้ถูกประกาศและบันทึกเอาไว้ในฐานข้อมูลของตลาดหลักทรัพย์ (เพื่อป้องกันการขายหุ้นที่ราคา Open ในวันที่ประกาศงบการเงิน แต่งบการยังไม่ประกาศจริงเพราะงบอาจออกหลังตลาดเปิดทำการซื้อขาย)

- ทำการคำนวณค่าสถิติสำคัญจากผลลัพธ์ของสัญญาณการซื้อขายออกมาในสองรูปแบบหลักคือ ผลตอบแทนแบบร้อยละ (%Trade Return) และอัตราการถดถอยของราคาหุ้นสูงสุดขณะทำการถือหุ้น (%Trade Max. Drawdown) ทั้งนี้นั้น ค่าสถิติที่ได้มาจะยังไม่รวมผลกระทบของค่านายหน้า (Commission) และต้นทุนความคลาดเคลื่อนของราคาซื้อขายแต่อย่างใด (Slippage) เพื่อให้เราได้เห็นถึงผลลัพธ์และประสิทธิภาพของสัญญาณการซื้อขายที่บริสุทธ์ที่สุดในเชิงทฤษฎีกันเสียก่อน

หมายเหตที่ 1 : สัญญาการซื้อขายอาจมีการ Delay เกิดขึ้นได้จากวันที่งบการเงินถูกประกาศเล็กน้อย เนื่องจากในหลายๆครั้งตลาดหลักทรัพย์จะทำการบันทึกข้อมูลอย่างเป็นทางการช้ากว่าวันที่ข่าวได้ถูกประกาศออกมาจริงๆ อย่างไรก็ตาม ผมได้ทดลองทำการเลื่อนขยับวันซื้อขายให้เร็วขึ้น 1-3 วันในฐานข้อมูล แต่ไม่พบความแตกต่างของผลตอบแทนและความเสี่ยงอย่างมีนัยสำคัญ ดังนั้น ในการวิจัยครั้งนี้เราจึงจะทำการยึดเอาผลลัพธ์ที่ได้จากสัญญาณที่เกิดขึ้นจากฐานข้อมูลที่ถูกบันทึกจากตลาดหลักทรัพย์เป็นที่ตั้ง โดยที่ผลลัพธ์โดยรวมในเชิงสถิติการสัญญาณการซื้อขายหุ้นจากข้อมูลวงในเหล่านี้นั้นมีลักษณะดังต่อไปนี้

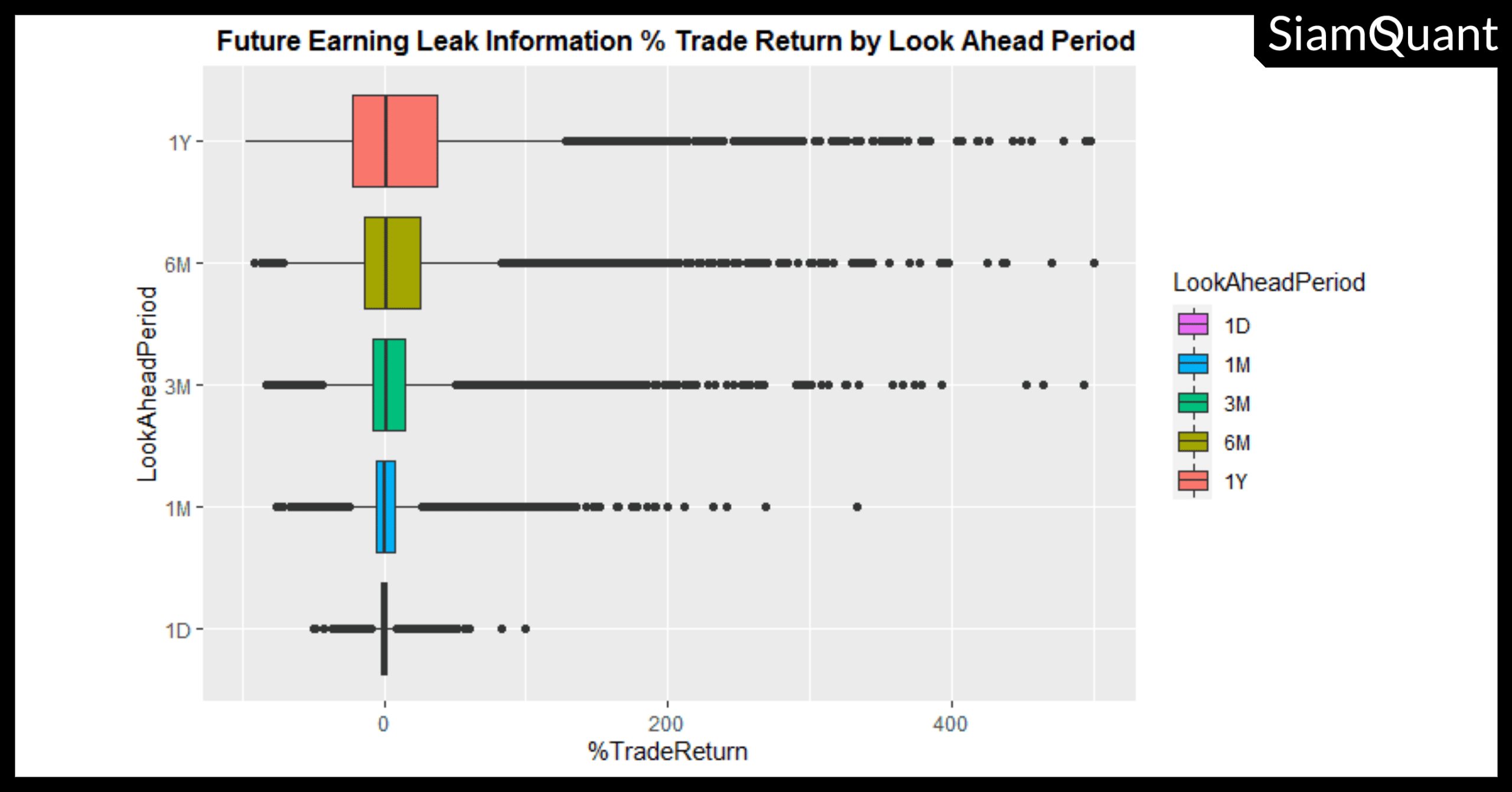

ภาพที่ 2 : ภาพ Box Plot แสดงการกระจายตัวของผลกำไร-ขาดทุนที่เกิดขึ้น จากการเข้าซื้อขายตามสัญญาณการซื้อขายจากการล่วงรู้ข้อมูลวงในเกี่ยวกับการเติบโตของผลกำไรในอนาคตเป็นระยะเวลา 1 วัน, 1 เดือน, 3 เดือน, 6 เดือน และ 1 ปี (% Trade Return Distribution – โดยในภาพนี้จะแสดง Outlier ของข้อมูลของผลกำไรที่มีค่าน้อยกว่า 500% เท่านั้นเพื่อให้สามารถสังเกตุถึงลักษณะของการกระจายตัวได้อย่างชัดเจนยิ่งขึ้น)

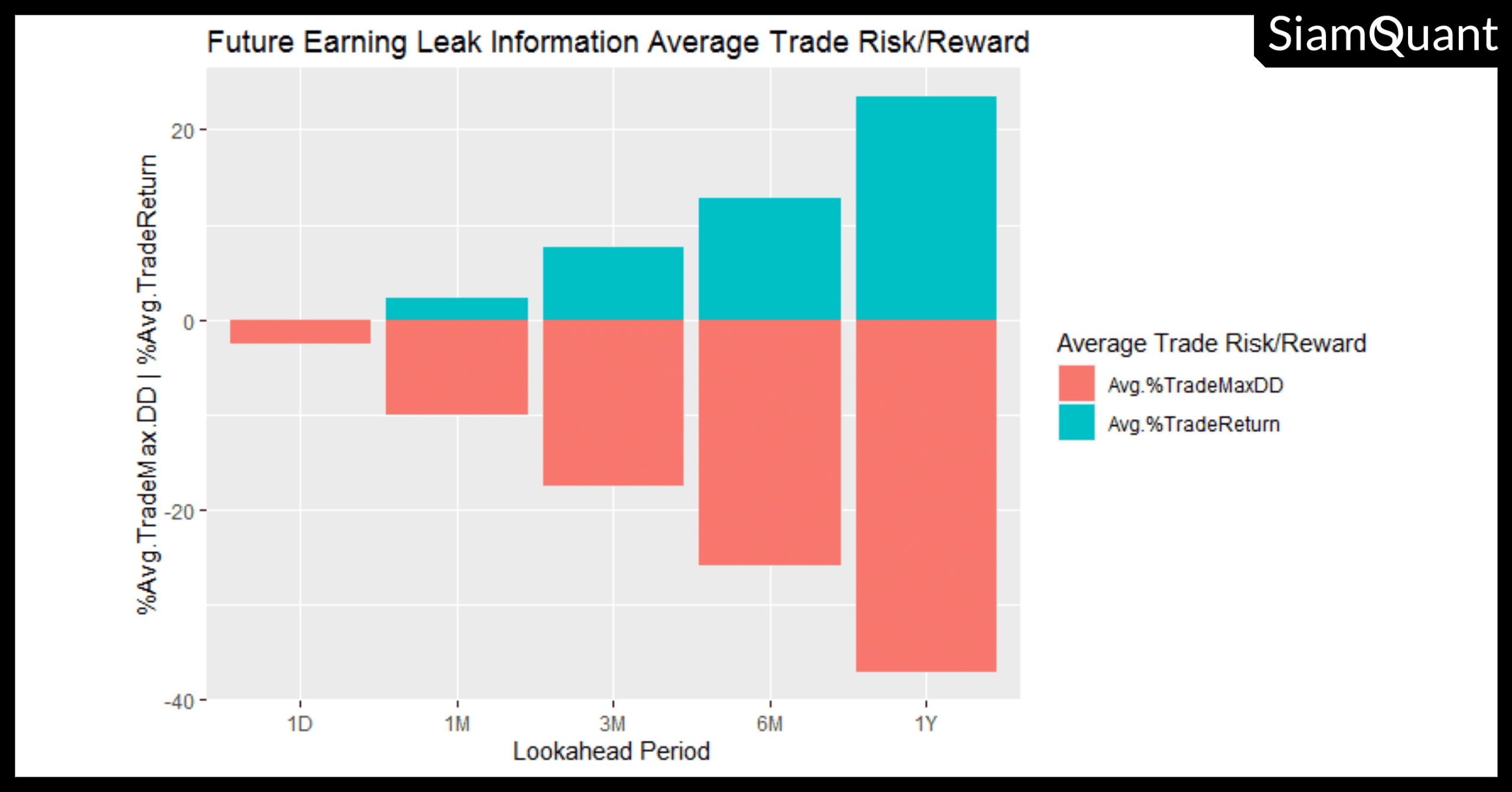

ภาพที่ 3 : ภาพ Bar Chart แสดงค่าเฉลี่ย (Average Mean) ของผลกำไรจากสัญญาณการซื้อขาย (%Average Trade Return) และค่าเฉลี่ยของอัตราการถดถอยของราคาหุ้นสูงสุดระหว่างการถือครอง (%Average Trade Max.Drawdown) ตามระยะเวลาของการล่วงรู้ข้อมูลล่วงหน้า (Lookahead Period) เป็นระยะเวลา 1 วัน, 1 เดือน, 3 เดือน, 6 เดือน และ 1 ปี

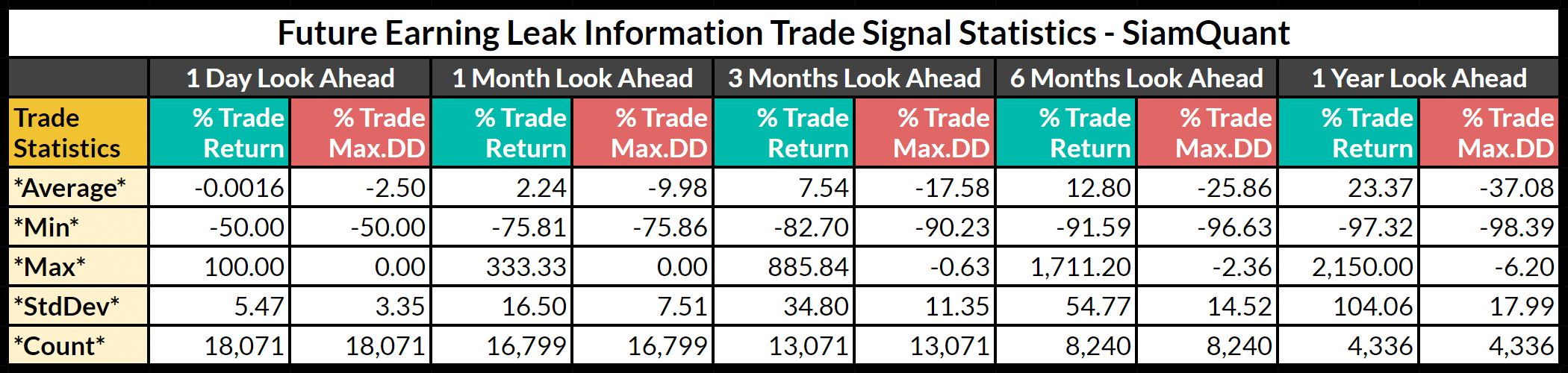

ตารางที่ 1 : ตารางแสดงสถิติสำคัญของผลกำไรจากสัญญาณการซื้อขาย (%Average Trade Return) และอัตราการถดถอยของราคาหุ้นสูงสุดระหว่างการถือครอง (%Average Trade Max.Drawdown) ตามระยะเวลาของการร่วงรู้ข้อมูลล่วงหน้าเป็นระยะเวลา 1 วัน, 1 เดือน, 3 เดือน, 6 เดือน และ 1 ปี

โดยจากข้อมูลที่เกิดขึ้นนั้น เราจะเห็นได้อย่างชัดเจนว่าสิ่งที่น่าสนใจก็คือ หากคุณเข้าซื้อหุ้นก่อนงบประกาศเพียง 1 วันนั้น ค่าเฉลี่ยของผลกำไร (%Average Trade Return) จะมีค่าที่ติดลบที่ราว -0.0016% ต่อการซื้อขายในแต่ละครั้ง ซึ่งนั่นหมายความว่าหากคุณเข้าซื้อก่อนงบประกาศในระยะเวลาที่สั้นจนเกินไปนั้น ในภาพรวมคุณจะมีโอกาสที่จะขาดทุนสะสมในระยะยาวจากการใช้ข้อมูลวงในประเภทนี้กันเสียด้วยซ้ำ! (และหากคุณคิดว่าไม่น่าจะเป็นเรื่องใหญ่ขอให้อ่านจนถึงผลทดสอบในส่วนถัดไป) แต่หากว่าคุณเข้าซื้อก่อนหน้างบจะถูกประกาศออกมาได้เร็วขึ้นนั้น ค่าเฉลี่ยของผลกำไรก็จะเริ่มเป็นบวกมากขึ้นเรื่อยๆตามระยะเวลาการถือครองหุ้นก่อนการประกาศงบ โดยจะมีค่าเฉลี่ยของผลกำไรต่อครั้งที่สูงถึงราว 23.37% ต่อการซื้อขายในแต่ละครั้ง เมื่อคุณซื้อหุ้นก่อนงบประกาศราวๆ 1 ปี เลยทีเดียว

อย่างไรก็ตาม! ถึงแม้ว่าการเข้าซื้อหุ้นเร็วขึ้นก่อนที่งบจะประกาศออกมาจะช่วยให้คุณมีผลกำไรโดยเฉลี่ยที่เป็นบวกมากขึ้นนั้น แต่ในทางกลับกันแล้ว คุณจะเห็นได้ย่างชัดเจนว่ายิ่งคุณเข้าซื้อหุ้นเร็วขึ้นก่อนงบประกาศมากเท่าไหร่ คุณก็จะพบว่ามันกลับทำให้คุณมีโอกาสที่คุณจะต้องเจอกับการถดถอยของราคาหุ้นระหว่างการถือครอง (%Average Trade Max.Drawdown) ที่มากขึ้นตามลำดับ เนื่องจากคุณต้องเผชิญกับการ Swing ของหุ้นที่มากขึ้นระหว่างการถือครองนั่นเอง!! ดังที่จะสังเกตได้จากภาพ Bar Chart ที่ 3 และค่า Min. % Trade Max. DD ของตารางที่ 4 โดยคุณมีโอกาสที่จะพบเจอกับสัญญาณที่ให้ค่า Max. DD ที่โหดร้ายถึง -97.32% และมีค่า Minimum % Trade Return ที่อาจเกิดการขาดทุนที่สูงถึง -98.39% ในการเข้าซื้อหุ้นก่อนงบประกาศผลกำไรเติบโตที่ราว 1 ปี ได้เลยทีเดียว! ซึ่งนั่นหมายความว่าต่อให้คุณจะรู้ได้อย่างชัดเจน 100% ว่าหุ้นตัวใดๆจะมีผลกำไรที่เติบโตอย่างแน่นอนก่อนงบจะประกาศออกมา แต่คุณก็จะยังคงมีความเสี่ยงที่จะขาดทุนอย่างมหาศาลได้อยู่เสมออยู่เช่นเดียวกัน

นอกจากนั้นแล้ว คุณจะยังสามารถสังเกตได้ว่าไม่ว่าคุณเข้าซื้อหุ้นก่อนงบประกาศสักกี่วันก็ตามนั้น กรอบของผลกำไรขาดทุนที่เกิดขึ้นจากภาพ Box Plot ที่ 3 จะยังคงมีสัญญาณการซื้อขายที่ให้ผลขาดทุนติดลบเกิดขึ้นอยู่เสมอในทุกๆคาบเวลาของการดักซื้อล่วงหน้า โดยจากข้อมูลสถิติที่ออกมานั้น คุณจะมีโอกาสในการได้กำไรไม่ต่างจากการโยนเหรียญที่ราวๆ +-50% เพียงเท่านั้น! (เนื่องจากตลาดหุ้นมีความซับซ้อน และความสัมพันธ์ของตัวแปรต่างๆยังไม่แน่นอนและตรงไปตรงมาในทุกครั้ง)

ยิ่งไปกว่านั้นแล้ว สิ่งที่น่าสนใจอีกอย่างหนึ่งก็คือการที่เราจะเห็นได้ว่าการล่วงรู้อนาคตล่วงหน้าในระยะเวลาที่ยาวนานเกินไปนั้นอาจเป็นสิ่งที่ไม่จำเป็นเลย! เนื่องจากเราจะเห็นได้อย่างชัดเจนว่าระยะเวลาในการเข้าซื้อหุ้นก่อนการประกาศงบที่ได้ให้ผลกำไรโดยเฉลี่ยหรือ %Average Trade Return ที่ดีที่สุดนั้นไม่ใช่เวลาที่ยาวนานที่สุด แต่ กลับกลายเป็นระยะเวลาที่ 3 เดือนล่วงหน้า แทนที่จะเป็นระยะเวลาที่ 6 เดือนหรือ 1 ปีอย่างที่หลายๆคนได้คาดหวังเอาไว้

ดังนั้นแล้ว จากสถิติที่เกิดขึ้นจากข้อมูลตลอด 25 ปีที่ผ่านมาในตลาดหุ้นไทยนั้น เราจึงพอที่จะสรุปได้ว่าแม้ข้อมูลวงในจะเป็นสิ่งที่มีประสิทธิภาพในการช่วยทำกำไรให้คุณจริงๆ (หากคุณเข้าซื้อก่อนงบประกาศได้นานเพียงพอ) แต่มันก็ยังคงมีความเสี่ยงต่อการขาดทุนที่แฝงอยู่เสมอ แม้ว่าคุณจะรู้ว่างบที่ประกาศออกมานั้นจะมีกำไรที่เติบโตเป็นบวกในที่สุดก็ตาม คุณจึงควรที่จะระมัดระวังตัวในการลงทุนด้วยข้อมูลวงในอยู่เสมอ ไม่ว่าคุณจะมั่นใจกับข้อมูลวงในของคุณมากแค่ไหนก็ตาม ซึ่งนั่นก็เพราะ

ในตลาดหุ้นนั้น … ไม่ใช่ทุกๆครั้งที่ราคาหุ้นจะวิ่งขึ้นไปตามผลกำไรที่เติบโตอยู่เสมอ!

ผลลัพธ์ของกลยุทธ์การลงทุนจากข้อมูลวงในของการล่วงรู้ถึงการเติบโตของผลกำไรในอนาคต

หลังจากที่เราได้เห็นถึงสถิติที่เกิดขึ้นจากสัญญาณการซื้อขายจากข้อมูลวงในกันไปแล้วนั้น ในคราวนี้ผมจะลองมาทำการทดสอบให้คุณได้เห็นเพิ่มเติมว่า หากสมมติว่าคุณเป็นคนที่มีเส้นสายในระดับที่โคตรอีเลียตยิ่งกว่ากลุ่มอิลูมินาติ หรือมี A.I. Algorithm ในระดับสุดยอดของจักรวาล ที่จะสามารถล่วงรู้ได้ว่าหุ้นตัวไหนจะมีผลกำไรเติบโตขึ้นในอนาคตอันใกล้อย่างแน่นอน 100% นั้น มันจะเป็นอย่างไรกันบ้างหากคุณได้นำมันมาใช้เป็นสัญญาณสำหรับระบบการลงทุนของคุณในตลาดหุ้นไทยกัน?

โดยนอกเหนือไปจากเงื่อนไขของสัญญาณที่ผมได้ระบุเอาไว้ในการวิจัยทดสอบผลลัพธ์ของสัญญาณในขั้นต้นนั้น ผมจะทำการระบุเงื่อนไขในการทดสอบกลยุทธ์การลงทุนจากข้อมูลวงในเอาไว้เพิ่มเติมดังต่อไปนี้

- ทำการทดสอบกับหุ้นทั้งหมดในตลาดหลักทรัพย์ ทั้งที่ยังอยู่ในตลาดและออกจากตลาดไปแล้ว (Delisted) ตั้งแต่ปี ค.ศ. 1997-2021 รวมระยะเวลา 25 ปีย้อนหลัง

- ใช้เงื่อนไขของการคัดกรองสัญญาณการซื้อขายจากการทดสอบในขั้นต้น

- กำหนดค่านายหน้าหรือ Commission ในการซื้อขายที่ครั้งละ 0.15%

- กำหนดค่าความคลาดเคลื่อนของราคาการซื้อขายหรือ Trade Slippage ไว้ที่ 25% ของระยะการเคลื่อนไหวในวันที่ส่งคำสั่งซื้อขาย (ระดับเดียวกับการบทความการวิจัยทดสอบกลยุทธ์การลงทุนรูปแบบอื่นๆใน AlphaSuite Strategies)

- กำหนดให้กลยุทธ์ซื้อหุ้นได้เป็นมูลค่าไม่เกินครั้งละ 10% ของมูลค่าพอร์ตโฟลิโอ ณ วันนั้นๆ (Total Equity Value) โดยในกรณีที่มีสัญญาณเกิดขึ้นมากกว่าเงินสดที่เหลืออยู่ กลยุทธ์จะทำการเรียงลำดับสัญญาณจากระดับการเติบโตของผลกำไรที่จะเกิดขึ้นในอนาคตที่มากที่สุด (Highest QoQ or YoY Growth Score)

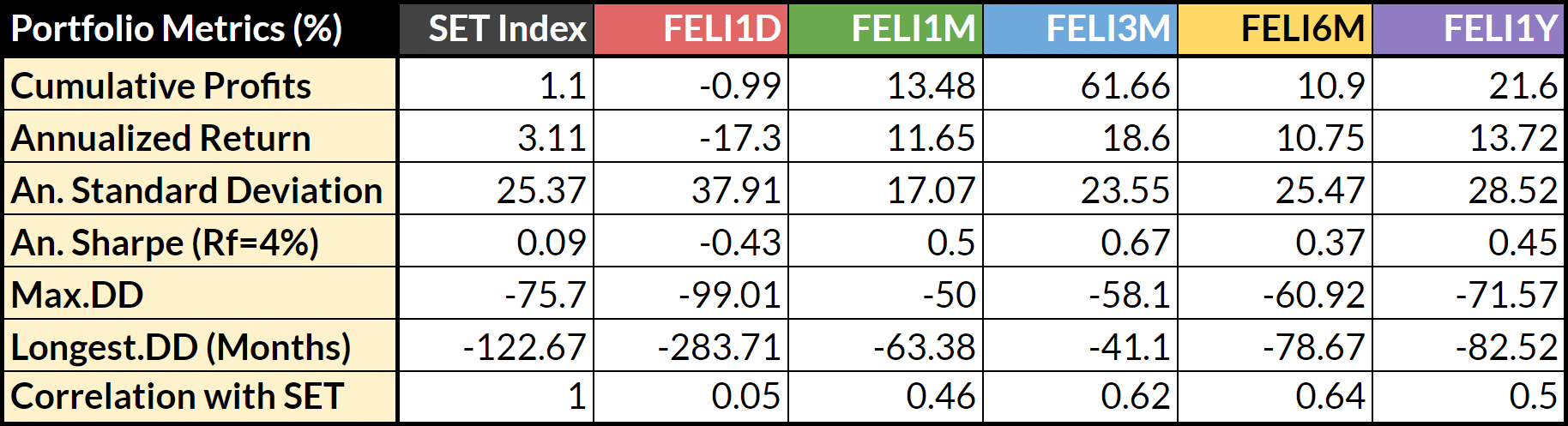

ซึ่งเมื่อเราได้นำสัญญาณมาทำการสร้างเป็นกลยุทธ์ต่างๆตามระยะเวลาการล่วงรู้ข้อมูลล่วงหน้าที่ 1 วัน, 1 เดือน, 3 เดือน, 6 เดือน และ 1 ปีนั้น ผลลัพธ์ที่เกิดขึ้นจะเป็นดังต่อไปนี้

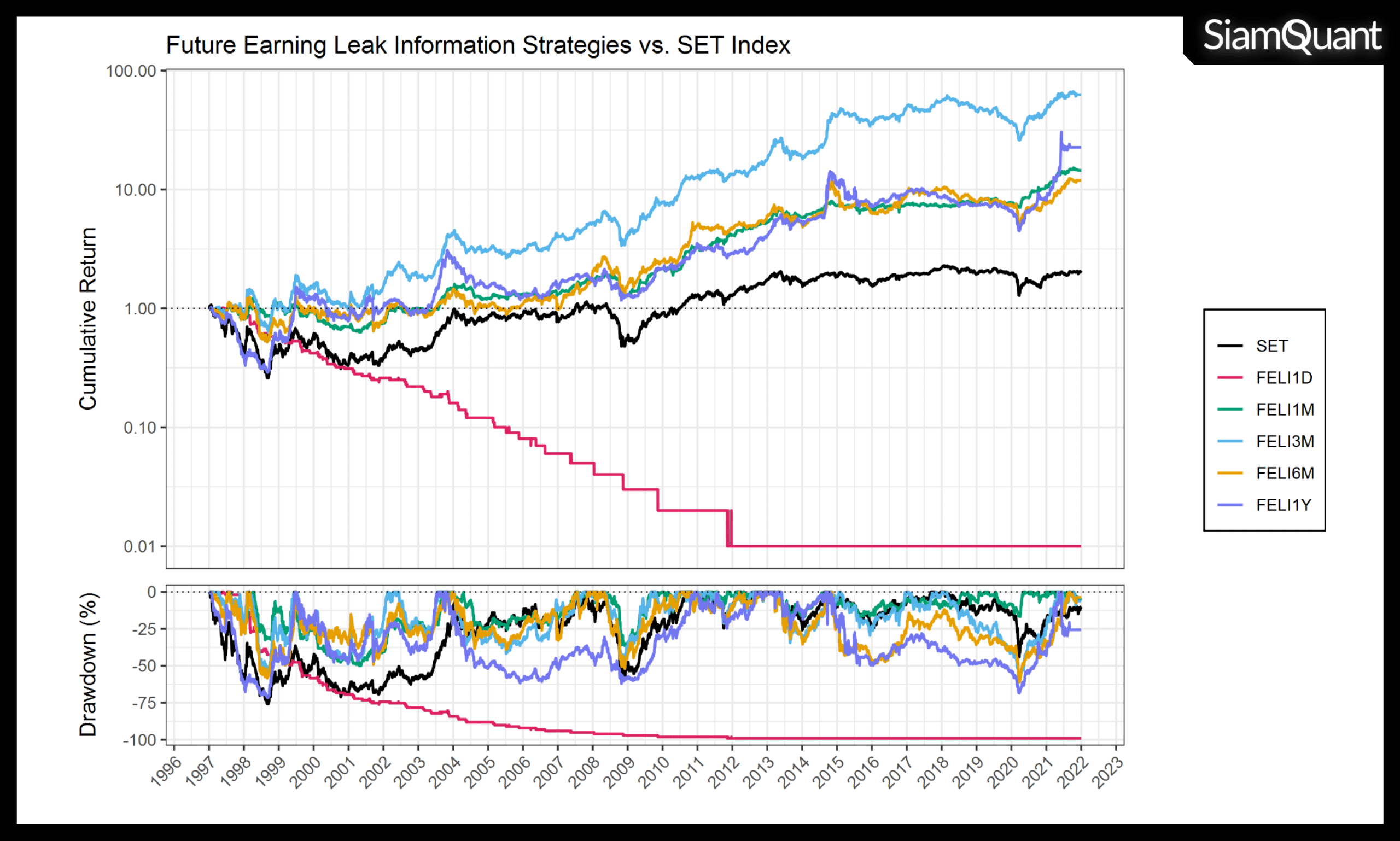

ภาพที่ 4 : ภาพการเติบโตของเงินทุนจากกลยุทธ์ Future Earning Leak Information (FELI Strategy) ตามระยะเวลาการล่วงรู้ข้อมูลล่วงหน้าที่ 1 วัน, 1 เดือน, 3 เดือน, 6 เดือน และ 1 ปี เปรียบเทียบกับดัชนี SET Index ตั้งแต่ปี ค.ศ. 1997-2021 รวมระยะเวลา 25 ปี (แสดงภาพแบบ Log-Scale)

ตารางที่ 2 : ตารางสถิติสำคัญของกลยุทธ์ Future Earning Leak Information (FELI Strategy) ตามระยะเวลาการล่วงรู้ข้อมูลล่วงหน้าที่ 1 วัน, 1 เดือน, 3 เดือน, 6 เดือน และ 1 ปี เปรียบเทียบกับดัชนี SET Index ตั้งแต่ปี ค.ศ. 1997-2021 รวมระยะเวลา 25 ปี

โดยจากผลการทดสอบกลยุทธ์การลงทุนซึ่งถูกสร้างขึ้นจากสัญญาณการซื้อขายที่เกิดขึ้นจากการล่วงรู้ข้อมูลเกี่ยวกับการเติบโตของผลกำไรก่อนการประกาศงบในหลายๆคาบเวลานั้น เราจะพบกับเรื่องที่น่าตกใจเป็นอย่างยิ่งว่าหากเราทำตามสัญญาณการซื้อขายอย่างต่อเนื่องมาเรื่อยๆเป็นระยะเวลา 25 ปี โดยเข้าซื้อก่อนงบประกาศเพียง 1 วัน และขายออกหลังงบประกาศ 1 วันนั้น พอร์ตโฟลิโอของคุณจะติดลบสูงถึง -99% หรือนั่นหมายความว่าคุณจะขาดทุนหมดตัวจนแทบไม่เหลืออะไรเลย! (ซึ่งถือเป็นสิ่งที่สอดคล้องกับ Trade Statistics ในการทดสอบช่วงแรก โดยหากคุณสงสัยว่าทำไมค่าเฉลี่ยการขาดทุนที่เพียงราวๆ 0.0016% ต่อการซื้อขายในแต่ละครั้งนั้น มันดูไม่น่าจะทำให้ขาดทุนมากขนาดนี้ได้เลย ผมก็คงต้องบอกว่านี่คือพลังของการทบต้นในมุมกลับนั่นเองครับ เพราะกลยุทธ์ FELI1D นั้นมีการซื้อขายที่มากถึง XX ครั้ง มันจึงเป็นตัวเร่งการขาดทุนที่โหดร้ายมากๆให้กับกลยุทธ์นี้นั่นเอง)

อย่างไรก็ตาม … ข่าวดีก็คือในกรณีที่คุณเข้าซื้อหุ้นได้เร็วยิ่งขึ้นจากข้อมูลวงในที่คุณได้รับมา คุณจะพบว่ากลยุทธ์การใช้ข้อมูลวงในแบบ FELI Strategies ตามระยะเวลาการล่วงรู้ข้อมูลล่วงที่เร็วขึ้นนั้น เราก็จะสามารถสร้างผลตอบแทนและการเติบโตที่เป็นบวกเหนือกว่าดัชนี SET Index ได้อย่างมหาศาลในบางรูปแบบ อาทิเช่นระบบ FELI3M ที่เข้าซื้อล่วงหน้า 3 เดือนก่อนงบประกาศ จะมีผลตอบแทนทบต้น (CAGR – Annualized Return) ที่สูงราว 18.6% ต่อปีเลยทีเดียว ซึ่งก็ถือเป็นเรื่องที่ไม่น่าแปลกใจกันสักเท่าไหร่นัก เนื่องจากมันได้ถูกสร้างขึ้นมาจากสัญญาณที่ได้ล่วงรู้ถึงการเติบโตของผลกำไรของหุ้นทุกตัวล่วงหน้ากันนั่นเอง

แต่ก่อนที่คุณจะรีบวิ่งออกไปพยายามหาข้อมูลวงในมาใช้ในการลงทุนกันนั้น … ผมเองยังคงอยากให้คุณได้สังเกตถึงความเสี่ยงที่อาจเกิดขึ้นจากกลยุทธ์การลงทุนเหล่านี้กันให้ดีเสียก่อน! นั่นก็เพราะคุณจะเห็นได้อย่างชัดเจนว่า ถึงแม้ว่าพวกมันจะสามารถให้ผลตอบแทนที่เป็นบวกเหนือตลาดได้ในระยะยาวนั้น แต่มันก็ล้วนแล้วแต่ต้องเจอกับอัตราการถดถอยของพอร์ตโฟลิโอหรือ % Maximum Drawdown ที่โหดร้ายเอามากๆเช่นเดียวกัน โดยพวกมันมีระดับของ %Portfolio Maximum Drawdown ที่สูงถึง -99%, -50%, -58.1% -60.92% และ -71.57% ตามลำดับ!! ซึ่งถึงแม้จะไม่รุนแรงเท่าที่ดัชนี SET Index เคยเผชิญมาในช่วงต้มยำกุ้งเมื่อปี ค.ศ. 1996 แต่ผมก็เชื่อว่าความเสี่ยงและความเสียหายที่สูงในระดับนี้นั้น เป็นสิ่งที่แทบจะเป็นไปไม่ได้เลยที่นักลงทุนส่วนใหญ่นั้นจะสามารถทนแบกรับมันเอาไว้ได้ตลอดรอดฝั่งกันในระยะยาว

ดังนั้นแล้ว ข้อสรุปของการทดสอบสร้างกลยุทธ์การลงทุนจากสัญญาณการซื้อขายที่เกิดขึ้นจากการล่วงรู้ข้อมูลการเติบโตของผลกำไรก่อนการประกาศงบในหลายๆคาบเวลานั้น จึงยังคงเป็นไปในแนวทางเดียวกับผลลัพธ์สถิติในภาพรวมของสัญญาณการซื้อขายที่เกิดขึ้นในการทดสอบช่วงแรกเช่นเดียวกัน และพวกเราก็คงจะเห็นกันอย่างชัดเจนแล้วว่า ถึงแม้ว่าข้อมูล “วงใน” ที่ดูจะเป็นสิ่งที่แสนวิเศษและมีประสิทธิภาพมากสักแค่ไหนนั้น แต่มันก็ยังคงมี Trade-Off หรือข้อเสียในเชิงของความเสี่ยงที่ไม่สามารถหลีกเลี่ยงได้อยู่เดียวกัน และนี่คือสิ่งที่คุณควรจะต้องไตร่ตรองให้ดีอยู่เสมอก่อนที่คุณจะพยายามหาข้อมูลวงในเพื่อทำกำไรจากตลาดหุ้นไทยกันต่อไปในอนาคตนั่นเองครับ

👨🏫📚 เกร็ดความรู้พิเศษเพิ่มเติม!

ข้อมูล “วงใน” อาจไม่จำเป็นสำหรับคุณ …

แน่นอนครับ! ผมเองก็คงจะไม่อาจสามารถฟันธง 100% ได้ว่าอันที่จริงแล้วคุณยังคงควรที่จะพยายามเสาะแสวงหาข้อมูลวงในมาใช้ในการลงทุนของคุณต่อไปดีหรือไม่ เนื่องจากผลการวิจัยทดสอบในครั้งนี้ยังคงเป็นเพียงหนึ่งในวิธีการเสาะแสวงหาและใช้ข้อมูลวงในที่ได้รับความนิยมอย่างกว้างขวางกันเท่านั้น อีกทั้งคุณเองก็อาจเป็นคนที่โชคดีมากๆหรือเส้นใหญ่เพียงพอที่จะพบกับข้อมูลวงในที่ได้ให้ผลตอบแทนอย่างมหาศาลในอนาคตขึ้นก็เป็นได้ (ซึ่งผมก็จะกลายเป็นคนขัดลาภของคุณไปโดยปริยาย Good Luck & Best Wish for You!🙏)

อย่างไรก็ตาม ผมเองยังคงอยากทิ้งท้ายบทวิจัยชิ้นนี้ไว้ว่า ความจริงแล้วสำหรับนักลงทุนโดยทั่วไปนั้น เรายังคงมีวิธีการบางอย่างที่อาจทำได้ง่ายและยั่งยืนกว่าในระยะยาว นั่นก็คือการเปลี่ยนแนวคิดในการลงทุนของคุณจากการพยายามเอาชนะตลาดหุ้นจากข้อมูลที่เหนือกว่า (ซึ่งทำได้ยากยิ่งและมีต้นทุนที่แพงมากๆในระยะยาว) มาเป็นการเอาชนะตลาดหุ้นด้วยการใช้วินัยและกระบวนการลงทุนอย่างเป็นระบบตามหลักสถิติที่เป็นวิทยาศาสตร์ ด้วยการลงทุนตามกลยุทธ์การลงทุนที่เสถียรยั่งยืนในรยะยาวกันนั่นเอง (อาทิเช่น กลยุทธ์การลงทุนจากแนวคิดของสุดยอดเซียนหุ้นต่างๆที่เราเคยได้ทำการวิจัยและเผยแพร่ออกไปกว่า 30-40 กลยุทธ์)

ดังนั้นแล้ว เพื่อที่จะทำให้คุณได้เห็นว่าอันที่จริงแล้วข้อมูล “วงใน” ที่แสนพิเศษสำหรับใครหลายๆคนนั้น อาจไม่จำเป็นสำหรับคุณเลยก็เป็นได้ … เพราะคุณอาจยังคงอาจสามารถที่จะสร้างผลตอบแทนที่ดีได้ด้วยการลงทุนอย่างเป็นระบบตามกลยุทธ์การลงทุนที่เรียบง่ายแต่เสถียรยั่งยืนได้เช่นเดียวกันนั้น ผมจึงอยากให้เห็นถึงหลักฐานเทียบเคียงบางอย่างกันเพิ่มเติมสักเล็กน้อย

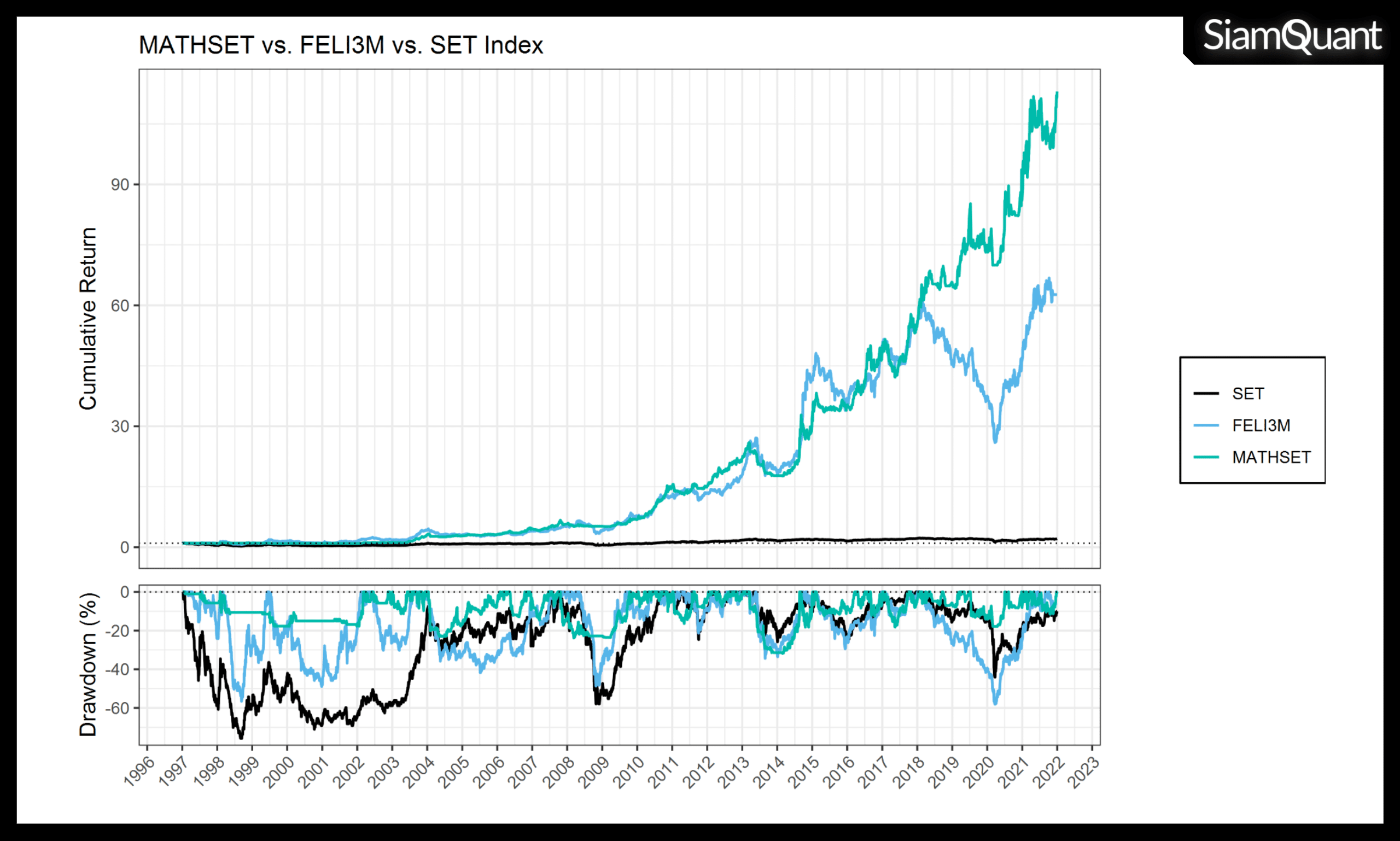

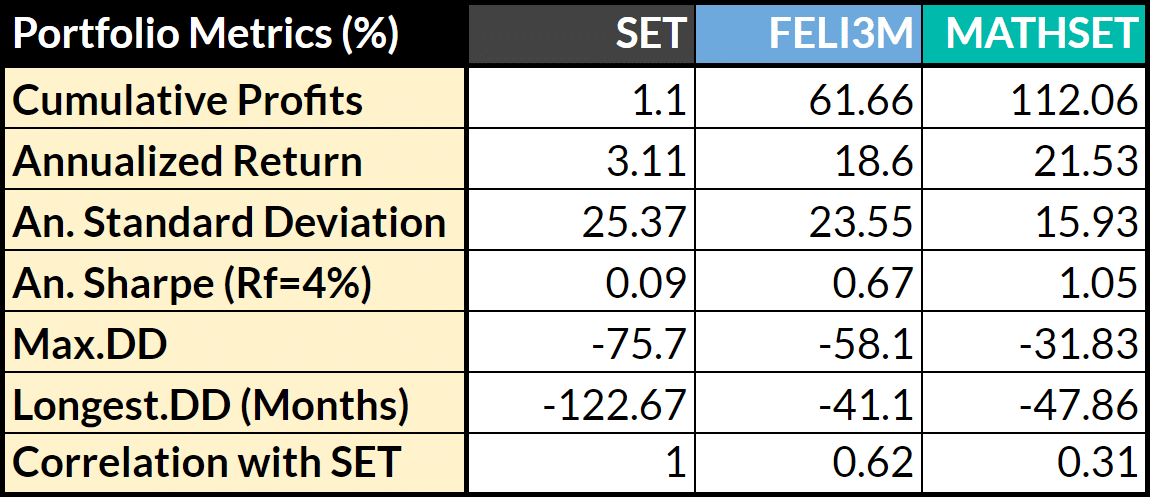

โดยตัวอย่างที่คุณจะได้เห็นกันในช่วงสุดท้ายนี้ ก็คือผลลัพธ์การทดสอบกลยุทธ์การลงทุน Mangmao All-Time High with SET Filter (MATHSET) ซึ่งถือเป็นกลยุทธ์การลงทุนตามแนวโน้มแบบ Long-Term Trend Following รูปแบบหนึ่งที่ผมเคยได้เผยแพร่เอาไว้ในหนังสือแมงเม่าคลับตั้งแต่ปี ค.ศ. 2015 เปรียบเทียบกับผลลัพธ์ของกลยุทธ์การลงทุน Future Earning Leak Information ที่ล่วงรู้การเติบโตของผลกำไรก่อนการประกาศงบการเงินเป็นเวลา 3 เดือน ซึ่งเป็นรูปแบบที่ได้ให้ผลตอบแทนดีที่สุดในช่วงเวลา 25 ที่ผ่านมา (FELI3M Strategy)

โดยคุณจะเห็นได้อย่างชัดเจนว่าระบบการลงทุน MATHSET ที่มีกลไกในการลงทุนอันแสนเรียบง่ายนั้น กลับสามารถที่จะสร้างผลตอบแทนที่เหนือกว่า Benchmarks ในระยะยาว โดยมีความเสี่ยงที่ต่ำกว่าระบบ FELI3M และดัชนี SET Index ได้อย่างชัดเจนภายใต้ผลการวิจัยทดสอบภายใต้เงื่อนไขความเข้มงวดในระดับเดียวกัน ซึ่งได้แสดงให้เห็นอย่างเป็นที่ประจักษ์ว่า เพียงแค่คุณรู้จักทำการลงทุนตามแนวโน้มใหญ่และตัดขาดทุนรวมถึงบริหารความเสี่ยงได้อย่างมีวินัยในระยะยาวนั้น มันก็เพียงพอแล้วที่จะช่วยให้คุณสามารถสร้างผลตอบแทนที่เหนือกว่าทั้งดัชนี SET Index รวมถึงระบบ FELI3M ที่ใช้ข้อมูลวงล่วงหน้าได้ในทุกมิติ และนี่ก็ไม่ใช่เรื่องแปลกที่เหมือนกับเวทย์มนต์แต่อย่างใด เพราะมันคือผลลัพธ์จากกลไกในการทำกำไรและปกป้องความเสี่ยงของกลยุทธ์การลงทุนแบบ Long-Term Trend Following ที่ถูกนำไปปรับใช้กับบรรดา Hedge Fund ชื่อดังทั่วโลกกันนั่นเอง

และนี่ก็คือข้อมูลทั้งหมดที่น่าจะพอทำให้คุณพิจารณาได้ว่าข้อมูล “วงใน” นั้น เป็นสิ่งที่มีประสิทธิภาพ, ประโยชน์ และมีความสำคัญสำหรับคุณจริงๆสักแค่ไหน ผมหวังว่าบทความนี้จะมีประโยชน์กับนักลงทุนทุกท่านไม่มากก็น้อยกันนะครับ แล้วพบกันใหม่ในบทความหน้า สวัสดีครับ … 😉

ภาพที่ 5 : ภาพการเติบโตของเงินทุนของกลยุทธ์การลงทุน MATHSET เปรียบเทียบกับกลยุทธ์ Future Earning Leak Information ตามระยะเวลาการล่วงรู้ข้อมูลล่วงหน้าที่ 3 เดือน (FELI 3 Months Strategy) กับดัชนี SET Index ตั้งแต่ปี ค.ศ. 1997-2021 รวมเวลา 25 ปี ซึ่งแสดงให้เห็นถึงคุณลักษณะของผลตอบแทนและความเสี่ยงของกลยุทธ์ MATHSET ที่เหนือกว่า FELI3M และดัชนี SET Index ในระยะยาว (แสดงภาพแบบ Normal-Scale)

ตารางที่ 3 : ตารางสถิติสำคัญของกลยุทธ์การลงทุน MATHSET เปรียบเทียบกับกลยุทธ์ Future Earning Leak Information ตามระยะเวลาการล่วงรู้ข้อมูลล่วงหน้าที่ 3 เดือน (FELI 3 Months Strategy) กับดัชนี SET Index ตั้งแต่ปี ค.ศ. 1997-2021 รวมเวลา 25 ปี ซึ่งแสดงให้เห็นถึงคุณลักษณะของผลตอบแทนและความเสี่ยงของกลยุทธ์ MATHSET ที่เหนือกว่า FELI3M และดัชนี SET Index ในระยะยาว