หลังจากที่ทางทีมงานและนักศึกษาฝึกงานของ SiamQuant ได้รับเกียรติในการเข้าสัมภาษณ์ “เสี่ยปู่” ผู้เป็นสุดยอดนักลงทุนสาย VI คนหนึ่งของประเทศไทยกันไปแล้วนั้น ในบทความนี้ทีมงานเราได้ทดสอบและสร้างระบบการลงทุนโดยอาศัยแรงบันดาลใจและแนวคิดที่ได้จากบทสัมภาษณ์ “ถอดรหัสกลยุทธ์เซียนหุ้น VI รายใหญ่ “เสี่ยปู่” สมพงษ์ ชลคดีดำรงกุล” กันขึ้นมา เราจึงอยากที่จะแชร์ผลการวิจัยครั้งนี้ให้นักลงทุนไทยได้อ่านโดยทั่วกันเพื่อเป็นวิทยาทานอย่างที่ เราได้รับมา จาก “เสี่ยปู่” สมพงษ์ ชลคดีดำรงกุล กันครับ

ย้ำความเข้าใจ : ระบบการลงทุนนี้เป็นการนำ “ส่วนหนึ่ง” ของแนวคิดที่ได้จากการสัมภาษณ์เสี่ยปู่มาสร้างเป็นระบบการลงทุนเพื่อทำการวิจัยทดสอบโดยทีมงาน SiamQuant มิใช่ระบบการลงทุนของเสี่ยปู่เองนะครับ

หลักการคัดกรองหุ้นแบบเสี่ยปู่ :

การพูดคุยกับเสี่ยปู่ทำให้เราเกิดแรงบันดาลใจในการผสมผสานการลงทุนแบบเป็นระบบเชิง Quantitative กับแนวคิดการเลือกหุ้นแบบ Value Investing หรือเรียกง่ายๆว่า Quant Value โดยระบบจะทำการเลือกหุ้นที่จะลงทุนด้วยปัจจัยพื้นฐานเป็นหลักและถือเอาไว้จนกว่าจะมีการเปลี่ยนแปลงของปัจจัยพื้นฐานอย่างมีนัยยะสำคัญ หรือครบรอบการปรับพอร์ทใน 1 ปี (Yearly Rotational Investing) โดยแก่นหลักของกลยุทธ์คือจะเน้นคัดเลือกหุ้นที่มี กำไรเติบโตสม่ำเสมอโดยทำการเปรียบเทียบอัตราการเติบโตของกำไรในไตรมาสปัจจุบันกับกำไรในไตรมาสเดียวกันของปีก่อนหน้า (Net Profit Year on Year) โดยมีจุดประสงค์ในการหาธุรกิจที่มีการเติบโต (Growth) เป็นสำคัญ

นอกจากนี้นั้น PEG Ratio ยังเป็นหนึงในวิธีการที่เสี่ยปู่ใช้ในการเลือกหุ้น โดยเราจะนำค่า PEG Ratio มาใช้ในการจัดลำดับคะแนนของหุ้น โดยมาจากแนวคิดที่ว่าหุ้นที่ซื้อขายด้วย PE ที่ไม่แพงจนเกินไปและมีการเติบโต (Growth) ที่ดีนั้นถือเป็นการลงทุนที่ดี ด้วยความเชื่อที่ว่าอัตราส่วนของ PEG Ratio นั้นจะปิดจุดอ่อนของวิธีการเลือกหุ้นด้วย PE ที่ต่ำเพียงอย่างซึ่งอาจจะทำให้พลาดโอกาสในการซื้อหุ้นที่มีอัตราการเติบโตของธุรกิจที่สูงแต่ซื้อขายในระดับ PE ที่สูงเช่นกัน โดยสูตรการคำนวณ PEG ratio คือ

PEG = PE / EPS Growth Rate YoY

หมายเหตุ 1 : ใช้ตัวแปร SQPE() / SQEPS_YoY() ของฐานข้อมูล SQ Hybrid Database

ซึ่งเสี่ยปู่จะชื่นชอบหุ้นที่มีค่า PEG ต่ำกว่า 0.6 เป็นพิเศษเนื่องจากการที่ PEG ต่ำนั้นหมายความว่าอัตราส่วนของการเติบโตของกำไรนั้นสูงกว่าค่า PE Ratio มากทำให้เวลาคำนวณค่าออกมาแล้ว PEG ค่าน้อย

ทั้งนี้ เสี่ยปู่ไม่ชอบลงทุนในหุ้นกลุ่มที่กำไรมีความผันผวนสูง เช่น กลุ่มวัฏจักร, น้ำมัน และ ไม่ชอบหุ้นกลุ่ม Bank เพราะมีทั้งความละเอียดอ่อนต่อภาวะเศรษฐกิจมหภาคและมีความซับซ้อนในการวิเคราะห์พื้นฐานเพราะฉะนั้นเราจะตัด Sector ธนาคารและ Sector พลังงานออกไปจาก Universe ที่ระบบจะทำการเข้าซื้อ

หลักการเข้าซื้อหุ้นสไตล์เสี่ยปู่ :

หัวใจหลักอย่างหนึ่งของการเข้าซื้อหุ้นด้วยปัจจัยพื้นฐานคือการลงทุนในช่วงเวลาที่มีความผิดปกติบางอย่าง ในตลาดที่ทำให้ราคาสินทรัพน์นั้นไม่สะท้อนมูลค่าความเป็นจริง (Mispricing anomaly) โดยที่เสี่ยปู่จะทำการศึกษาปัจจัยพื้นฐานของบริษัทต่างๆในตลาดหลักทรัพย์เป็นอย่างดี และเสี่ยปู่จะทำการทยอยเข้าซื้อหุ้นที่ได้ศึกษามาแล้ว เมื่อตลาดมีการปรับฐานหรือเกิดวิกถตการณ์ที่ทำให้ตลาดมีการ Panic โดยจะแบ่งรับหุ้นที่ผ่านการคัดกรองแล้วในระดับราคาต่างๆ โดยผ่านการวิเคราะห์แล้วว่าปัจจัยของการ ลดลงของราคาหุ้นหรือตลาดนั้นไม่ได้มีผลกระทบกับมูลค่าพื้นฐานของบริษัทในระยะยาว

แต่เนื่องจากเสี่ยปู่ ไม่ได้มีการกำหนดจุดเข้าจุดออกอย่างชัดเจนในเวลาวิกถตการณ์ ทางเราจึงเลือกที่จะใช้การซื้อขายแบบ Yearly Rotation Investing ซึ่งจะทำการซื้อหุ้นตอนต้นปีและขายหุ้นออกเมื่อสิ้นปีเพื่อทำการทดสอบพลังของการใช้ปัจจัยพื้นฐานในการเลือกหุ้นลงทุนโดยปราศจากการจับจังหวะตลาดด้วยการวิเคราะห์ทางเทคนิค

สำหรับการคัดเลือกหุ้นนั้น เราจะสร้างระบบการลงทุนที่จำลองการเข้าซื้อหุ้นด้วยหลักการคัดเลือกหุ้นสไตล์เสี่ยปู่ โดยพิจารณาจากศักยภาพของบริษัทในการทำกำไรโดยใช้ค่า Net Profit ที่เติบโตแบบ Year on Year และบริษัทต้องมี Net Profit เป็นบวกในจังหวะที่เข้าซื้อเพื่อเป็นการยืนยันว่าบริษัทไม่ได้เติบโตเพราะขาดทุนน้อยลง ตามด้วยการเรียงลำดับคะแนนของหุ้นที่มีสัญญาณซื้อ (Position Score) ด้วยค่า PEG ratio จากน้อยมามาก

หลักการการขายหุ้นสไตล์เสี่ยปู่

ในการวิจัยครั้งนี้ เราจะทำการจำลองระบบการลงทุนเป็นลักษณะ Rotation Buy & Hold กล่าวคือเราจะซื้อหุ้นเข้าตอนต้นปีและขายออกในปลายปีของทุกๆปีที่ในช่วงที่ทำการทดสอบ อย่างไรก็ดีหากว่าหุ้นที่อยู่ใน Portfolio มีการเติบโตของกำไรได้ลดลง คือกำไรสุทธิหรือ Net Profit ของไตรมาสปัจจุบันเทียบกับไตรมาสเดียวกันของปีที่แล้วมีการลดลงระบบจะทำการขายออกเพื่อลดความเสี่ยงที่จะต้องถือหุ้นที่อัตราการเติบโตของกำไรมีการถดถอยแล้วนั่นเอง

แนวทางการบริหารจัดการความเสี่ยง

โดยเสี่ยปู่ได้ให้ทัศนะไว้ว่าปัจจุบันเสี่ยปู่ถือหุ้นกว่า 20 ตัวใน portfolio โดยอนาคตอยากลดให้เหลือ 10 ตัวโดยในที่นี้เราจะทำการทดลองเปลี่ยนแปลงค่า Position Size หรือขนาดของการลงทุนในแต่ละครั้ง เพื่อทำการศึกษาปัจจัยต่างๆที่ส่งผลกระทบต่อผลตอบแทนการลงทุนและค่าสถิติต่างๆของ porfolio เพิ่มเติมโดยหวังว่าผลลัพธ์จากการวิจัยเชิง Quantitative น่าจะให้ข้อมูลที่เป็นประโยชน์ต่อนักลงทุนในการตัดสินใจเลือกใช้กลยุทธ์แบบต่างๆ

เงื่อนไขในการทดสอบในการวิจัยกลยุทธ์การลงทุน

ต่อไปนี้เป็นเงื่อนไขของการทดสอบกลยุทธ์การลงทุนที่เราสร้างมาจากแรงบันดาลใจจากการได้สัมภาษณ์ และสอบถามแนวคิดและปรัชญาการลงทุนของ “เสี่ยปู่” Value Investor ที่ประสบความสำเร็จอย่างสูงในตลาดหุ้นไทย โดยระบบจะทำการเข้าซื้อหุ้นที่มีพื้นฐานที่ดีและใช้ค่า PEG Ratio เป็นคะแนน PositionScore โดย PositionScore นั้นจะทำหน้าที่เรียงลำดับความสำคัญของหุ้นโดยไล่ซื้อจากค่า PEG Ratio ต่ำสุดก่อนตามลำดับโดยรายละเอียดของเงื่อนไขการทดสอบอื่นๆมีดังนี้:

| Condition | Details |

| Backtesting Window |

|

| Restriction |

|

| Universe |

|

| Filter |

|

| Entry |

|

| Exit & Stops |

|

| Position Size |

|

| Risk Management |

|

| Position Score |

|

| Order Management |

|

ตารางที่ 1 : ตารางแสดงรายละเอียดเงื่อนไขในการทดสอบระบบ Growth Value System

ผลการทดสอบระบบลงทุน “หุ้นเติบโตราคาถูก”

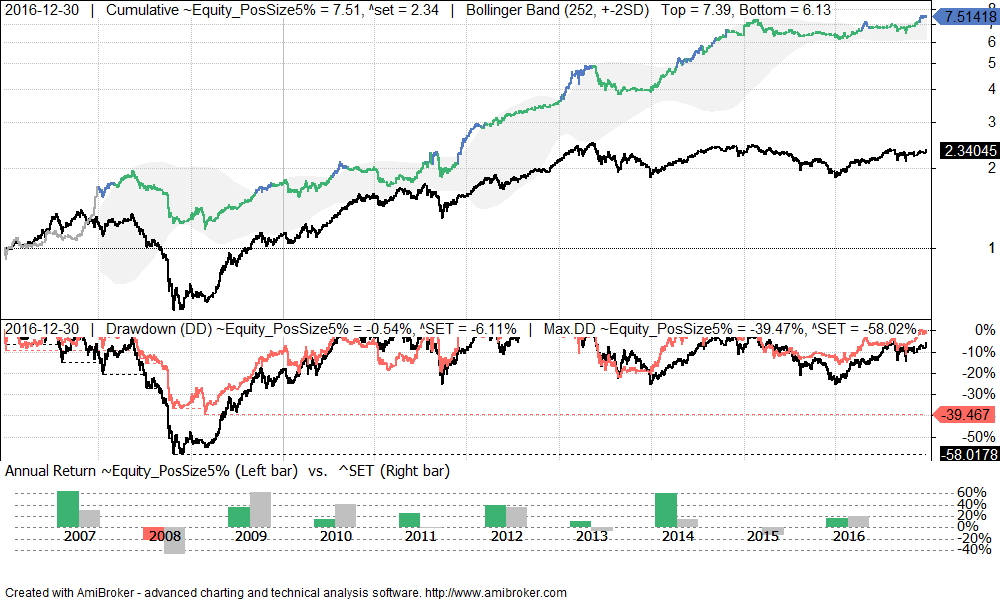

ภาพที่ 1 : มูลค่าของพอร์ตโฟลิโอในจากการทดสอบกลยุทธ์ Growth Value System

ภาพที่ 1 : มูลค่าของพอร์ตโฟลิโอในจากการทดสอบกลยุทธ์ Growth Value System

| Portfolio Metric | Growth Value System | SET Index |

| Net Profit | 628.64% | 134.04% |

| CAGR | 21.98% | 9.17% |

| MaxDD | -39.47% | -58.02% |

| Longest DD (Month) | 26.8 | 44.15 |

| CAR / MDD | 0.56 | 0.16 |

| Trade Metric | Growth ValueSystem | SET Index |

| No. of All Trade | 186 | – |

| Avg. Bar Held | 154.15 | – |

| % Win | 51.61% | – |

| Avg. Profit/Loss % | 26.7% | – |

| Max Consecutive Loss | 13 | – |

ตารางที่ 2: ผลลัพธ์ของการทดสอบกลยุทธ์ Growth Value System Vs. SET index

ผลจากการทดสอบระบบการลงทุน Growth Value System พบว่ามีผลตอบแทนที่ค่อนข้างดี ซึ่งแม้ว่าเราจะซื้อเพียงปีละครั้งคือซื้อตอนต้นปีแต่ระบบก็ยังสามารถทำกำไรได้ในระยะยาว โดยมีค่า CAGR หรือผลตอบแทนโดยเฉลี่ยต่อปีอยู่ที่ 21.98% โดยไม่จำเป็นต้องทำการซื้อ-ขายหุ้นบ่อยๆ เนื่องจากปัจจัยพื้นฐานได้ช่วยให้เราลงทุนแต่ในหุ้นที่มี Growth ที่ดีและมีค่า PE ที่ไม่แพงเมื่อเทียบกับอัตราการเติบโตของกำไร นอกจากนี้หากพิจารณาด้านความเสี่ยงแม้ระบบเราจะถือหุ้นทั้งปี แต่ก็สามารถผ่านวิกฤตต่างๆได้ เช่น วิกฤตซับไพร์ม ปี 2008 ซึ่งระบบมี Drawdown ลึกสุด -39.47% แต่ก็ยังน้อยกว่าเมื่อเปรียบเทียบกับ SET ที่ ลงไปถึง -58.02% โดยมีค่า Longest Drawdown ของระบบเท่ากับ 26.8 เดือน ในขณะที่เียบกว่า SET Index ที่ 44.15 เดือน ซึ่งหมายความว่าระบบใช้เวลานานที่สุด 26.8 เดือนในการทำให้พอร์ตโฟลิโอมีจุดสูงสุดใหม่ หรือน้อยกว่า SET Index ถึงเกือบสองเท่านั่นเอง

ผลการทดสอบเพิ่มเติม : Position Size หรือขนาดการลงทุนในแต่ละครั้งที่เหมาะสมกับระบบนี้

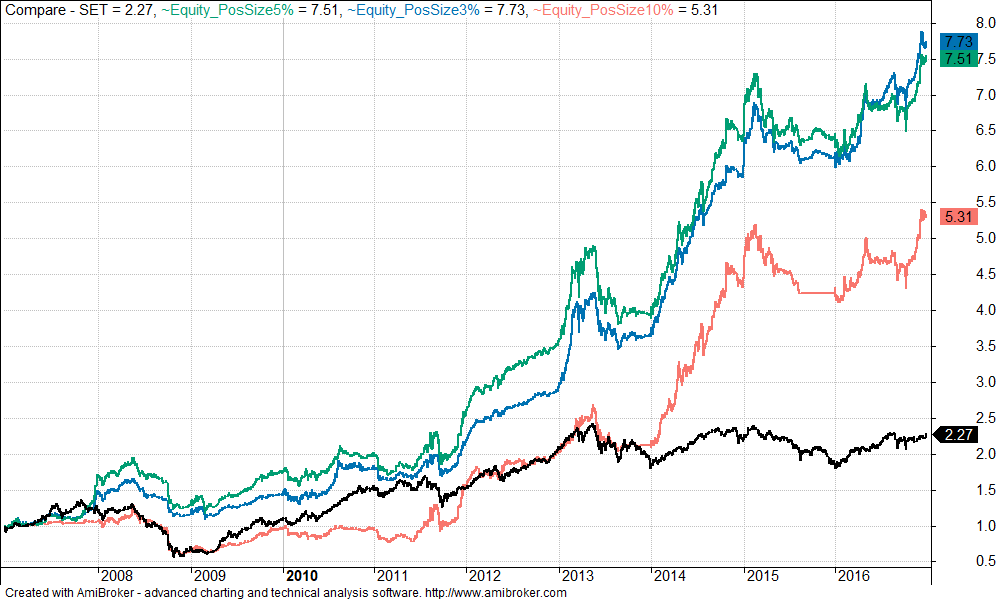

ในการทดลองนี้เราจะทดลองเปลี่ยนน้ำหนักการลงทุนของหุ้นแต่ละตัวใน Portfolio โดยเปลี่ยนจาก Position Size 5% ของ Total Portfolio Value จาก Original System ลดลงเป็น 3% และ เพิ่มขึ้นเป็น 10% ของมูลค่า Portfolio ตามลำดับ โดยกำหนดเงื่อนไขอื่นๆให้คงที่ โดยเราจะทำการเปรียบเทียบมูลค่า Portfolio ตลอดช่วงเวลาลงทุนในภาพที่ 2 ด้านล่างนี้

ภาพที่ 2 : ภาพเปรียบเทียบมูลค่าพอร์ตโฟลิโอจาการทดสอบกลยุทธ์ Growth Value System Position Size 5% (เส้นสีเขียว), Position Size 3% (เส้นสีน้ำเงิน) และ Position Size 10% (เส้นสีแดง) เปรียบกับ SET Benchmark (เส้นสีดำ)

ภาพที่ 2 : ภาพเปรียบเทียบมูลค่าพอร์ตโฟลิโอจาการทดสอบกลยุทธ์ Growth Value System Position Size 5% (เส้นสีเขียว), Position Size 3% (เส้นสีน้ำเงิน) และ Position Size 10% (เส้นสีแดง) เปรียบกับ SET Benchmark (เส้นสีดำ)

| Portfolio Metrics | 3% Position Size | 5% Position Size | 10% Position Size |

| Net Profit | 673% | 628.64% | 431.21% |

| CAGR | 22.7% | 21.98% | 18.18% |

| MaxDD | -33.82% | -39.47% | -52.1% |

| Longest DD (Month) | 26.65 | 26.8 | 39.8 |

| CAR/MDD | 0.67 | 0.56 | 0.61 |

| Trade Metrics | 3% Position Size | 5% Position Size | 10% Position Size |

| No. of All Trade | 335 | 186 | 99 |

| Avg. Bar Held | 134.87 | 154.15 | 175.73 |

| % Win | 60% | 51.61% | 49.49% |

| Avg. Profit/Loss % | 25.28% | 26.7% | 25.7% |

| Max Consecutive Loss | 16 | 13 | 11 |

ตารางที่ 3 : ตารางแสดงผลลัพธ์ของการทดสอบกลยุทธ์ PEG ด้วยการใช้ PostionSize 5% เปรียบเทียบกับ PositionSize 3% และ PositionSize 10%

ผลลัพธ์จากการวิจัยระบบการลงทุนพบว่าการกระจายการลงทุนที่มากขึ้น สามารถเพิ่มผลตอบแทนและลดความเสี่ยงได้ ซึ่งสังเกตจากค่า CAGR หรือผลตอบแทนโดยเฉลี่ยต่อปี ซึ่งระบบที่มีการกระจายการลงทุนทีละ 3% มีค่า CAGR ดีที่สุดคือเท่ากับ 22.7% เมื่อเทียบกับระบบดั้งเดิมที่มีการกระจายการลงทุนตัวละ 5% และ ระบบที่ซื้อหุ้นตัวละ 10% โดยมีค่า CAGR เท่ากับ 21.98% และ 18.18% ตามลำดับ

นอกจากนี้ค่า MaxDD ของระบบที่มีการกระจายการลงทุนทีละ 3% ก็ยังต่ำที่สุดคือเท่ากับ -33.82% เมื่อเทียบกับระบบดั้งเดิมที่มีการกระจายการลงทุนทีละ 5% และ ระบบที่ซื้อหุ้นตัวละ 10% โดยมีค่า MaxDD เท่ากับ -39.47% และ -52.1% ตามลำดับ

นอกจากนี้แล้วสังเกตุได้ว่าค่า %Win หรืออัตราความแม่นยำในการทำกำไรเพิ่มสูงขึ้นถึง 60% เมื่อเรากระจายการลงทุนทีละ 3% ของ Total Portfolio Equity เนื่องจากเมื่อจำนวน Sample Size หรือการเทรดมากขึ้น ค่าสถิติที่ได้ก็จะเริ่มวิ่งเข้าสู่อัตราที่น่าจะเป็นของมันขึ้นไปเรื่อยๆ

ดังนั้นจากผลการทดลองเราสามารถสรุปได้ว่าการลดลงของขนาดของการลงทุนต่อตัว (Position Sizing) นั้น ส่งผลให้ผลตอบแทนของระบบสูงขึ้นและมีค่า Maximum Drawdown ลดลงโดยการกระจายการลงทุนนั้นมีส่วนช่วยให้ระบบไม่ไปจมอยู่กับหุ้นตัวใดตัวหนึ่งมากเกิน ไปและช่วยสร้างโอกาสให้ Portfolio มีหุ้นที่สร้างผลตอบแทน (Performance) มากขึ้นซึ่งขัดกับแนวทางความเชื่อของคนทั่วไปที่นิยมลงทุนเน้นในหุ้นไม่กี่ตัวหรือ All In หมดหน้าตักกับหุ้นตัวเดียว โดยคาดหวังให้พอร์ทเติบโตได้อย่างรวดเร็ว แต่ในความเป็นจริงแล้ว การกระจายความเสี่ยงกลับเป็นปัจจัยที่ทำให้พอร์ทสามารถเติบโตได้อย่างยั่งยืนสำหรับระบบนี้ครับ

สรุปข้อคิดที่ได้จากทดสอบระบบ Growth Value ซึ่งได้มาจากแนวคิดและแรงบันดาลใจจากการสัมภาษณ์เสี่ยปู่

- การกระจายการลงทุน (Diversification) โดยใช้ ปัจจัยพื้นฐานในการคัดเลือกหุ้นนั้นถือว่าเป็นอีกวิธี ที่สามารถช่วยให้มูลค่าของการลงทุนเติบโตได้อย่างยั่งยืน

- ระบบการลงทุนด้วยปัจจัยพื้นฐานต้องการเวลาและความอดทนต่อ Drawdown เป็นอย่างมากของนักลงทุน จึงจะสามารถสร้างผลตอบแทนได้อย่างมีประสิทธิภาพโดยการถือหุ้นข้ามปีย่อมทำให้เกิด Drawdownl สูงอย่างนี้พอสมควร อย่างไรก็ตามค่า Maximum Drawdown ยังคงต่ำกว่า SET Index อย่างมีนัยยะสำคัญ

- การขายหุ้นเมื่อแนวโน้มกำไรของบริษัท (Net Profit) มีการลดลง สามารถช่วยนักลงทุนลดการขาดทุนได้มาก ถึงแม้จะไม่ได้ใช้เครื่องมือทางเทคนิคมาช่วยจับสัญญาณขาย

จากผลการทดสอบนี้ทำให้เราได้รู้ว่า การที่จะเลียนแบบความสำเร็จและสร้างผลตอบแทนตามแนวทางการลงทุนแนว Growth Value แบบเสี่ยปู่นั้นเป็นไปได้!! แต่ไม่ใช่สิ่งที่ง่ายถึงแม้จะใช้ระบบลงทุนการลงทุนแบบ Yearly Rotational Investing แล้วก็ตาม ซึ่งจากผลการวิจัยนี้จะเห็นได้ว่านักลงทุนนั้นต้องอาศัยทั้งความใจเย็นและความอดทนอย่างมากต่อการลดลงของมูลค่า Portfolio ถึง -39.47% จากมูลค่าสูงสุดในช่วงเวลา 10 ปีที่ผ่านมา และยังต้องมีความสามารถในการควบคุมจิตใจ และอารมณ์ในการถือหุ้นและขายออกเมื่อมีสัญญาณขายเท่านั้น เพราะในความเป็นจริงแล้วสิ่งต่างๆมากมายสามารถที่จะเกิดขึ้นได้ในระหว่างที่เราทำการลงทุนอยู่ โดยมีข่าวสารต่างๆทั้งดีและร้ายถาโถมเข้ามามากมายในทุกๆวัน ซึ่งอาจจะทำให้เราสงสัย (Doubt) กับแนวทางและวิธีการลงทุนอยู่ตลอดเวลา

ดังนั้นความสำเร็จในโลกความจริงจึงต้องการทั้งความรู้, ความเข้าใจต่อวิธีการลงทุนของตนเองอย่างลึกซึ้ง รวมถึงความมุ่งมั่นอดทนและความแข็งแกร่งของจิตใจในคราวเดียวกัน อย่างที่ “เสี่ยปู่” สมพงษ์ ชลคดีดำรงกุล ได้เคยพิสูจน์เอาไว้ให้เราเห็นแล้วนั่นเองครับ