ผมเชื่อว่าหากพูดถึงวิธีการประเมินและหาหุ้นเชิงคุณค่า (Value Stock) นั้น จริงๆแล้วก็มีอยู่หลายวิธีด้วยกัน โดยหนึ่งในอัตราส่วนที่ผมเชื่อว่านักลงทุนทุกคนน่าจะคุ้นเคยกันเป็นอย่างดีนั่นก็คือ อัตราส่วน P/E Ratio และอัตราส่วน P/BV Ratio ซึ่งในกรณีนี้หากหุ้นตัวใดที่มีอัตราส่วนดังกล่าวที่ต่ำกว่าก็จะหมายความว่าเป็นหุ้นที่ซื้อขายกันที่ราคาต่ำกว่ามูลค่า (Discount Price) มากกว่า ยกตัวอย่างเช่น หุ้น A มี PE Ratio ที่ 10 เท่า และ หุ้น B มี PE Ratio ที่ 5 เท่า จะหมายความว่าหุ้น B นั้นซื้อขายในราคาที่ถูกกว่านั่นเอง (แต่อย่างไรก็ตามจะต้องพิจารณาเรื่องการเปรียบเทียบระหว่างรูปแบบธุรกิจและกลุ่มอุตสาหกรรมด้วย)

อย่างไรก็ตาม ผมเชื่อว่าคำถามที่ยังมีอยู่ในใจนักลงทุนทุกคนคือ แล้วอัตราส่วนไหนกันแน่ที่มีประสิทธิภาพมากที่สุดในการวัดมูลค่าของหุ้น? ดังนั้นในบทความนี้เราจะมาทำความรู้จักและทดสอบเชิงสถิติกันครับว่าระหว่างตัวแปรอัตราส่วน PE และอัตราส่วน PBV นั้นตัวแปรใดมีประสิทธิภาพมากกว่ากัน โดยผมหวังว่าบทความชิ้นนี้จะมีประโยชน์กับนักลงทุนทุกๆท่านกันครับ

ทำความรู้จักกับอัตราส่วน PE และ PBV Ratio

ถึงแม้ว่าค่า PE และ PBV จะเป็นอัตราส่วนในการวัดความถูกแพงของหุ้นทั้งคู่ แต่จริงๆแล้วความหมายและที่มาของค่า PE และ PBV นั้นกลับแตกต่างกันออกไปโดยสิ้นเชิงซึ่งอ้างอิงจาก คู่มือสูตรการคำนวณค่าสถิติและอัตราส่วนทางการเงินของตลาดหลักทรัพย์แห่งประเทศไทย ดังนี้

อัตราส่วน PE Ratio คืออัตราส่วนเปรียบเทียบระหว่างราคาตลาดของหุ้นสามัญต่อกำไรสุทธิต่อหุ้นสามัญ (EPS) ที่บริษัทนั้นทำได้ในรอบระยะเวลา 12 เดือนหรือในรอบ 1 ปีล่าสุดซึ่งคำนวณได้จาก

ราคาปิดของหุ้นสามัญ X [(จำนวนหุ้นสามัญ+ จำนวนหุ้นบุริมสิทธิ) – จำนวนหุ้นซื้อคืน] / กำไรงวด 12 เดือนล่าสุด

ในขณะที่อัตราส่วน PBV Ratio นั้นคือ อัตราส่วนเปรียบเทียบระหว่างราคาตลาดของหุ้นสามัญต่อมูลค่าทางบัญชีของหุ้นสามัญ 1 หุ้นตามงบการเงินล่าสุดของบริษัทผู้ออกหุ้นสามัญ ซึ่งแสดงราคาหุ้น ณ ขณะนั้นเป็นกี่เท่าของมูลค่าทางบัญชีซึ่งคำนวณได้จาก

ราคาปิดของหุ้นสามัญ X [(จำนวนหุ้นสามัญ+ จำนวนหุ้นบุริมสิทธิ) – จำนวนหุ้นซื้อคืน] / ส่วนของผู้ถือหุ้นของบริษัท (รวมมูลค่าหุ้นที่ถือโดยบริษัทย่อย)

ดังนั้น เราจึงสามารถสรุปได้ว่าอัตราส่วน PE นั้นเป็นการวัดความถูกแพงของหุ้นเทียบกับกำไรของบริษัท (งบกำไรขาดทุนเบ็ดเสร็จ) แต่อัตราส่วน PBV เป็นการวัดความถูกแพงของหุ้นเทียบกับมูลค่าทางบัญชีของบริษัท (งบดุล) นั่นเอง

รายละเอียดการทดสอบวิจัย

โดยในส่วนถัดไปนี้เราจะมาลองทำการทดลองเทียบประสิทธิภาพของตัวแปรทั้ง 2 ตัวนี้ โดยเราจะนำกลยุทธ์ลักษณะ Buy & Hold (ซื้อและถือยาว) ที่คัดเลือกหุ้นที่อยู่ในกลุ่ม Top 5 Percentile ทั้งที่มีค่า PE หรือ PBV ที่ต่ำที่สุดมาสร้างพอร์ตโฟลิโอที่เป็นตัวแทนของทั้ง 2 ตัวแปรนี้โดยมีจุดประสงค์เพื่อเปรียบเทียบความมีประสิทธิภาพของทั้งสองตัวแปรในการสร้างผลตอบแทนโดยมีรายละเอียดการทดสอบวิจัยดังนี้

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Universe |

|

| Entry |

|

| Exit |

|

| Filters |

|

| Position Size |

|

| Position Score |

|

ตารางที่ 1 : ตารางแสดงเงื่อนไขต่างๆสำหรับการทดสอบตัวแปร PE และ PBV

ผลการทดสอบการเปรียบเทียบ PE และ PBV

| Portfolio Metrics | PE Ratio | PBV Ratio | SET Index |

| Net Profit | 735.43% | 3,058.29% | 96.71% |

| CAGR | 9.97% | 16.72% | 3.08% |

| MaxDD | -66.76% | -79.59% | -75.87% |

| Longest DD (Month) | 83.30 | 55.95 | 128.40 |

| CAR/MDD | 0.15 | 0.21 | 0..04 |

| Trade Metrics | PE Ratio | PBV Ratio | SET Index |

| No. of All Trade | 447 | 437 | – |

| Avg. Bar Held | 258.30 | 292.41 | – |

| % Win | 45.64% | 48.05% | – |

| Avg. Profit/Loss % | 16.12% | 25.97% | – |

| Max Consecutive Loss | 16 | 13 | – |

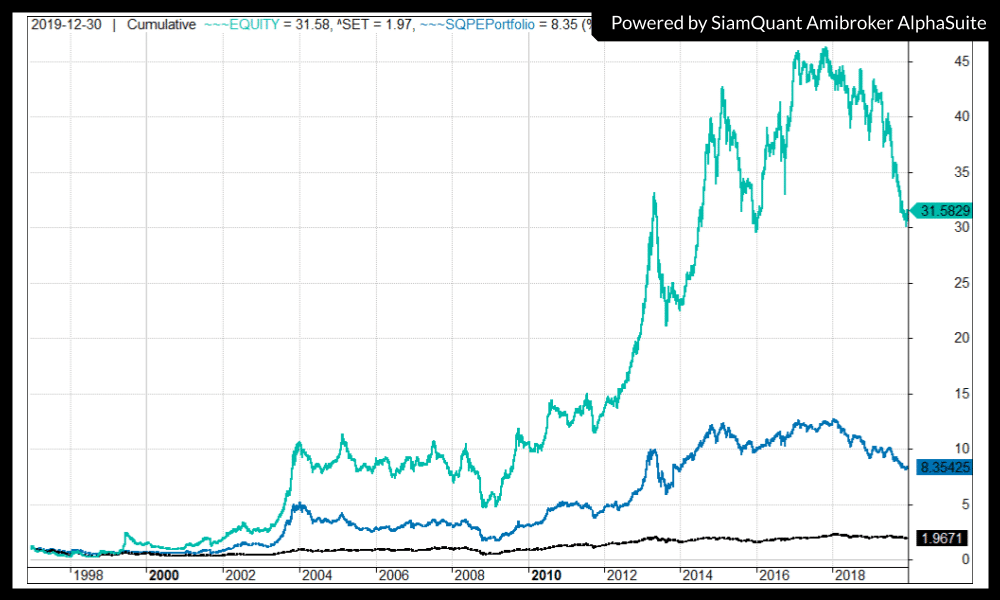

ภาพที่ 1 และตารางที่ 2 : ภาพและตารางแสดงผลตอบแทนของพอร์ตโฟลิโอ Undervalue วัดด้วย PBV (เส้นสีเขียว), PE (เส้นสีฟ้า) และดัชนี SET Index (เส้นสีดำ)

จากภาพและตารางข้างต้นแสดงให้เห็นว่า การคัดเลือกหุ้นคุณค่า (Value Stocks) ด้วยอัตราส่วน PE และ PBV นั้นต่างก็ให้ผลตอบแทนที่เหนือกว่า SET Indexในระยะยาวโดยมีผลตอบแทนโดยเฉลี่ยทบต้นต่อปีหรือ CAGR เท่ากับ 9.97%, 16.72% ตามลำดับ เมื่อเปรียบเทียบกับดัชนี SET Index ที่ 3.08% ซึ่งสิ่งที่น่าสนใจจากการทดสอบนี้คือ การคัดเลือกหุ้นที่อัตราส่วน PBV ต่ำนั้นให้ผลตอบแทนที่สูงกว่าคัดเลือกหุ้น PE ต่ำอย่างมีนัยยะในตลาดหุ้นไทย โดยให้ค่า CAGR ที่สูงกว่าถึง 67.7% เลยทีเดียว

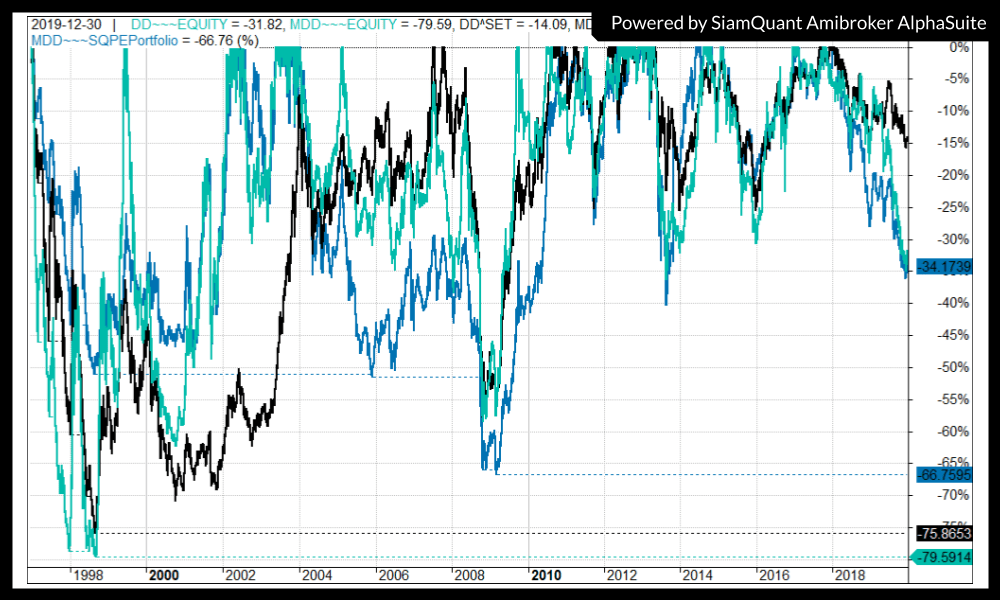

ภาพที่ 3 : ภาพและตารางแสดงการเปรียบเทียบ Maximum Drawdown ของพอร์ตโฟลิโอ Undervalue วัดด้วย PBV (เส้นสีเขียว), PE (เส้นสีฟ้า) และดัชนี SET Index (เส้นสีดำ)

อย่างไรก็ตาม ถ้าหากพิจารณาในด้านความเสี่ยงที่วัดโดย Maximum Drawdown จะพบว่าในกรณีพอร์ตโฟลิโอที่ลงทุนในหุ้น PBV ต่ำกลับนั้นมีความเสี่ยงที่สูงกว่าดัชนี SET Index อย่างมีนัยยะ โดยมีค่าเท่ากับ -79.59% และ -75.87% ตามลำดับ ซึ่ง Maximum Drawdown ทีเ่กิดขึ้นนี้เกิดในช่วงวิกฤติต้มยำกุ้ง (1997) นั่นเอง

แต่การเลือกหุ้นที่ PE ต่ำในช่วงต้มยำกุ้งนั้นกลับมีค่า Maximum Drawdown อยู่ที่ราวๆ -50% เท่านั้น ซึ่งสาเหตุหนึ่งก็เป็นเพราะค่า PE นั้นมีองค์ประกอบที่คำนวณจากกำไรสุทธิของบริษัทจดทะเบียน โดยในช่วงวิกฤติเศรษฐกิจนั้น กำไรของบริษัทต่างๆมักจะมีแนวโน้มลดลงอย่างชัดเจน (อ่านบทความ วิธีการปกป้องความเสี่ยงจากวิกฤติเศรษฐกิจ ด้วยการมุ่งเน้นลงทุนในหุ้น Growth และ Momentum ได้ที่นี่) จึงทำให้กลยุทธ์ไปค้นหาหุ้นมูลค่าจากค่า PE นั้น ทำให้เรายังคงเลือกบริษัทจดทะเบียนที่ยังคงมีศักยภาพในการสร้างกำไรจากการดำเนินงานอยู่ได้บ้างนั่นเอง

บทสรุปการเปรียบเทียบประสิทธิภาพของ PE และ PBV

จากผลการทดลองข้างต้นสามารถสรุปเป็นประเด็นที่น่าสนใจได้ดังนี้

- ข้อแตกต่างระหว่างค่า PE และค่า PBV คือ องค์ประกอบที่ใช้ในสูตรคำนวณค่าทั้ง 2 โดย ค่า PE นั้นจะมีการคำนวณจากกำไรสุทธิย้อนหลัง 1 ปีของบริษัทซึ่งเป็นค่าที่มาจากงบกำไรขาดทุนเบ็ดเสร็จ ส่วนค่า PBV จะมีการคำนวณจากส่วนของผู้ถือหุ้นซึ่งเป็นค่าที่มาจากงบดุลการเงิน (Balance Sheet)

- การคัดเลือกหุ้นต่ำกว่ามูลค่า หรือ Undervalued Stock ซึ่งวัดโดย PE และ PBV นั้นในภาพรวมให้ผลตอบแทนที่สูงกว่าดัชนี SET Index (Outperformance)

- ค่าทั้ง 2 นี้ต่างก็มีจุดเด่นที่แตกต่างกัน โดยถึงแม้การใช้ค่า PBV จะมีแนวโน้มที่จะสร้างผลตอบแทนทบต้นต่อปี (CAGR) ที่สูงกว่าก็จริง กลับมีค่า Maximum Drawdown สูงกว่าการใช้ค่า PE อย่างมีนัยยะ

โดยผมหวังว่าบทความนี้จะมีประโยชน์และทำให้เพื่อนๆพี่น้องนักลงทุนสามารถนำแนวคิดไปพัฒนาต่อยอดกลยุทธ์การลงทุนเดิม หรือการนำไปประยุกต์ใช้สร้างกลยุทธการลงทุนใหม่ๆครับ ซึ่งหากใครที่สนใจฐานข้อมูลงบการเงินแบบ Time-Series ด้วย SiamQuant AlphaSuite ที่เราใช้ในงานวิจัยนี้ สามารถดูรายละเอียด ได้ที่นี่ครับ