มหัศจรรย์แห่งเส้นค่าเฉลี่ย และกลยุทธ์การจัดพอร์ทระดับโลกของ Mebane T. Faber

เพราะเส้นค่าเฉลี่ยหรือ Moving Average คือเครื่องมือที่ถูกนำไปใช้กันอย่างกว้างขวางในแวดวงการลงทุนทั่วโลกมาอย่างยาวนาน ในวันนี้เราจึงอยากพาทุกคนไปเรียนรู้ถึงความมหัศจรรย์ของมัน ด้วยการสรุปงานวิจัยด้านการเงินที่โด่งดังที่สุดชิ้นหนึ่งของโลก ซึ่งเขียนโดยผู้จัดการกองทุนชื่อดังอย่าง Mebane T. Faber แห่งกองทุน Cambria Investment ให้ได้อ่านกันครับ!

เส้นค่าเฉลี่ยและงานวิจัยที่โด่งดังที่สุดชิ้นหนึ่งของ Mebane Faber

เมื่อพูดถึงงานวิจัยด้านการเงินการลงทุนที่โด่งดังที่สุดของโลกในช่วง 5 ปีที่ผ่านมานั้น บทวิจัย “A Quantitative Approach to Tactical Asset Allocation” โดย Mebane T. Faber ถือได้ว่าเป็นงานวิจัยที่โด่งดังที่สุดชิ้นหนึ่งในแวดวงการเงินในปัจจุบัน โดยที่มันได้ถูกจัดอันดับให้เป็น No.1 ALL TIME TOP PAPERS ของคลังงานวิจัย Social Science Research Network (SSRN) เลยทีเดียว (SSRN ถือเป็นเว็บไซต์จัดเก็บข้อมูลงานวิจัยที่ใหญ่มากๆแห่งหนึ่งของโลก)

โดยสิ่งที่น่าสนใจจากงานวิจัยชิ้นนี้ก็เพราะว่ามันเป็นงานวิจัยซึ่งได้เชื่อมต่อเอาแนวคิดของผู้ที่เชื่อมั่นในเรื่องของตลาดที่มีประสิทธิภาพ (Efficient Market Hypothesis – EMH) และวิชาการจัดพอร์ทสมัยใหม่เพื่อกระจายความเสี่ยงสินทรัพย์ประเภทต่างๆ (Asset Allocation) หลอมรวมเข้ากับแนวคิดของผู้ที่ต่อต้านทฤษฎี EMH ผ่านการจับจังหวะตลาดด้วยเครื่องมือทางเทคนิคอย่างการใช้เส้นค่าเฉลี่ย (Moving Average) เพื่อพิสูจน์ว่ามันสามารถที่จะสร้างผลตอบแทนที่เหนือกว่าทั้งในแง่ของผลตอบแทนและความเสี่ยง (Risk Adjusted Return) ได้อย่างน่าสนใจ และยังพบว่าวิธีการของเขาสามารถที่จะสร้างพอร์ที่ให้ผลกำไรเหมือนกับการลงทุนในตลาดหุ้น แต่กลับได้รับความเสี่ยงคล้ายกับการลงทุนในพันธบัตรเท่านั้น!

นอกจากนี้แล้ว Mebane T. Faber ยังได้สอดแทรกเอาเกร็ดความรู้ที่ได้จากการวิจัย และประสบการณ์ในการลงทุนอย่างโชกโชนของเขาเอาไว้อย่างมากมายอีกด้วย ซึ่งสำหรับผู้ที่สนใจหาความรู้เพิ่มเติมจากงานวิจัยชิ้นนี้นั้น สามารถที่จะหาอ่านหนังสือที่ดังมากๆหลายๆเล่ม (ในสหรัฐอเมริกานะครับ ยังไม่ดังในไทย :D) อาทิเช่น The Ivy Portfolio, Global Asset Allocation หรือ The Share Holder’s Yield กันได้อย่างไม่ยากนัก ซึ่งรับรองว่าอ่านง่ายและสนุก ต่างกับหนังสือหลายๆเล่มซึ่งเขียนโดยผู้จัดการกองทุนและนักวิชาการหลายๆคนอยู่พอสมควรครับ (Faber เป็นทั้งผู้จัดการกองทุนและนักวิชาการด้วยนะครับ)

Note : EMH เชื่อว่าราคาหลักทรัพย์ที่ซื้อขายกันในตลาดนั้นได้สะท้อนถึงข้อมูลที่เกี่ยวข้องทั้งหมดแล้ว นอกจากนี้ยังอาจกล่าวได้ว่าราคาของสินทรัพย์นั้นๆได้สะท้อนถึงความเชื่อของนักลงทุนเกี่ยวกับความคาดหวังในอนาคตด้วย และไม่มีทางที่นักลุงทุนจะสามารถพยากรณ์และทำกำไรเอาชนะตลาดได้อย่างต่อเนื่องโดยใช้ข้อมูลที่เป็นที่ทราบกันดีอยู่แล้วในตลาด หากแต่จะเป็นความโชคดีของนักลงทุนเอง หรือ การที่นักลงทุนได้ข้อมูลจากภายในบริษัทนั้นๆเท่านั้น

กล่าวคือ

- การเคลื่อนไหวของราคาหลักทรัพย์ได้ ไม่มีรูปแบบ หรือ มีรูปแบบที่คงอยู่ไม่นาน พอที่ นักลงทุน จะ “พยากรณ์” และ ทำกำไรจากการไร้รูปแบบนั้นได้

- ผลตอบแทน (หลังปรับความเสี่ยงแล้ว) ของ หลักทรัพย์ แต่ละตัว ควรจะเท่ากัน

ท่านสามารถศึกษาเพิ่มเติมเกี่ยวกับ EMH โดยคลิ้กที่ลิงค์นี้ครับ Wikipedia

เส้นค่าเฉลี่ยและกลยุทธ์ Global Tactical Asset Allocation (GTAA) ของ Mebane Faber

โดยสรุปย่อแล้ว “หัวใจ” ของงานวิจัยชิ้นนี้คือการชี้ให้เห็นถึงความไร้ประสิทธิภาพในการถือเงินสด, การลงทุนทรัพย์สินเพียงชนิดเดียว, ความเสี่ยงที่เกิดจากกลยุทธ์ถือยาวแบบ Buy and Hold รวมถึงสูตรการลงทุนในตราสารทุน (หุ้น) และพันธบัตร ในอัตราส่วน 60:40 ตามความเชื่อดั้งเดิม ซึ่งให้ผลตอบแทนแบบหักลดเงินเฟ้อ (Inflation Adjusted) ที่ย่ำแย่ ด้วยการนำเอาหลักการลงทุนแบบกระจายความเสี่ยง (Diversification) ผ่านสินทรัพย์ประเภทต่างๆ ประยุกต์เข้ากับหลักการลงทุนตามแนวโน้มแบบ Trend Following ด้วยการใช้เส้นค่าเฉลี่ย Moving Average เป็นเครื่องชี้วัด จนกลายเป็นกลยุทธ์แบบ Global Tactical Asset Allocation (GTAA) เพื่อสร้างผลตอบแทนที่เหนือกว่าเดิมออกมาในระยะยาว

ซึ่งจุดเด่นของงานวิจัยนี้อยู่ที่การมีผลหลังวิจัยเข้ามาประกอบด้วย กล่าวคือจะมีการแบ่งผลการวิจัยออกเป็น 2 ส่วน เรียกได้ว่าเป็นการแบ่งแบบ In-Sample (ก่อนตีพิมพ์งานวิจัย) และ Out-of-Sample (หลังตีพิมพ์งานวิจัย) โดยผลงานวิจัยส่วนแรกได้ถูกเผยแพร่ออกมาในปี 2006 แต่อีก 7 ปีให้หลัง มีการนำวิธีทดลองเดิมมาใช้กับข้อมูล Out-of-Sample ที่เพิ่มขึ้นมาตั้งแต่ปี 2006 จนถึงปี 2013 และพบว่ามันยังคงได้ผลเป็นอย่างดี ซึ่งเป็นการแสดงให้เห็นว่าผลที่ได้จาก In-Sample นั้น ไม่ได้เกิดขึ้นจากการปรับแต่งกลยุทธ์ให้เข้ากับฐานข้อมูลในอดีตจนเกินจริง (Over-Fitting) หรือเป็นเพียงโชคและความบังเอิญแต่อย่างใด

โดยรายละเอียดของการทดสอบส่วนที่ 1 หรือกลยุทธ์ GTAA5 โดยสรุปนั้นมีดังต่อไปนี้ครับ:

ระบบ GTAA5 (แบ่งเงินลงทุนไปในสินทรัพย์ 5 ประเภทเท่าๆกัน)

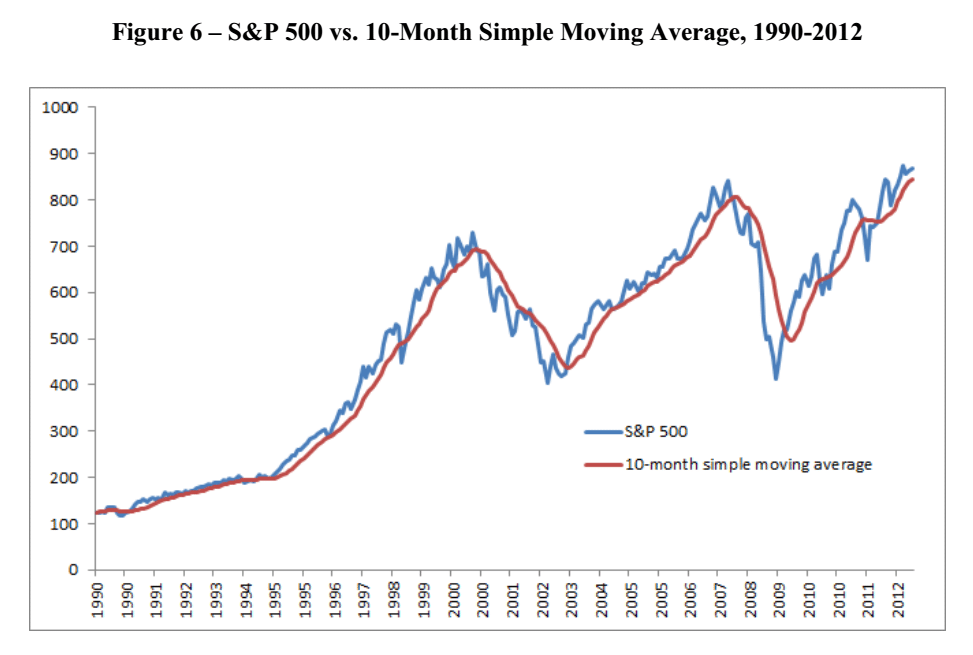

ภาพที่ 1 : ตัวอย่างการใช้เส้นค่าเฉลี่ย Moving Average 200 วัน เพื่อช่วยจับจังหวะดัชนี S&P 500

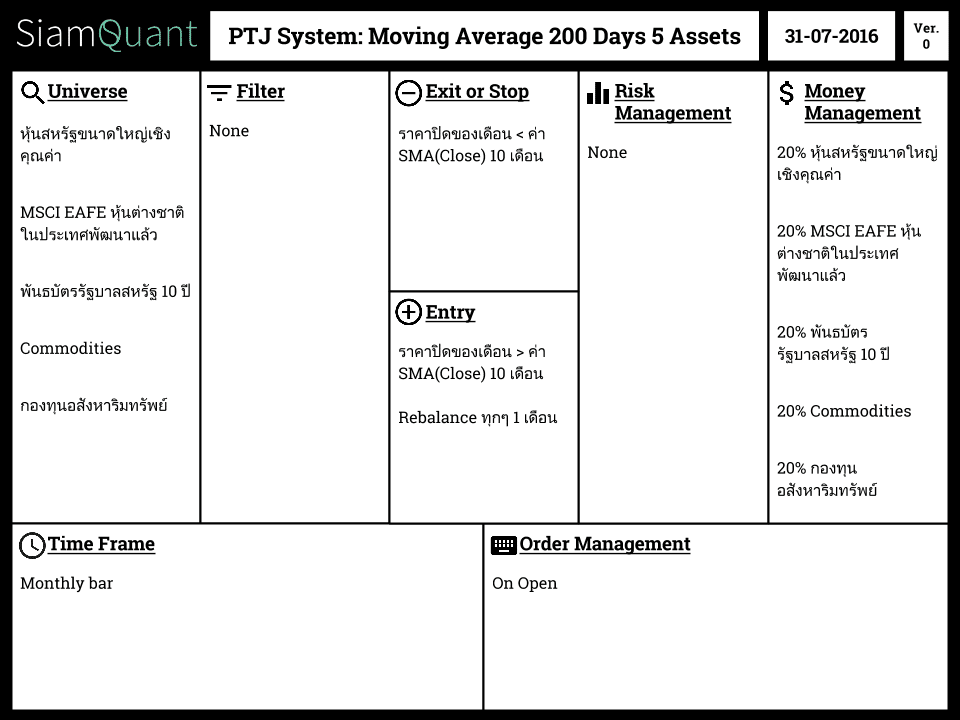

Universe หรือตะกร้าการลงทุน : หุ้นสหรัฐขนาดใหญ่เชิงคุณค่า, MSCI EAFE หรือหุ้นต่างชาติในประเทศพัฒนาแล้ว, พันธบัตรรัฐบาลสหรัฐ 10 ปี, Commodities หรือสินค้าโภคภัณฑ์ และ กองทุนอสังหาริมทรัพย์ โดยแบ่งเงินทุนเป็นกองๆ กองละ 20% ของมูลค่าพอร์ทโฟลิโอ ณ จุดเริ่มต้น

Entry หรือจุดเข้าซื้อ : เมื่อราคาของสินทรัพย์นั้นตัดเส้นค่าเฉลี่ย Moving Average 200 วันขึ้นจากด้านล่าง (Cross Up)

Exit หรือจุดขาย : เมื่อราคาของสินทรัพย์นั้นตัดเส้นค่าเฉลี่ย Moving Average 200 วันลงจากด้านบน (Cross Down)

Money Mangement หรือสัดส่วนการลงทุน : กระจายน้ำหนักไปตามสินทรัพย์ประเภทต่างๆในอัตราส่วนชนิดละ 20% ของพอร์ทโฟลิโอ โดยเมื่อเกิดสัญญาณจะเข้าซื้อเต็มจำนวนเงินที่เหลืออยู่ในสินทรัพย์ชนิดนั้นๆ และขายออกมาถือเงินสดเมื่อเกิดสัญญาณขาย

โดยที่เราสามารถที่จะเขียนระบบการลงทุนออกมาเป็นภาพตาม SiamQuant Strategy Canvas ได้ดังนี้

ภาพที่ 2 : SiamQuant Strategy Canvas แสดงรายละเอียดของกลยุทธ์ Moving Average 200 วันกับสินทรัพย์ลงทุน 5 ชนิด

ระบบ GTAA13 (แบ่งเงินลงทุนไปในสินทรัพย์ 13 ประเภท)

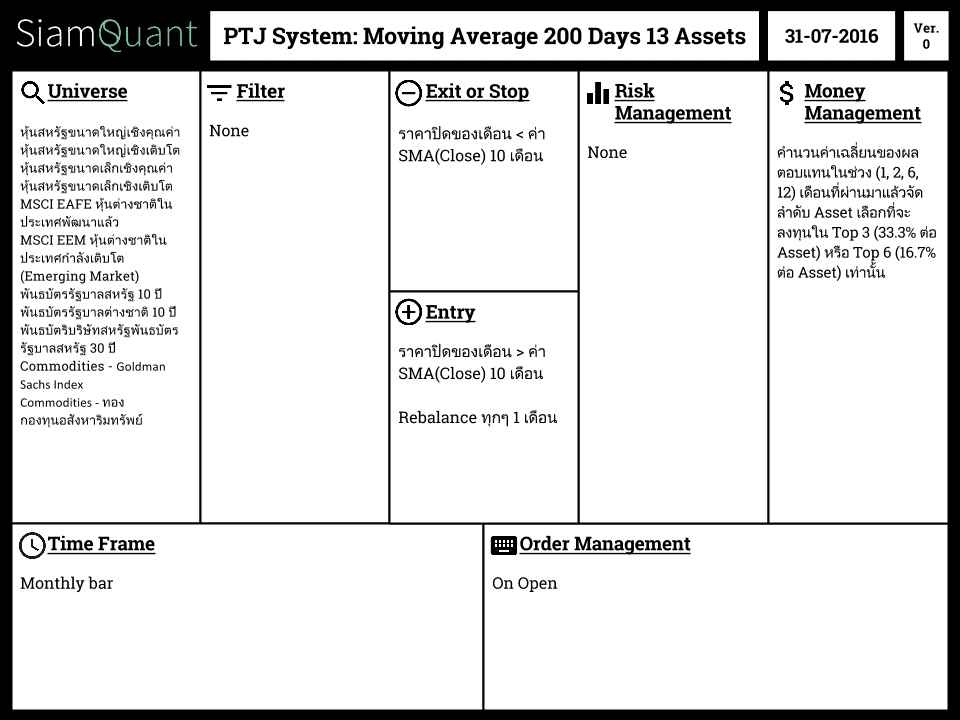

ผลงานวิจัยส่วนที่ 2 จะแนะนำแนวทางเทคนิคในการสร้างผลตอบแทนที่ดีขึ้นกว่าเดิมด้วยวิธีการต่างๆ อาทิเช่น มีการเพิ่มจำนวนชนิดสินทรัพย์จาก 5 เป็น 13 เพื่อที่จะทำการกระจายความเสี่ยงเพิ่มขึ้นไปในเครื่องมือการลงทุนต่างๆทั่วโลก และจะมีการใช้วิธีการจัดสรรสินทรัพย์แบบใหม่คือใช้การจัดลำดับ Top 3 และ Top 6 โดยจะมีการ rebalance ทุกเดือน อีกทั้งยังเปลี่ยนเครื่องมือลงทุนสำหรับเงินสดจากตั๋วเงิน 10 ปีเป็นพันธบัตรรัฐบาล 10 ปีเพื่อเพิ่มผลตอบแทนอีกด้วยครับ

โดยสามารถเขียนสรุปรายละเอียดของการทดสอบส่วนที่ 2 เป็นภาพตาม SiamQuant Strategy Canvasได้ดังต่อไปนี้ครับ:

ภาพที่ 3 : SiamQuant Strategy Canvas รายละเอียดของกลยุทธ์ Moving Average 200วัน กับสินทรัพย์ลงทุน 13 ชนิด

ผลการทดสอบระบบ GTAA ร่วมกับการใช้เทคนิคการจัดสรรสินทรัพย์ในเครื่องมือลงทุนต่างๆทั่วโลก

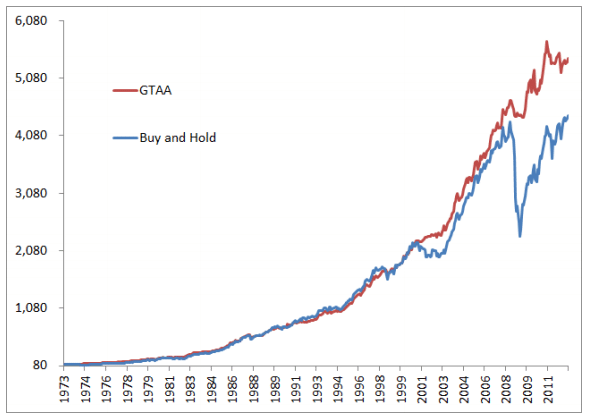

ภาพที่ 4 : กราฟแสดงลักษณะผลตอบแทนของระบบ Moving Average (Global Tactical Asset Allocation – GTAA) เมื่อเทียบกับกลยุทธ์พอร์ทโฟลิโอแบบถือยาวและกระจายความเสี่ยง

จากกราฟแสดงผลตอบแทนพบว่ากฎ Moving Average นั้น:

- ให้ผลตอบแทนที่สูงกว่าการใช้กลยุทธ์ Buy-and-Hold โดยกระจายการลงทุนไปตามสินทรัพย์ประเภทต่างๆ ไม่ว่าจะวัดจากผลตอบแทนแบบ Absolute Return, Risk Adjusted Return หรือ Inflation Adjusted Return

- มีความผันผวนและ Drawdown ต่ำกว่าการใช้กลยุทธ์ Buy-and-Hold

- สามารถใช้ได้ดีในทุกสภาวะตลาด ไม่ว่าจะเป็นตลาดหมีหรือกระทิงก็ตาม

โดยผลลัพธ์ที่เกิดขึ้นก็เนื่องมาจากเหตุผลหลักๆดังต่อไปนี้

- สินทรัพย์ประเภทต่างๆมีช่วงเวลาของการเกิด Momentum Effect หรือปรากฎการณ์แนวโน้ม ซึ่งทำให้เส้นค่าเฉลี่ยช่วยให้เราสามารถช่วยจับจังหวะตลาดได้

- การผสมผสานกลยุทธ์ Trend Following ซึ่งจับจังหวะการซื้อขายด้วยเส้นค่าเฉลี่ย 200 วัน ช่วยให้พอร์ทหลีกเลี่ยงความเสียหายในขาลงของสินทรัพย์แต่ละประเภท

- ความผันผวนและความเสี่ยงที่ต่ำลงของพอร์ทช่วยให้พอร์ทสามารถกลับมาเติบโตได้ง่ายขึ้นหลังเกิดความเสียหาย

โดยที่เราสามารถที่จะสรุปผลออกมาเป็นผลตอบแทนรายปีเพื่อให้เห็นผลลัพทธ์ได้อย่างชัดเจนขึ้นว่าการใช้ค่า Moving Average มาช่วยในการทำ Market Timing นั้นจะทำให้ผลค่าความผันผวนและ Drawdown ลดลงอย่างไร ซึ่งภาพต่อไปนี้คือตัวอย่างผลลัพท์ของระบบ GTAA5 (กระจายการลงทุนไปยังสินทรัพย์ 5 ประเภท)

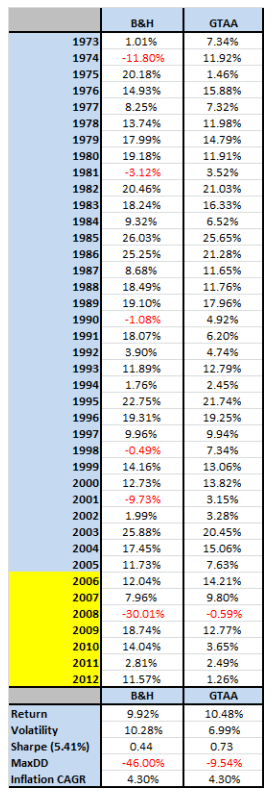

ภาพที่ 5 : ผลตอบแทนรายปีและสถิติสำคัญของระบบ Moving Average 200 วันกับสินทรัพย์ลงทุน 5 ชนิด

โดยจากตารางแสดงผลตอบแทนรายปีพบว่าระบบ GTAA5 ซึ่งใช้เส้นค่าเฉลี่ย Moving Average 200 วัน เป็นตัวจับจังหวะของตลาดนั้น :

- ให้ผลตอบแทนโดยเฉลี่ยรายปีอยู่ที่ 10.48% ซึ่งสูงกว่าพอร์ทที่ใช้กลยุทธ์แบบ Buy-and-Hold(Benchmark) ถึง 0.56% ต่อปี

- มีความผันผวนโดยเฉลี่ยเพียง 6.99% ต่อปี ซึ่งต่ำกว่าพอร์ทเปรียบเทียบหรือ Benchmark ถึง 3.29% ต่อปี!

- มีค่าผลตอบแทนต่อความเสี่ยงหรือ Sharpe Ratio อยู่ที่ 0.73 ซึ่งดีกว่า Benchmark กว่า 0.29 ทีเดียว!

- มีค่า Maximum Drawdown เพียง -9.54% ซึ่งต่ำกว่า Benchmark ถึง 36.46%!

- มีปีที่ขาดทุนเพียงปีเดียว จากระยะเวลากว่า 40 ปี!!

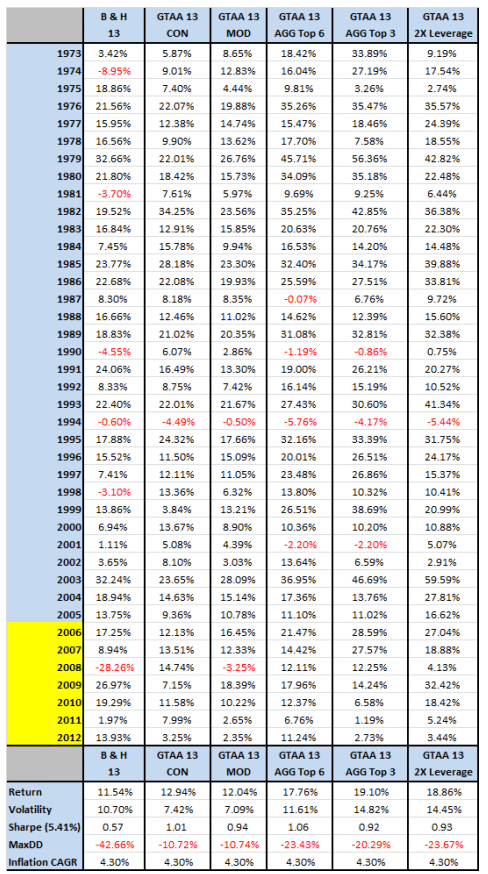

นอกจากนั้นแล้ว ผลลัพท์จากการประยุกต์ใช้เทคนิคต่างเพิ่มเติมกับพอร์ทโฟลิโอนั้น ก็ยังสามารถที่จะช่วยให้ผลตอบแทนต่อความเสี่ยงของพอร์ทดีขึ้นกว่าเดิมได้อีกด้วย โดยได้แสดงให้เห็นถึงผลลัพท์จากการประยุกต์ใช้เทคนิคต่างๆเพิ่มเติมกับกลยุทธ์ GTAA5 ดั้งเดิมดังต่อไปนี้ :

- กลยุทธ์ Buy-and-Hold โดยถือสินทรัพย์ทั้งหมด 13 ชนิด (B & H 13)

- กลยุทธ์ที่จัดสรรแบบความผันผวนต่ำ (GTAA 13 CON)

- กลยุทธ์ที่จัดสรรแบบความผันผวนปานกลาง (GTAA 13 MOD)

- กลยุทธ์ที่จัดสรรแบบความผันผวนสูง โดยเลือกสินทรัพย์ 6 ชนิดจากผลตอบแทน โดยมีการ rebalance ทุกๆเดือน (GTAA 13 AGG Top 6)

- กลยุทธ์ที่จัดสรรแบบความผันผวนสูง โดยเลือกสินทรัพย์ 3 ชนิดจากผลตอบแทน โดยมีการ rebalance ทุกๆเดือน (GTAA 13 AGG Top 3)

- กลยุทธ์ที่จัดสรรแบบความผันผวนสูง โดยเลือกสินทรัพย์ 3 ชนิดจากผลตอบแทน โดยมีการ rebalance ทุกๆเดือน และใช้ Leverage 2 เท่า (กู้เงินจาก Broker มาลงทุน) (GTAA 13 2X Leverage)

ตารางด้านล่างแสดงให้เห็นถึงผลลัพท์จากกลยุทธ์ต่างๆเปรียบเทียบกันออกมา

ภาพที่ 6 : ผลตอบแทนรายปีและสถิติสำคัญของระบบ Moving Average 200 วันกับสินทรัพย์ลงทุน 13 ชนิด

โดยจากตารางแสดงผลตอบแทนรายปีพบว่ากลยุทธ์ต่างๆที่ใช้ Moving Average 200 วัน เป็นหัวใจในการจับจังหวะตลาดนั้นได้ให้ผลลัทธ์ที่น่าสนใจต่างๆดังต่อไปนี้

- กลยุทธ์ที่จัดสรรแบบความผันผวนต่ำ

- มีค่า Maximum Drawdown -10.72% ซึ่งต่ำที่สุด และน้อยกว่า Benchmark รายปี (-42.66%) ถึง 31.94%!!

- กลยุทธ์ที่จัดสรรแบบความผันผวนปานกลาง

- มีค่าความผันผวน 7.09% ซึ่งต่ำที่สุด และต่ำกว่า Benchmark (10.70%) ถึง 3.61%!!

- กลยุทธ์ที่จัดสรรแบบความผันผวนสูง โดยเลือกสินทรัพย์ 6 ชนิดจากผลตอบแทน โดยมีการ rebalance ทุกๆเดือน

- มีค่า Sharpe Ratio 1.06 ซึ่งสูงที่สุด และมากกว่า Benchmark (0.57) ถึง 0.99!!

- กลยุทธ์ที่จัดสรรแบบความผันผวนสูง โดยเลือกสินทรัพย์ 3 ชนิดจากผลตอบแทน โดยมีการ rebalance ทุกๆเดือน

- ให้ผลตอบแทนรายปีอยู่ที่ 19.10% ซึ่งสูงกว่าการใช้กลยุทธ์ Buy-and-Hold (11.54%) ถึง 7.56%

- กลยุทธ์ที่จัดสรรแบบความผันผวนสูง โดยเลือกสินทรัพย์ 3 ชนิดจากผลตอบแทน โดยมีการ rebalance ทุกๆเดือน และใช้ Leverage 2 เท่า (กู้เงินจาก Broker มาลงทุน)

- ให้ผลตอบแทนรายปีอยู่ที่ 18.86% ซึ่งต่ำกว่าระบบ GTAA 13 AGG Top 3 อยู่เพียง 0.24%

- มีค่า Maximum Drawdown -23.67% ซึ่งสูงกว่าระบบ GTAA 13 AGG Top 3 อยู่ถึง 3.38%

สรุปแล้วก็คือ หากเรานำเส้นค่าเฉลี่ย Moving Average มาใช้พัฒนาระบบอย่างถูกวิธีก็จะสามารถทำรูปแบบผลตอบแทนออกมาได้หลากหลาย โดยส่วนใหญ่แล้วจะสามารถช่วยลดความผันผวนและความเสี่ยงของพอร์ทโฟลิโอ อาทิเช่น Volatility และ Maximum Drawdown ได้เหลือเพียงแค่ 10-20% เท่านั้นเอง และในบางกรณียังสามารถทำค่า Sharpe Ratio ออกมาได้เกิน 1 ซึ่งถือว่าสูงมากๆในการลงทุนแบบ Global อีกด้วยครับ!

บทสรุปความมหัศจรรย์ของเส้นค่าเฉลี่ยและกลยุทธ์ GTAA ของ Mebane T. Faber

จากที่ได้กล่าวมาทั้งหมดนั้น เราจะเห็นได้ว่าการใช้เส้นค่าเฉลี่ย 200 วัน ซึ่งถือเป็นตัวแทนกลยุทธ์ Long-Term Trend Following ที่ง่ายที่สุดนั้น สามารถที่จะช่วยให้ลักษณะผลตอบแทนในการลงทุนนั้นดีขึ้นเป็นอย่างมาก โดยเฉพาะในแง่ของความเสี่ยง จนสามารถที่จะทำให้พอร์ทโฟลิโอนั้นให้ผลตอบแทนพอๆกับตลาดหุ้นแต่มีความเสี่ยงพอๆกับการลงทุนในพันธบัตรเท่านั้นเอง เนื่องจากกลยุทธ์ประเภทนี้จะช่วยให้เราสามารถหลีกหนีจากสภาพตลาดขาลง และปกป้องความเสียหายครั้งใหญ่ของพอร์ทโฟลิโอออกไปได้เป็นอย่างดี โดยเพื่อนๆสามารถที่จะศึกษางานวิจัยโดยละเอียดเพิ่มเติมได้ตามลิงค์ในส่วนของ Reference ด้านล่างกันนะครับ

ปล. ในสัปดาห์นี้ทาง SiamQuant จะปล่อยบทความเกี่ยวกับเส้นค่าเฉลี่ยเพิ่มเติมอีกนะครับ โดยในบทความต่อไปจะเป็นการนำเอาเส้นค่าเฉลี่ย Moving Average มาทดลองใช้กับตลาดหุ้นไทยตามคำแนะนำของ Paul Tudor Jones ผู้ก่อตั้งกองทุนเฮดจ์ฟันด์ Tudor Investment Corporation มาให้ทุกคนได้อ่านกันต่อไป

ดังนั้นหากเพื่อนๆไม่อยากที่จะพลาดการปล่อยบทความในครั้งต่อไปนั้น สามารถติดตามพวกเราได้ที่ SiamQuant Facebook Fanpage โดยตั้งสถานะการติดตามให้เห็นโพสท์ของพวกเราได้ง่ายขึ้น (Facebook พึ่งปรับ Algorithm ใหม่ในการแสดง Feed) ด้วยการตั้งค่า See First และ All Notification On ตามภาพด้านล่างนี้นะครับ

พบกันใหม่ในตอนหน้า มีข้อสงสัยอะไรก็สามารถ Comment คุยกันด้านล่างต่อได้เลยนะครับ สวัสดีครับ!

ทีมงาน SiamQuant

SiamQuant Academy จุดเริ่มต้นของการลงทุนอย่างเป็นระบบ

อย่าลืม!! กดปุ่ม Liked ใน SiamQiant Facebook Fanpage เพื่อตั้งค่า See First และ All on เพื่อไม่ให้พลาดการติดตามบทความต่อๆไปครับ

References

1.A Quantitative Approach to Tactical Asset Allocation

2.Relative Strength Strategies for Investing

3.Greatest investors: Paul Tudor Jones Greatest investors: Paul Tudor Jones