Paul Tudor Jones หนึ่งใน Market Wizard ผู้จัดการกองทุน Hedge Fund ผู้โด่งดังได้เคยกล่าวเอาไว้ว่า “จงร่วมเป็นส่วนหนึ่งไปกับแนวโน้มใหญ่เสมอ และตัวชี้วัดในทุกสิ่งของผมคือเส้นค่าเฉลี่ย 200 วัน!” ดังนั้น ในวันนี้เราจะมาทดสอบกันว่ากลยุทธ์ของเขาจะยังคงใช้ได้กับตลาดหุ้นไทยกันหรือไม่ และมันจะได้ผลดีแค่ไหน เราไปติดตามกันครับ!

Paul Tudor Jones เดอะมาโครเทรดเดอร์ หนึ่งในตำนานที่ยังมีชีวิตอยู่ของ Market Wizard

เมื่อพูดถึง Paul Tudor Jones หรือ PTJ เชื่อว่าหลายคนอาจจะเคยได้ยินชื่อผู้จัดการกองทุนคนนี้มาบ้างแล้วไม่มากก็น้อย อย่างไรก็ตาม เราจะขอเริ่มต้นด้วยการแนะนำประวัติของสุดยอดผู้จัดการกองทุน Hedge Fund คนนี้เพิ่มอีกสักหน่อย เพื่อเป็นการให้เกียรติและแนะนำตัวตนสำหรับผู้ที่ยังไม่เคยได้ยินชื่อของเขากันครับ

Paul Tudor Jones เกิดเมื่อวันที่ 28 กันยายน ค.ศ. 1954 เขาคือผู้ก่อตั้งกองทุนเฮดจ์ฟันด์ Tudor Investment Corporation อันเลื่องชื่อ และเป็นหนึ่งในผู้ที่เคยได้รับการสัมภาษณ์ลงในหนังสือ Market Wizards Series ของ Jack D. Schwager ในฐานะของสุดยอดนักเก็งกำไรในยุค 90

Paul Tudor Jones (PTJ) เริ่มมีชื่อเสียงโด่งดังมาจากการที่เขาสามารถทำนายการถล่มทลายของตลาดหุ้นในปี 1987 ที่มีชื่อว่าวันจันทร์ทมิฬ (Black Monday) ได้อย่างแม่นยำ 1 ปีก่อนหน้าเหตุการณ์ โดยวิธีที่เขาใช้ในขณะนั้นอิงอยู่กับทฤษฎี Elliot Wave ซึ่งเป็นสายหนึ่งที่ได้รับความนิยมของนักลงทุนสาย Technical Analysis ในระดับหนึ่ง และจากเหตุการณ์ในครั้งนั้น ก็ได้ทำให้กองทุนของเขาได้กำไร 201% ภายในปีเดียวเลยทีเดียว!

โดยจากสถิติที่ถูกเปิดเผยออกมานั้นกองทุน Tudor Investment Corporation ของเขาสามารถที่จะทำผลกำไรได้โดยเฉลี่ย (CAGR) ถึง 20% ต่อปีในช่วง 3 ทศวรรศที่ผ่านมา! จนทำให้ปัจจุบันกองทุนของเขามีเม็ดเงินภายใต้การบริหารงานหรือ Asset Under Management (AUM) อยู่ที่ $13,000,000,000 ส่วนตัว PTJ เองก็มีทรัพย์สินส่วนตัวหรือ Net Worth อยู่ที่ราว $4,700,000,000 เลยทีเดียว และนั่นก็ทำให้เขาได้รับการจัดอันดับโดยนิตยสาร Forbs Magazine ว่าเป็นเศรษฐีอเมริกันอันดับที่ 108 และร่ำรวยเป็นที่ 345 ของโลกใบนี้!!

แล้วทำไมเราจึงนำเรื่องราวของ Paul Tudor Jones มาพูดถึงในวันนี้กันล่ะ?

คำตอบก็เพราะหลายคนอาจไม่เคยรู้ว่าเขาได้เคยเปิดเผยความลับในการลงทุนอย่างหนึ่งซึ่งไม่ค่อยมีใครได้พูดถึงเอาไว้ (ไม่ได้อยู่ในชุดหนังสือ Market Wizard ของ Schwager) โดยมีความคล้ายคลึงกับ งานวิจัย “A Quantitative Approach to Tactical Asset Allocation” ของ Meb Faber สุดยอดผู้จัดการกองทุน Cambria Investment ที่เราเคยได้อ่านกันไปในบทความที่แล้วเป็นอย่างมาก ในวันนี้ทางทีมงาน SiamQuant จึงอยากที่จะนำเรื่องราวเหล่านี้มาสรุปให้อ่านกันสั้นๆ รวมถึงทำการทดสอบแนวคิดของเขากับตลาดหุ้นไทยกันออกมาอย่างชัดเจนนั่นเองครับ!

กฎเหล็กของ Paul Tudor Jones!

ตามที่ทุกคนอาจจะทราบกันดีอยู่แล้ว ว่าในวงการการเงินนั้น มีโอกาสน้อยมากที่นักลงทุนจะเผยความลับเชิงเทคนิคของการลงทุนของเขาออกมา แต่ในกรณีของ Paul Tudor Jones แล้ว เขากลับที่จะเปิดเผยแนวคิดในการลงทุนดีๆออกมาหลายต่อหลายครั้ง และยังได้เคยปล่อยเคล็ดลับการลงทุนที่หากดูอย่างผิวเผินแล้ว อาจจะดูเหมือนไม่มีนัยสำคัญอะไรมากมาย อย่างไรก็ตาม ผลงานวิจัยของ Meb Faber แห่งกองทุน Cambria Investment ซึ่งคล้ายคลึงกับคำแนะนำของเขา ก็ได้พิสูจน์ให้เห็นถึงความมหัศจรรย์ของเทคนิคเล็กๆเกี่ยวกับ Moving Average (MA) ที่ Paul Tudor Jones ได้เคยกล่าวไว้ได้อย่างน่าสนใจมากๆ โดยพบว่ามันสามารถที่จะช่วยให้ผลตอบแทนการลงทุนนั้นดีขึ้นได้อย่างไม่น่าเชื่อในหลายๆด้าน

แล้ว Paul Tudor Jones เคยกล่าวอะไรไว้อย่างนั้นหรือครับ?

Paul Tudor Jones ได้พูดถึงเทคนิคการใช้เส้นค่าเฉลี่ยหรือ Moving Average เพื่อช่วยในการวาง Market Timing ไว้ในหนังสือ Best Seller ชื่อ MONEY Master The Game ของ Tony Robbins ซึ่งถือเป็นประโยคทองเอาไว้ดังนี้ครับ

Tony Robbins: คำถามต่อไปของผมคือ คุณใช้อะไรในการวัดแนวโน้มของตลาด

Paul Tudor Jones: ตัวชี้วัดที่ผมใช้กับทุกอย่างที่ผมลงทุนนั้นมาจากการดู Moving Average ที่ใช้ช่วงเวลา 200 วันของราคาปิด (Closing Price) จากประสบการณ์ที่ผ่านมา ผมเห็นทั้งหุ้นและ Commodity ที่ราคาดิ่งลงเหลือ 0 มามากแล้ว เคล็ดที่สำคัญในเรื่องการลงทุนคือ “คุณจะทำอย่างไรให้ไม่ขาดทุนจนไม่เหลืออะไรเลย?” ซึ่งถ้าคุณใช้กฏ Moving Average 200 วันแล้วมันสามารถช่วยให้คุณออกจากตลาดทัน คุณก็จะสามารถเปลี่ยนจากโหมดรุกเป็นตั้งรับได้อย่างทันท่วงที (Defense) แล้วคุณก็จะรอดเอง”

แต่วิธีการง่ายๆแบบนี้จะช่วยลดความผันผวนและ Drawdown ได้จริงหรือ?

สำหรับผลลัพท์การทดสอบกับตลาดหุ้นและสินทรัพย์ประเภทต่างๆในต่างประเทศนั้น ขอแนะนำให้เพื่อนๆนักลงทุนกลับไปอ่านบทความ “มหัศจรรย์แห่งเส้นค่าเฉลี่ย และกลยุทธ์และกลยุทธ์การจัดพอร์ทระดับโลกของ Mebane T. Faber” ที่ทางทีมงาน SiamQuant ได้เคยทำการสรุปเอาไว้กันได้เลยนะครับ

อย่างไรก็ตาม ในบทความนี้เราจะมาสรุปให้เห็นถึงผลการทดสอบแนวคิดง่ายๆของ Paul Tudor Jones ให้ทุกท่านได้อ่านกันอย่างชัดเจนอย่างที่ไม่เคยมีที่ไหนได้ทำมาก่อน และต่อไปนี้ก็คือเนื้อหาเกี่ยวกับงานวิจัยที่พวกเราได้ค้นคว้าและทดสอบมาให้ได้อ่านกันครับ

ระบบเส้นค่าเฉลี่ยของ Paul Tudor Jones

ก่อนที่จะไปพิสูจน์และศึกษาผลลัพท์กันว่ากลยุทธ์เส้นค่าเฉลี่ยของ Pual Tudor Jones จะสามารถใช้ได้กับตลาดหุ้นไทยหรือไม่นั้น อย่างแรก เราลองมาดูรายละเอียดของการทดสอบระบบดังกล่าวกันก่อนสักเล็กน้อย เพื่อให้ทราบถึงแนวทางการทดสอบของทีมงาน SiamQuant ที่พยายามออกแบบการวิจัยเพื่อให้ได้ผลการทดสอบที่ครอบคลุม และเจาะลึกในแต่ละประเด็นอย่างครบถ้วน โดยเราได้แบ่งเนื้อหางานวิจัยของระบบเส้นค่าเฉลี่ยในครั้งนี้ออกเป็น 3 ส่วนหลักๆ ซึ่งจะอิงจากคำแนะนำของ Paul Tudor Jones รวมไปถึงงานวิจัย “A Quantitative Tactical Asset Allocation” ของ Mebane T. Faber ที่เราได้ทำการสรุปเนื้อหาไปในบทความที่แล้วมาดังนี้ครับ (ใครยังไม่ได้อ่านลองคลิ้กอ่านที่ลิงค์ได้เลยครับ)

- Part 1 : การทดสอบดัชนี SET Index โดยใช้ข้อมูลทั้งหมด 40 ปีย้อนหลัง เพื่อวัดผลการจับจังหวะดัชนีตลาดหุ้นไทยโดยรวม

- Part 2 : การทดสอบดัชนี SET, SET50, SET100 และ MAI เปรียบเทียบกัน โดยใช้ข้อมูล 10 ปีย้อนหลังเพื่อวัดผลการจับจังหวะดัชนีย่อยของตลาดหุ้นไทย

- Part 3 : การทดสอบดัชนี SET และสร้างพอร์ตโฟลิโอ จากการจัดอันดับหุ้นด้วยผลตอบแทนรวมในอดีต (Trailing Total Return) โดยใช้ข้อมูล 10 ปีย้อนหลัง เพื่อทดสอบการนำเอาสัญญาณจากดัชนี SET Index มาประยุกต์ใช้บริหารพอร์ทการลงทุนในตลาดหุ้น

เอาล่ะครับ! เมื่อได้ชี้แจงรายละเอียดในเบื้องต้นแล้ว เราไปดูผลสรุปการทดสอบในแต่ละส่วนกันเลยดีกว่าครับ

Part 1 : ผลการทดสอบดัชนี SET Index โดยใช้ข้อมูลทั้งหมด 40 ปีย้อนหลัง เพื่อวัดผลการจับจังหวะดัชนีตลาดหุ้นไทยโดยรวม

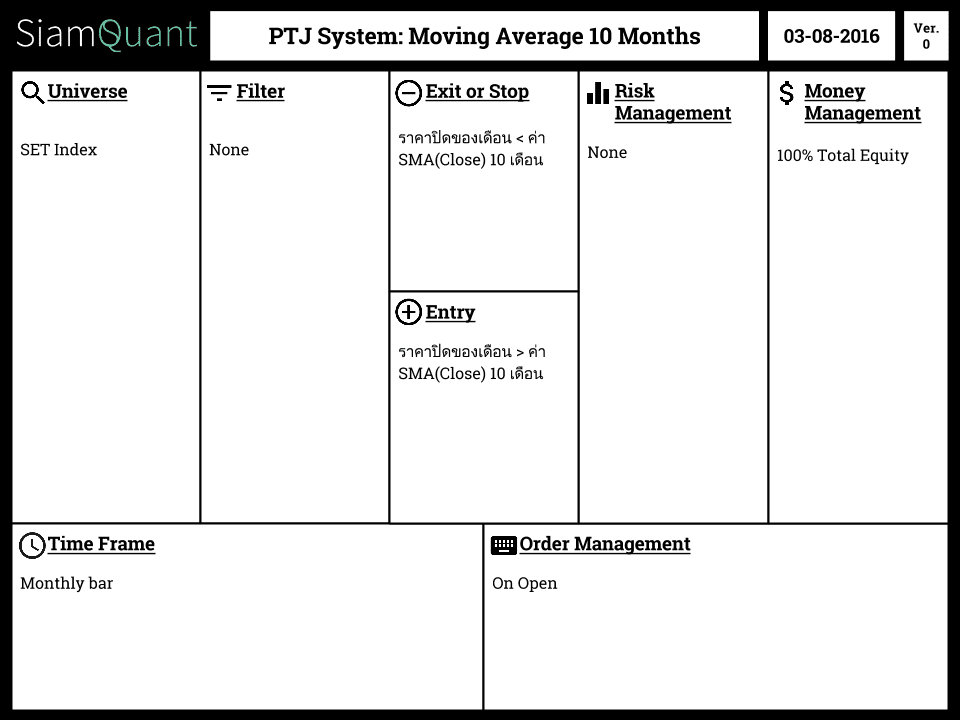

ในส่วนแรกนี้เราจะทดสอบระบบเส้นค่าเฉลี่ย 10 เดือน (Simple Moving Average 10 Months – SMA10_Month) กับ SET Index โดยใช้ข้อมูลตั้งแต่วันแรกที่เปิดตลาดมารวมกว่า 40 ปีเลยทีเดียว เพื่อดูประสิทธิภาพของระบบในการจับแนวโน้ม หรือจังหวะของตลาดที่เกิดขึ้น โดยมีรายละเอียดดังนี้ครับ

- ช่วงเวลาทดสอบ (Testing Window) : ตั้งแต่ 30/04/1975 ถึง 31/12/2015

- ตะกร้าการลงทุน (Universe) : SET Index

- จุดเข้าซื้อ (Entry) : เมื่อราคาปิดของ SET Index นั้นตัดเส้นค่าเฉลี่ย Moving Average 10 เดือนขึ้นจากด้านล่าง (Cross Up)

- จุดขาย (Exit) : เมื่อราคาปิดของ SET Index นั้นตัดเส้นค่าเฉลี่ย Moving Average 10 เดือนลงจากด้านบน (Cross Down)

- สัดส่วนการลงทุน (Money Management) : ใส่น้ำหนักทั้งหมด 100% ของพอร์ตโฟลิโอ (Total Equity)

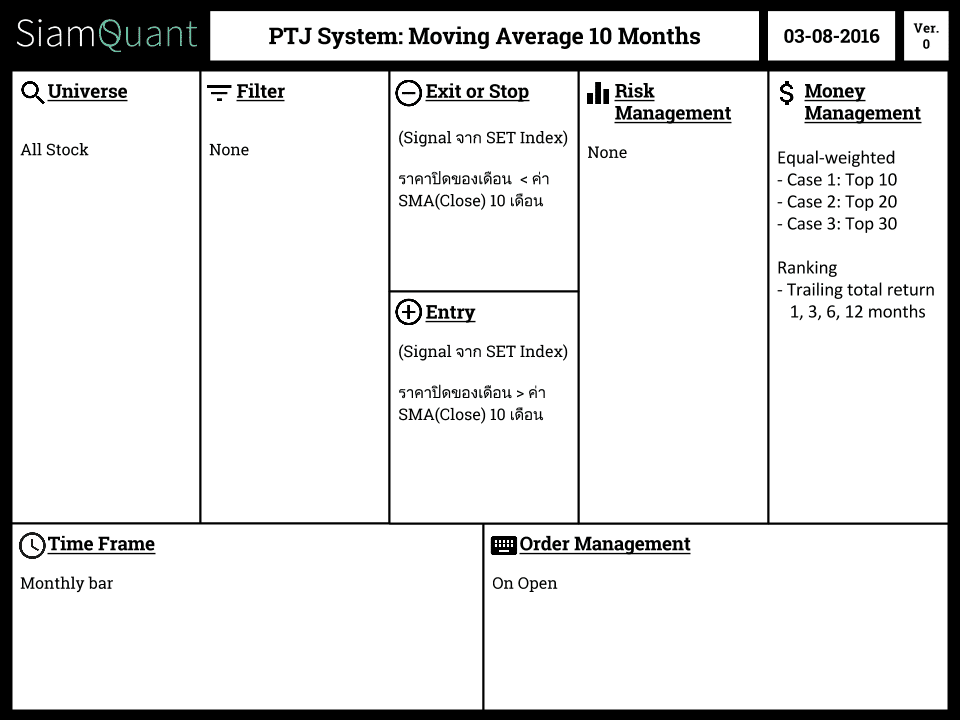

โดยที่เราสามารถเขียนเงื่อนไขของระบบการลงทุนดังกล่าว ออกมาเป็นภาพตาม SiamQuant Strategy Canvas ได้ดังนี้

ภาพที่ 1 : รายละเอียดของกลยุทธ์เส้นค่าเฉลี่ย 10 เดือนกับดัชนี SET Index

หลังจากที่ได้ชี้แจงกฎต่างๆของระบบการลงทุนไปแล้ว ต่อจากนี้จากนี้เราจะทำกาสรุปประเด็นที่น่าสนใจไปเป็นลำดับๆกันนะครับ โดยที่ต่อไปนี้ก็คือประเด็นที่เราคิดว่าน่าสนใจและมีนัยยะเพียงพอที่จะทำการสรุปออกมาได้ครับ

1.1 ระบบเส้นค่าเฉลี่ย 10 เดือน ให้ผลตอบแทนที่ดีกว่า SET Index ในระยะยาว!

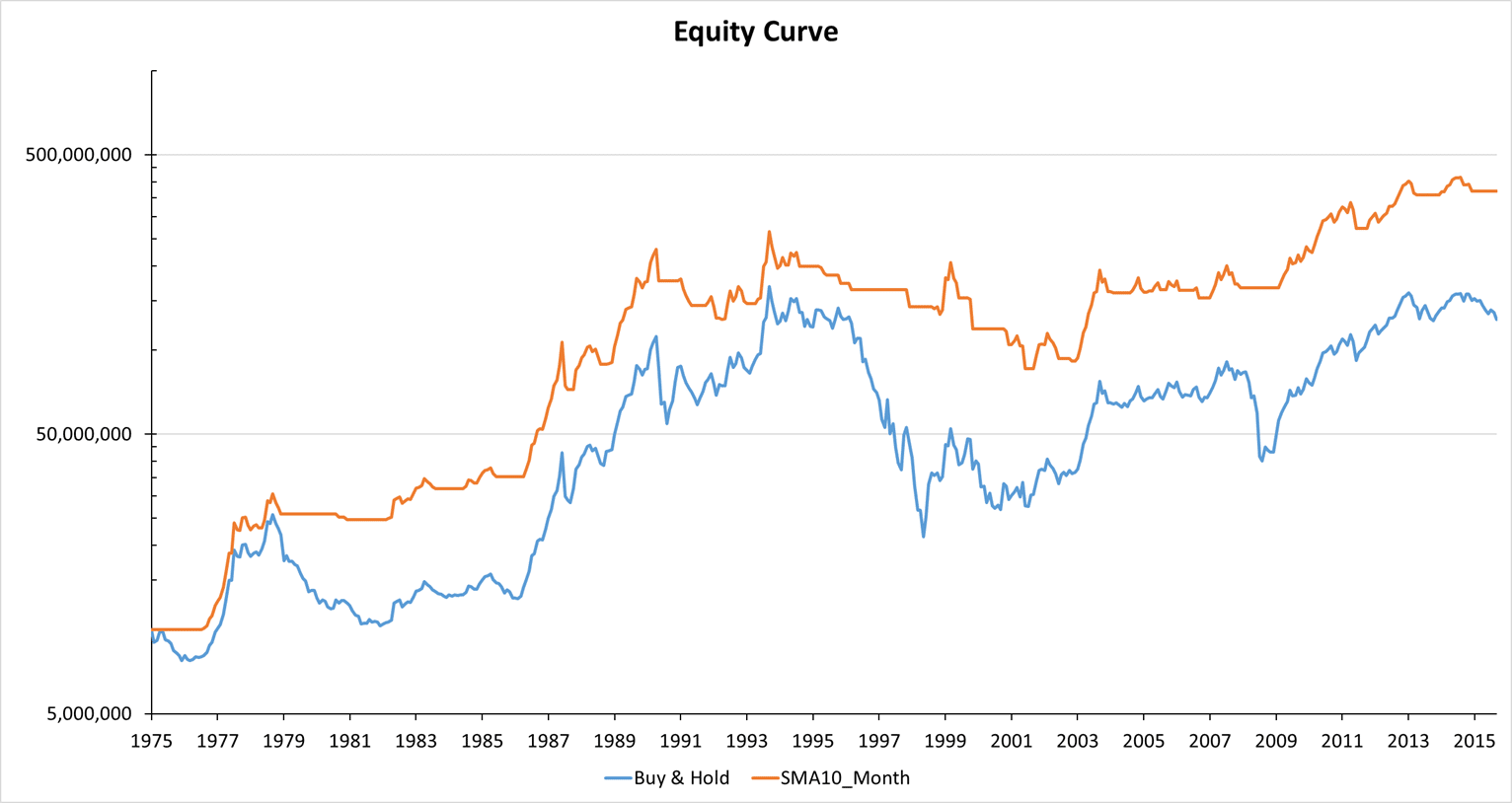

ภาพที่ 2 : กราฟแสดงผลตอบแทนของระบบเส้นค่าเฉลี่ย 10 เดือน (เส้นสีส้ม) เปรียบเทียบกับกลยุทธ์แบบถือยาว (เส้นสีฟ้า) ของ SET Index ตั้งแต่ 30/04/1975 ถึง 31/12/2015

จากกราฟแสดงผลตอบแทนพบว่าระบบเส้นค่าเฉลี่ย 10 เดือนใน SET Index นั้น:

- ให้ผลตอบแทนที่สูงกว่าการใช้กลยุทธ์ Buy-and-Hold

- มีความผันผวนและ Drawdown ต่ำกว่าการใช้กลยุทธ์ Buy-and-Hold

- สามารถใช้ได้ดีในทุกสภาวะตลาด ไม่ว่าจะเป็นตลาดหมีหรือกระทิงก็ตาม

นอกจากกราฟแสดงผลตอบแทนแล้ว คราวนี้เราลองไปดูค่าสถิติที่สำคัญ จากผลการทดสอบโดยเปรียบเทียบกันบ้างดีกว่าครับ

| SET | Buy & Hold | SMA10_Month |

| CAGR | 6.48% | 9.29% |

| Max. DD | -87.25% | -67.78% |

| Longest DD | 264 | 199 |

| Exposure | 100% | 56.03% |

| Ulcer Index | 47.31 | 29.19 |

| MAR | 0.07 | 0.14 |

| Sharpe | 0.03 | 0.07 |

| Total Trade | 1 | 36 |

| Best Year | 127.3% (1989) | 119.6% (1977) |

| Worst Year | -55.2% (1997) | -28.3% (2001) |

ภาพที่ 3 : แสดงค่าสถิติที่ได้จากผลการทดสอบระบบเส้นค่าเฉลี่ย 10 เดือน เปรียบเทียบกับกลยุทธ์แบบถือยาว (Buy and Hold) ของ SET Index

Note:

ตารางอธิบายค่าสติถิสำคัญที่ได้จากผลการทดสอบระบบ

| CAGR (Compound Annual Growth Rate) | อัตราผลตอบแทนทบต้นต่อปี |

| Max. DD (Maximum Drawdown) | อัตราการลดลงของเงินทุนสูงสุด |

| Longest DD (Longest Drawdown) | ช่วงเวลานานสุดที่พอร์ตจะทำจุดสูงสุดใหม่ |

| Exposure | อัตราการเข้าไปมีส่วนร่วมในตลาด |

| Ulcer Index | ค่าความผันผวนของ Drawdown |

| MAR Ratio | อัตราส่วนระหว่าง CAGR / abs(Max. DD) |

| Sharpe Ratio | อัตราผลตอบแทนปรับความเสี่ยงแบบรูปแบบหนึ่ง |

| Total Trade | จำนวนผลการเทรดทั้งหมด |

| Best Year | อัตราผลตอบแทนของปีที่ดีที่สุด |

| Worst Year | อัตราผลตอบแทนของปีที่แย่ที่สุด |

จากค่าสถิติสำคัญที่ได้จากผลการทดสอบพบว่าระบบเส้นค่าเฉลี่ย 10 เดือนใน SET Index นั้น:

- ให้ผลตอบแทนโดยเฉลี่ยรายปีอยู่ที่ 9.29% ซึ่งสูงกว่ากลยุทธ์แบบ Buy-and-Hold (Benchmark) ถึง 2.81% ต่อปี

- แม้จะมีค่า Maximum Drawdown อยู่ที่ -67.75% แต่ก็ถือว่าต่ำกว่า Benchmark ที่มีค่าอยู่ที่ -87.25% รวมถึงมีช่วงเวลานานสุดที่การเติบโตของพอร์ตโฟลิโอจะทำจุดสูงสุดใหม่ (Longest Drawdown) ที่น้อยกว่า Benchmark อีกด้วย

- มีค่าผลตอบแทนต่อความเสี่ยงหรือ Sharpe Ratio อยู่ที่ 0.07 ซึ่งดีกว่า Benchmark ที่มีค่าอยู่ที่ 0.03 เท่านั้น

- มีปี 2001 ที่ขาดทุนสูงสุดเท่ากับ -28.3% ซึ่งถือว่าดีกว่า Benchmark ที่ขาดทุนสูงสุดเท่ากับ -55.2% ในปี 1997

1.2 ระบบเส้นค่าเฉลี่ย 10 เดือน ช่วยปกป้องความเสียหายจากตลาดขาลงครั้งใหญ่!

อย่างไรก็ตามในกรณีที่มีการแยกผลการทดสอบออกเป็น ช่วงเวลาที่ตลาดเป็นขาขึ้นและช่วงที่ตลาดเป็นขาลง เราพบว่า…

- ในช่วงตลาดขาขึ้น (Bull market) กลยุทธ์เส้นค่าเฉลี่ย 10 เดือนให้ผลแทนใกล้เคียงกับกลยุทธ์ Buy & Hold

- ในช่วงตลาดขาลง (Bear market) กลยุทธ์เส้นค่าเฉลี่ย 10 เดือน สามารถช่วยให้นักลงทุนหลีกเลี่ยง ความเสียหายจากการปรับตัวลงของตลาดได้ดีกว่ากลยุทธ์ Buy & Hold โดยเฉพาะช่วงในปีที่เกิดวิกฤติต่างๆ เช่น ในช่วงปี 1997 (Asian financial crisis) และปี 2007 (Global financial crisis) เป็นต้น

| Year | Buy & Hold | SMA10_Month |

| 1997 | -55.20% | 0.00% |

| 2008 | -47.60% | -11.70% |

| 2000 | -44.10% | -22.30% |

| 1979 | -42.00% | -15.40% |

| 1996 | -35.10% | -10.90% |

| 1990 | -30.30% | -1.90% |

| 1994 | -19.20% | -25.10% |

| 1980 | -16.60% | -2.50% |

| 1975 | -15.90% | 0.00% |

| 1981 | -14.50% | -2.00% |

| 2015 | -14.00% | -4.80% |

| 2004 | -13.50% | -15.50% |

| 2013 | -6.70% | 2.20% |

| 1995 | -5.80% | -7.00% |

| 1985 | -5.20% | 3.10% |

| 2006 | -4.70% | -6.50% |

| 1998 | -4.50% | -14.80% |

| 1976 | -1.60% | 3.30% |

| 2011 | -0.70% | -11.30% |

| Mean | -19.85% | -7.53% |

ภาพที่ 4 : แสดงผลตอบแทนของกลยุทธ์แบบถือยาว (Buy and Hold – BnH) ของ SET Index ในปีที่มีการขาดทุนทั้งหมดเรียงจากน้อยไปมาก เปรียบเทียบกับกลยุทธ์เส้นค่าเฉลี่ย 10 เดือนในแต่ละปี

จากภาพที่ 4 แสดงผลตอบแทนของปีที่ SET Index มีค่าติดลบ (ตลาดเป็นขาลง) เราจะสังเกตได้ว่าระบบเส้นค่าเฉลี่ย 10 เดือนใน SET Index นั้น:

- ให้ผลตอบแทบโดยเฉลี่ยต่อปีเท่ากับ -7.53% ซึ่งน้อยกว่ากลยุทธ์ Buy & Hold ที่มีค่าเท่ากับ -19.85% อย่างมากเลยทีเดียว

- แม้ว่าค่าสหสัมพันธ์ (Correlation) ระหว่างผลตอบแทนรายปีของกลยุทธ์เส้นค่าเฉลี่ย 10 เดือนและกลยุทธ์ Buy & Hold ตลอดช่วง 40 ปีที่ผ่านมาจะมีค่าเท่ากับ 0.91 แต่หากคำนวณเฉพาะปีที่ SET Index มีค่าติดลบ จะพบว่าค่าสหสัมพันธ์ มีค่าลดลงเหลือเพียง 0.28 เท่านั้น แสดงให้เห็นถึงความสามารถในการจับจังหวะแนวโน้มของตลาด (Market timing ability) ของกลยุทธ์เส้นค่าเฉลี่ย 10 เดือนอย่างชัดเจน

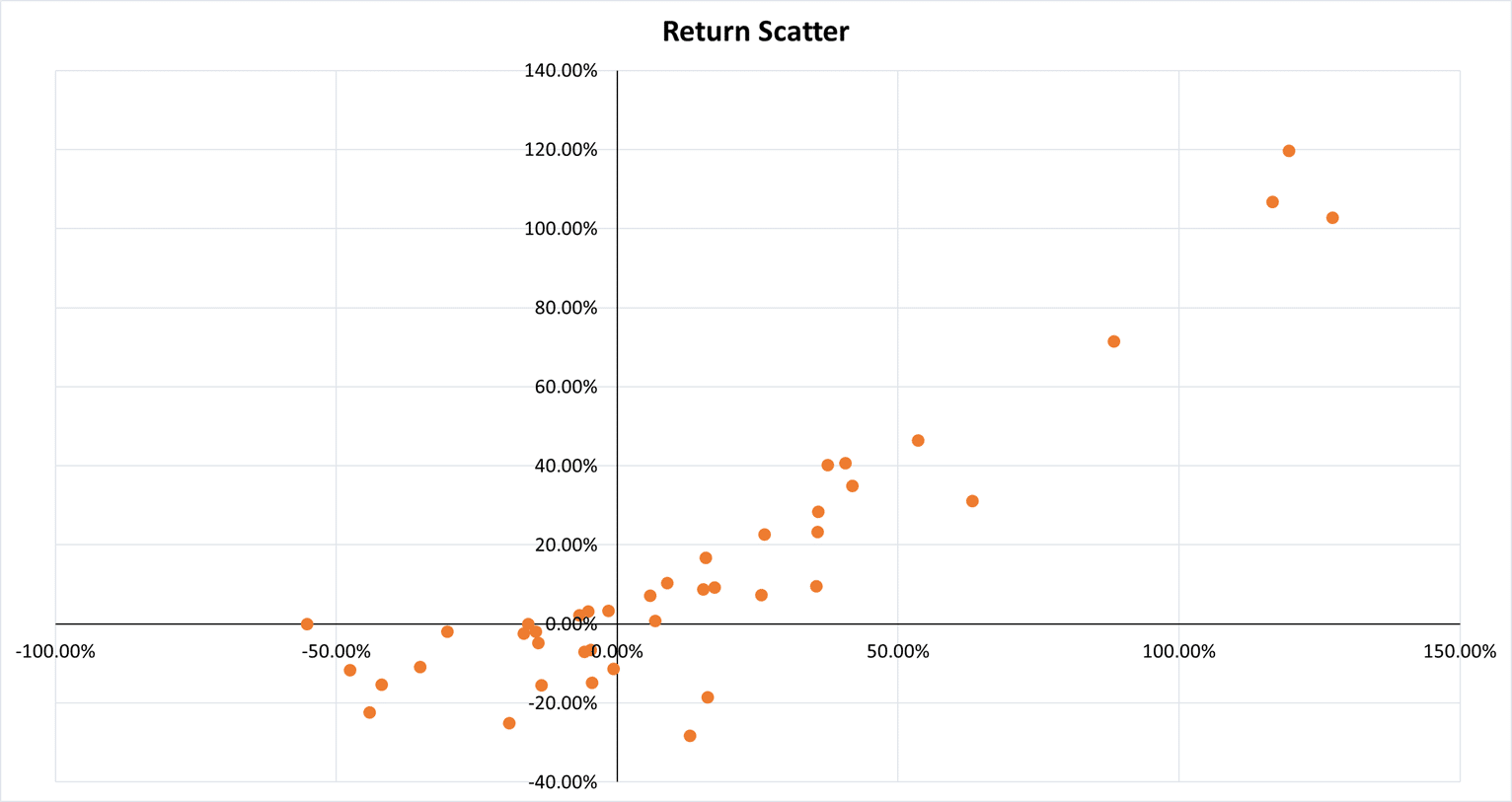

ภาพที่ 5 : กราฟ Scatter plot ระหว่างผลตอบแทนรายปีของกลยุทธ์ Buy & Hold (แกน X) และผลตอบแทนรายปีของกลยุทธ์เส้นค่าเฉลี่ย 10 เดือน (แกน Y)

จากกราฟ Scatter plot ระหว่างผลตอบแทนรายปีของกลยุทธ์เส้นค่าเฉลี่ย 10 เดือนและกลยุทธ์ Buy & Hold เราพบว่า

- ผลตอบแทนรายปีของกลยุทธ์เส้นค่าเฉลี่ย 10 เดือน มีความสัมพันธ์เชิงเส้น (Linear relationship) ระหว่างกัน ในกรณีที่ผลตอบแทนรายปีของกลยุทธ์ Buy & Hold มีค่าเป็นบวก (ตลาดเป็นขาขึ้น)

- ผลตอบแทนรายปีของกลยุทธ์เส้นค่าเฉลี่ย 10 เดือน จะไม่มีความสัมพันธ์เชิงเส้นที่ชัดเจน ในกรณีที่ผลตอบแทนรายปีของกลยุทธ์ Buy & Hold มีค่าเป็นลบ (ตลาดเป็นขาขึ้น) ซึ่งแสดงให้เห็นถึงความสามารถ ในการจับจังหวะแนวโน้มของตลาด (Market timing ability) ของกลยุทธ์เส้นค่าเฉลี่ย 10 เดือนที่ดีในลักษณะเดียวกัน

1.3 ระบบเส้นค่าเฉลี่ย 10 เดือน ให้ความเสี่ยงและความผันผวนที่ต่ำกว่าดัชนี SET Index!

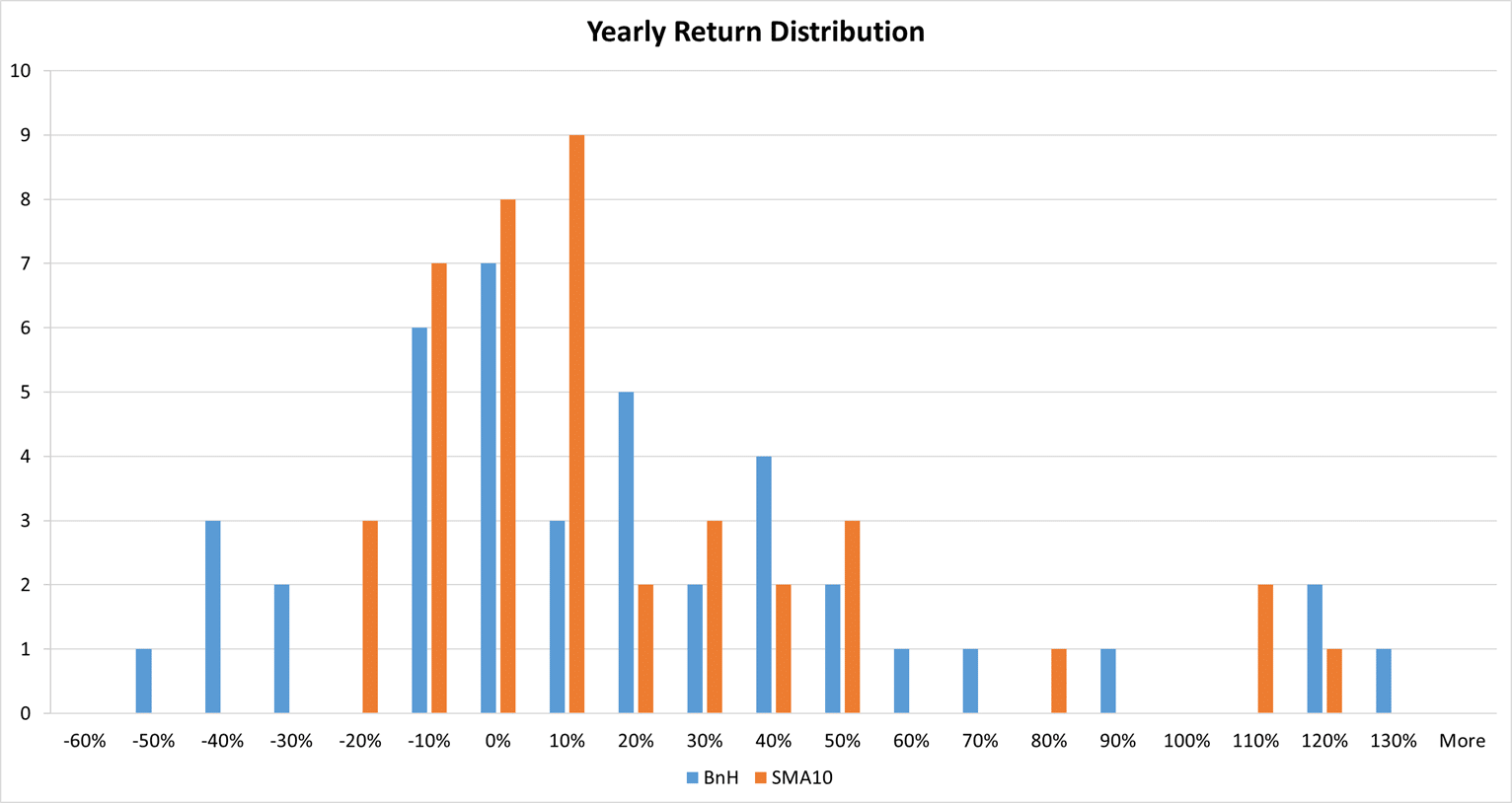

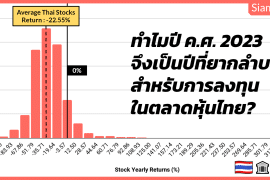

ภาพที่ 6 : แสดงกราฟการกระจายตัวของผลตอบแทนรายปีโดยเปรียบเทียบ ระหว่างกลยุทธ์เส้นค่าเฉลี่ย 10 เดือนและกลยุทธ์ Buy & Hold

เมื่อเปรียบเทียบลักษณะการกระจายตัวของผลตอบแทนรายปีจากภาพที่ 6 จะพบว่า กลยุทธ์เส้นค่าเฉลี่ย 10 เดือน มีการกระจายตัวของผลตอบแทนรายปี น้อยกว่ากลยุทธ์ Buy & Hold รวมทั้งมีจำนวน Outlier (โดยเฉพาะในฝั่งที่ผลตอบแทนรายปีติดลบ) ที่น้อยกว่าเช่นเดียวกัน แสดงให้เห็นว่ากลยุทธ์เส้นค่าเฉลี่ย 10 เดือนนั้นมีความเสี่ยงที่ต่ำกว่ากลยุทธ์ Buy & Hold นั่นเองครับ

1.4 ระบบเส้นค่าเฉลี่ย 10 เดือน มีความเสถียรต่อการเปลี่ยนแปลงของจำนวนวันที่ใช้ในการคำนวณ! (ไม่ค่อยอ่อนไหวต่อการเปลี่ยน Parameter)

นอกจากเรื่องของความเสี่ยงและผลตอบแทนแล้ว ในอีกมุมหนึ่ง เราลองมาดูเรื่องของความเสถียร (Robustness) ของระบบเส้นค่าเฉลี่ย 10 เดือน จากการทดสอบเรื่อง Parameter Sensitivity เบื้องต้น เพื่อวิเคราะห์ผลลัพธ์ของการเปลี่ยนแปลงค่าตั้งแต่ 6 เดือนจนถึง 14 เดือน (+/-2 เดือนและ +/-4 เดือนจากค่าเดิมที่ 10 เดือน) ดูว่าจะเป็นอย่างไรนะครับ

| SET | BnH | SMA6 | SMA8 | SMA10 | SMA12 | SMA14 |

| CAGR | 6.48% | 10.61% | 9.69% | 9.29% | 9.52% | 8.84% |

| MaxDD | -87.25% | -70.73% | -67.70% | -67.78% | -56.54% | -52.02% |

| LongDD | 264 | 194 | 194 | 199 | 191 | 119 |

| Exposure | 100% | 53.99% | 53.78% | 56.03% | 56.24% | 57.67% |

| Ulcer Index | 47.31 | 29.94 | 28.77 | 29.19 | 23.93 | 24.46 |

| MAR | 0.07 | 0.15 | 0.14 | 0.14 | 0.17 | 0.17 |

| Sharpe | 0.03 | 0.08 | 0.07 | 0.07 | 0.07 | 0.06 |

| Total Trade | 1 | 40 | 37 | 36 | 32 | 29 |

ภาพที่ 7 : แสดงค่าสถิติของการทดสอบความเสถียรของระบบเส้นค่าเฉลี่ย 10 เดือน จากการเปลี่ยนแปลงค่าพารามิเตอร์ของระบบตั้งแต่ 6 เดือน (SMA6) ไปจนถึง 14 เดือน (SMA14)

จากผลการทดสอบ Sensitivity analysis ของกลยุทธ์เส้นค่าเฉลี่ย 10 เดือน ที่แสดงในภาพที่ 7 พบว่าการปรับเปลี่ยนค่าพารามิเตอร์ของกลยุทธ์ ยังคงทำให้ค่า Metric ต่างๆของระบบมีการเปลี่ยนแปลงไปในระดับใกล้เคียงกัน รวมถึงยังคงให้ค่าที่ดีกว่ากลยุทธ์ Buy & Hold ในทุกๆพารามิเตอร์ แสดงให้เห็นว่ากลยุทธ์เส้นค่าเฉลี่ย 10 เดือนนั้นมีเสถียรภาพของ Parameter ที่สูงในระดับหนึ่งครับ

ดังนั้นจากผลการทดสอบระบบเส้นค่าเฉลี่ย 10 เดือนกับข้อมูล SET Index ตลอดช่วงระยะเวลากว่า 40 ปีที่ผ่านมา ได้พิสูจน์ให้เราเห็นว่าแล้วว่าระบบของ Pual Tudor Jones นอกจากจะสามารถเอาชนะตลาดได้แล้ว ยังมีความเสถียรของเรื่องพารามิเตอร์ในระดับหนึ่งอีกด้วย โดยจุดเด่นอย่างหนึ่งของระบบที่เห็นได้ชัด ก็คือ เรื่องของความสามารถในการปกป้องพอร์ตโฟลิโอ จากความเสี่ยงในช่วงที่ตลาดเป็นขาลง ซึ่งถือเป็นกุญแจสำคัญที่ทำให้ระบบนี้อยู่รอด และสามารถทำกำไรได้ในระยะยาวนั่นเองครับ

Part 2 : การทดสอบดัชนี SET, SET50, SET100 และ MAI เปรียบเทียบกัน โดยใช้ข้อมูล 10 ปีย้อนหลังเพื่อวัดผลการจับจังหวะดัชนีย่อยของตลาดหุ้นไทย

หลังจากที่เราได้ทดสอบระบบเส้นค่าเฉลี่ย 10 เดือนกับ SET Index กันไปแล้ว ในส่วนที่สองนี้เราจะมาทดสอบระบบดังกล่าวกับ Index ตัวอื่นกันบ้าง ได้แก่ SET50, SET100 และ MAI เพื่อขยายผลการทดสอบดูว่า ระบบเส้นค่าเฉลี่ย 10 เดือน จะยังสามารถใช้ได้กับดัชนีอื่นนอกเหนือจาก SET Index หรือไม่ โดยการทดสอบนี้จะใช้ข้อมูลย้อนหลัง 10 ปีเท่านั้น ไปกันดูเลยครับ!

- ช่วงเวลาทดสอบ (Testing Window) : ตั้งแต่ 31/12/2005 – 31/12/2015

- ตะกร้าการลงทุน (Universe) : SET, SET50, SET100 และ MAI

- จุดเข้าซื้อ (Entry) : เมื่อราคาปิดของสินทรัพย์นั้นตัดเส้นค่าเฉลี่ย Moving Average 10 เดือนขึ้นจากด้านล่าง (Cross Up)

- จุดขาย (Exit) : เมื่อราคาปิดของสินทรัพย์นั้นตัดเส้นค่าเฉลี่ย Moving Average 10 เดือนลงจากด้านบน (Cross Down)

- สัดส่วนการลงทุน (Money Management) : ใส่น้ำหนักทั้งหมด 100% ของพอร์ตโฟลิโอ (Total Equity)

2.1 ผลทดสอบกลยุทธ์เส้นค่าเฉลี่ยกับข้อมูล 10 ปีของดัชนีหลักต่างๆ

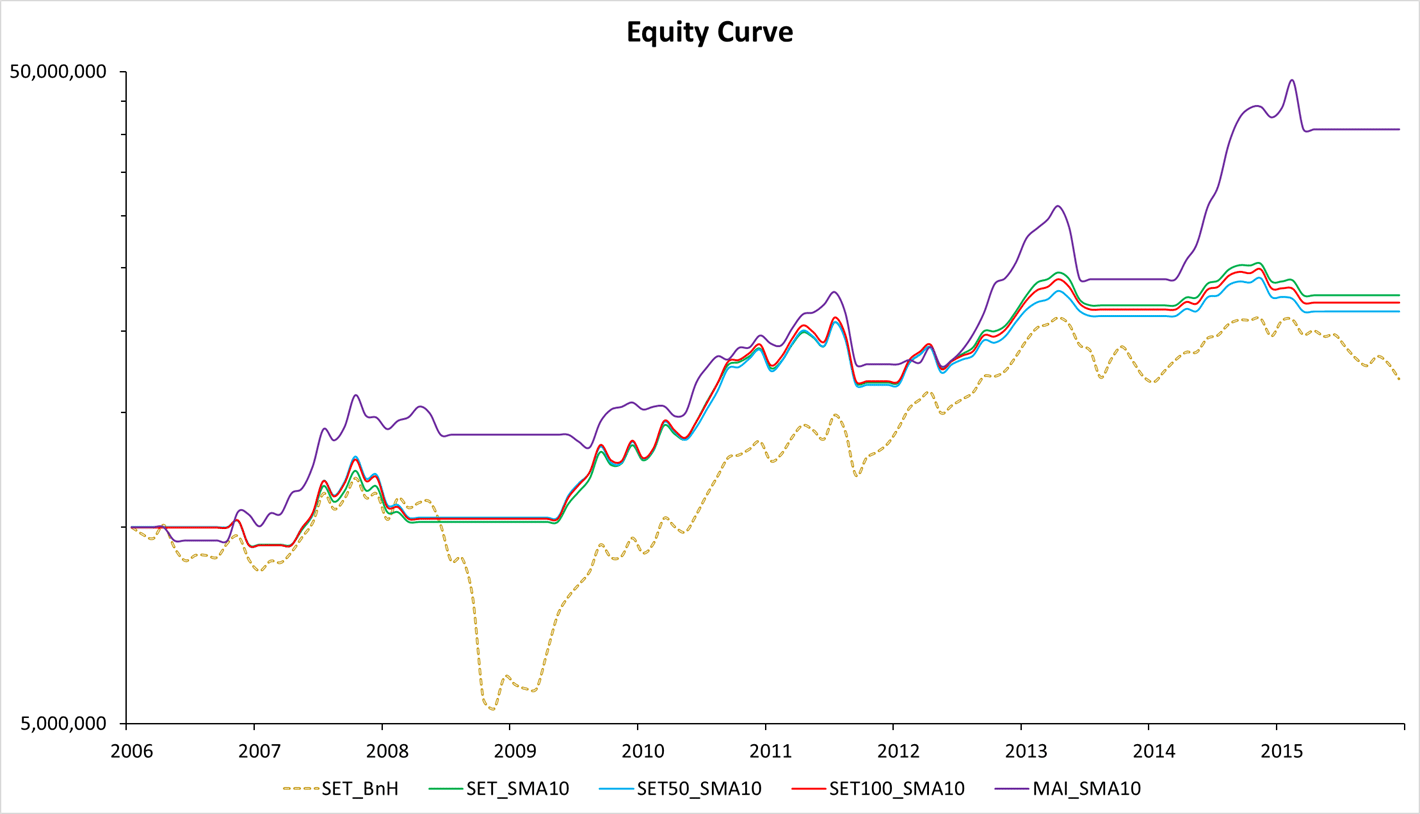

ภาพที่ 8 : กราฟแสดงผลตอบแทนของระบบเส้นค่าเฉลี่ย 10 เดือนบนดัชนีหลักต่างๆได้แก่ SET Index (เส้นสีเขียว), SET50 (เส้นสีฟ้า), SET100 (เส้นสีแดง) และ MAI (เส้นสีม่วง) เปรียบเทียบกับกลยุทธ์แบบถือยาว (เส้นประสีเหลือง) ของ SET Index ตั้งแต่ 31/12/2005 – 31/12/2015

จากกราฟแสดงผลตอบแทนพบว่าระบบเส้นค่าเฉลี่ย 10 เดือนบนดัชนีหลักทั้ง 4 ดัชนี นั้นพบว่า:

- สามารถให้ผลตอบแทนที่สูงกว่าการใช้กลยุทธ์ SET Index Buy-and-Hold (SET_BnH) ที่เป็น Benchmark ได้ในทุกๆดัชนี

- มีค่า Maximum Drawdown ที่ต่ำกว่าการใช้กลยุทธ์ SET_BnH และใช้ได้ดีในทุกสภาวะตลาด ไม่ว่าจะเป็นตลาดหมีหรือกระทิงก็ตาม

- การใช้ระบบเส้นค่าเฉลี่ย 10 เดือนกับ MAI ให้ผลตอบแทนสูงสุด ในขณะที่การใช้ระบบดังกล่าวกับ SET Index, SET50 และ SET100 ต่างให้ผลตอบแทนใกล้เคียงกัน

นอกจากกราฟแสดงผลตอบแทนแล้ว คราวนี้เราลองไปดูค่าสถิติที่สำคัญ จากผลการทดสอบระบบเส้นค่าเฉลี่ย 10 เดือนโดยเปรียบเทียบในแต่ละดัชนีกันบ้างดีกว่าครับ

| SET_BnH | SET_SMA10 | SET50_SMA10 | SET100_SMA10 | MAI_SMA10 | |

| CAGR | 5.43% | 8.61% | 7.98% | 8.34% | 15.22% |

| MaxDD | -55.71% | -19.17% | -19.86% | -20.16% | -23.06% |

| LongDD | 33 | 22 | 22 | 22 | 31 |

| Exposure | 100% | 57.50% | 57.50% | 57.50% | 64.17% |

| Ulcer Index | 17.5 | 9.4 | 10.2 | 10.26 | 11.99 |

| MAR | 0.1 | 0.45 | 0.4 | 0.41 | 0.66 |

| Sharpe | 0.03 | 0.09 | 0.08 | 0.08 | 0.15 |

| Total Trade | 1 | 7 | 7 | 7 | 5 |

| Best Year | 63.2% (2009) | 40.6% (2010) | 38.3% (2010) | 40.4% (2010) | 77.1% (2014) |

| Worst Year | -47.6% (2008) | -11.7% (2008) | -14.0% (2008) | -13.6% (2008) | -9.7% (2011) |

ภาพที่ 9 : แสดงค่าสถิติที่ได้จากผลการทดสอบระบบเส้นค่าเฉลี่ย 10 เดือนบนดัชนีหลักต่างๆทั้ง 4 ดัชนีเปรียบเทียบกับกลยุทธ์แบบถือยาวบน SET Index (SET_BnH) จากระยะเวลาการทดสอบในช่วง 10 ปีย้อนหลัง

จากค่าสถิติสำคัญที่ได้จากผลการทดสอบพบว่าระบบเส้นค่าเฉลี่ย 10 เดือนบนดัชนีหลักต่างๆนั้น:

- ให้ผลตอบแทนโดยเฉลี่ยรายปีที่สูงกว่ากลยุทธ์แบบ Buy-and-Hold SET Index (Benchmark) ทั้งหมดในทุกดัชนีหลัก โดยระบบที่ทดสอบบนดัชนี MAI ให้ผลตอบแทนโดยเฉลี่ยสูงสุดถึง 15.22% ต่อปีเลยทีเดียว

- ค่า Maximum Drawdown ในช่วง 10 ปีย้อนหลังของระบบในทุกๆดัชนีหลัก ต่างก็มีค่าต่ำกว่า Benchmark ที่มีค่าอยู่ที่ -55.71% ซึ่งระบบที่ทดสอบบนดัชนี SET Index เป็นระบบที่มีค่า MDD ต่ำสุดเท่ากับ -19.17% นั่นเองครับ

- ค่าผลตอบแทนต่อความเสี่ยงหรือ Sharpe Ratio ของระบบในทุกๆดัชนีให้ค่าดีกว่า Benchmark ที่มีค่าอยู่ที่ 0.03 เท่านั้น โดยระบบที่ทดสอบบนดัชนี MAI ให้ค่า Sharpe Ratio สูงสุดเท่ากับ 0.15

ดังนั้นจากผลการทดสอบเราจึงสามารถบอกได้ว่าระบบเส้นค่าเฉลี่ย 10 เดือนของ Paul Tudor Jones ก็สามารถใช้ได้กับดัชนีอื่น ไม่ใช่เฉพาะกับ SET Index เท่านั้น เนื่องจากหุ้นต่างๆที่ประกอบรวมอยู่ในดัชนีนั้น ต่างก็มีช่วงเวลาของการเกิดปรากฎการณ์แนวโน้ม (Momentum Effect ) ทำให้ระบบสามารถสร้างผลตอบแทนได้ตามดัชนีในช่วงที่ตลาดเป็นขาขึ้น และหลีกเลี่ยงการขาดทุนหนักในช่วงที่ตลาดเป็นขาลง ทำให้สามารถเอาชนะตลาดในระยะยาวได้ในที่สุดครับ

Part 3 : การทดสอบดัชนี SET และสร้างพอร์ตโฟลิโอ จากการจัดอันดับหุ้นด้วยผลตอบแทนรวมในอดีต (Trailing Total Return) โดยใช้ข้อมูล 10 ปีย้อนหลัง เพื่อทดสอบการนำเอาสัญญาณจากดัชนี SET Index มาประยุกต์ใช้บริหารพอร์ทการลงทุนในตลาดหุ้น

ในส่วนสุดท้ายนี้ จะเป็นการทดสอบระบบเส้นค่าเฉลี่ย 10 เดือนบนดัชนี SET Index และสร้างพอร์ตโฟลิโอจากการจัดอันดับหุ้นด้วยผลตอบแทนรวมในอดีต (Trailing Total Return) โดยใช้ข้อมูล 10 ปีย้อนหลัง ซึ่งมีรายละเอียดในการทดสอบดังต่อไปนี้ครับ

- ช่วงเวลาทดสอบ (Testing Window) : ตั้งแต่ 31/12/2005 – 31/12/2015

- ตะกร้าการลงทุน (Universe) : หุ้นทุกตัวในตลาด SET และ MAI (All Stock)

- จุดเข้าซื้อ (Entry) : เมื่อราคาปิดของ SET Index นั้นตัดเส้นค่าเฉลี่ย Moving Average 10 เดือนขึ้นจากด้านล่าง (Cross Up)

- จุดขาย (Exit) : เมื่อราคาปิดของ SET Index นั้นตัดเส้นค่าเฉลี่ย Moving Average 10 เดือนลงจากด้านบน (Cross Down)

- สัดส่วนการลงทุน (Money Management) : กระจายน้ำหนักไปยังหุ้นทุกตัวในพอร์ตโฟลิโอในอัตราส่วนที่เท่ากัน (Equal-weighted) โดยแบ่งพอร์ตโฟลิโอออกเป็น 3 กรณีคือ

-

- เลือกหุ้นที่เป็น Top 10 ของการเรียงอันดับหุ้น (Ranking) ด้วยค่าผลตอบแทนรวมในอดีตย้อนหลัง 1, 3, 6 และ 12 เดือน

- เลือกหุ้นที่เป็น Top 20 ของการเรียงอันดับหุ้น (Ranking) ด้วยค่าผลตอบแทนรวมในอดีตย้อนหลัง 1, 3, 6 และ 12 เดือน

- เลือกหุ้นที่เป็น Top 30 ของการเรียงอันดับหุ้น (Ranking) ด้วยค่าผลตอบแทนรวมในอดีตย้อนหลัง 1, 3, 6 และ 12 เดือน

Note:

ค่าผลตอบแทนรวมในอดีต (Trailing total return – TTR) เป็นวิธีวัดความแข็งแกร่งของหุ้นที่ Mebane T. Faber ได้แนะนำไว้ในงานวิจัยของเขาชื่อ “Relative Strength Strategies for Investing” โดย TTR สามารถคำนวณได้จากผลตอบแทนรวมของหุ้นในช่วงเวลาหนึ่งๆ (Capital gain + Dividend) ซึ่งในกรณีที่ข้อมูลได้ถูกปรับด้วยเงินปันผลแล้ว (Dividend adjusted data) ค่าของ TTR ในช่วงเวลาหนึ่งๆจะมีค่าเท่ากับ อัตราการเปลี่ยนแปลงของราคาหุ้น (Rate of Change – ROC) ของช่วงเวลานั้นนั่นเองครับ

โดยที่เราสามารถเขียนเงื่อนไขของระบบการลงทุนดังกล่าว ออกมาเป็นภาพตาม SiamQuant Strategy Canvas ได้ดังนี้

ภาพที่ 10 : รายละเอียดของกลยุทธ์เส้นค่าเฉลี่ย 10 เดือนที่ใช้จับแนวโน้มของดัชนี SET Index เพื่อหาจังหวะในการเข้าซื้อขายหุ้น

3.1 ผลทดสอบกลยุทธ์เส้นค่าเฉลี่ยของ SET Index ในการซื้อขายหุ้น

1). ในกรณีจัดพอร์ตโฟลิโอโดยเลือกเฉพาะหุ้นที่มีค่าผลตอบแทนรวมในอดีต อยู่ใน 10 อันดับแรกเท่านั้น (Top 10 Equal-weighted Portfolio)

| SET | SET Buy & Hold | Top10_TTR 1M | Top10_TTR 3M | Top10_TTR 6M | Top10_TTR 12M |

| CAGR | 5.43% | 16.24% | 10.21% | 15.58% | 7.32% |

| MaxDD | -55.71% | -38.36% | -46.85% | -44.62% | -38.92% |

| LongDD | 33 | 29 | 31 | 19 | 41 |

| Exposure | 100.00% | 58.30% | 57.65% | 57.12% | 56.36% |

| Ulcer Index | 17.50 | 18.38 | 21.66 | 18.21 | 21.76 |

| MAR | 0.10 | 0.42 | 0.22 | 0.35 | 0.19 |

| Sharpe | 0.03 | 0.10 | 0.05 | 0.10 | 0.04 |

| Total Trade | 1 | 80 | 80 | 80 | 80 |

| Best Year | 63.2% (2009) | 67.3% (2007) | 93.5% (2012) | 78.8% (2014) | 81.4% (2012) |

| Worst Year | -47.6% (2008) | -31.7% (2011) | -35.2% (2015) | -34.5% (2015) | -23.9% (2015) |

ภาพที่ 11 : แสดงค่าสถิติที่ได้จากผลการทดสอบระบบเส้นค่าเฉลี่ย 10 เดือนของ SET Index ร่วมกับการซื้อขายหุ้นที่อยู่ใน 10 อันดับแรก (Top 10) จากการเรียงอันดับโดยใช้ค่าอัตราผลตอบแทนรวมในอดีตย้อนหลัง 1, 3, 6 และ 12 เดือนเปรียบเทียบกับกลยุทธ์ซื้อแล้วถือยาว (Buy and Hold)

จากค่าสถิติที่ได้จากการทดสอบระบบเส้นค่าเฉลี่ย 10 เดือนของ SET Index ร่วมกับการซื้อขายหุ้นที่อยู่ใน 10 อันดับแรกนั้น

- ให้ผลตอบแทนต่อปีโดยเฉลี่ยสูงกว่ากลยุทธ์ Buy and Hold (Benchmark) ในทุกๆพารามิเตอร์ของการเรียงอันดับตามผลตอบแทนรวมในอดีต และพบว่าการเรียงอันดับตามผลตอบแทนรวมย้อนหลัง 1 เดือน ให้ผลตอบแทนโดยเฉลี่ยสูงสุดถึง 16.24% ต่อปี

- ในด้านความเสี่ยง ระบบเส้นค่าเฉลี่ย 10 เดือนมีค่า Max. Drawdown ต่ำกว่า Benchmark ในทุกๆพารามิเตอร์ของการเรียงอันดับ ตามผลตอบแทนรวมในอดีต ในทำนองเดียวกันก็ยังให้ค่า Longest Drawdown ที่น้อยกว่า Benchmark อีกด้วย

- ให้ผลตอบแทนต่อความเสี่ยงหรือค่า Sharpe ratio สูงกว่า Benchmark ในทุกๆพารามิเตอร์ของการเรียงอันดับตามผลตอบแทนรวมในอดีต ซึ่งให้ผลลัพธ์ไปในทิศทางเดียวกันหากพิจารณาจากค่า MAR ratio

2). ในกรณีจัดพอร์ตโฟลิโอโดยเลือกเฉพาะหุ้นที่มีค่าผลตอบแทนรวมในอดีต อยู่ใน 20 อันดับแรกเท่านั้น (Top 20 Equal-weighted Portfolio)

| SET | SET Buy & Hold | Top20_TTR 1M | Top20_TTR 3M | Top20_TTR 6M | Top20_TTR 12M |

| CAGR | 5.43% | 22.88% | 13.59% | 13.67% | 11.01% |

| MaxDD | -55.71% | -26.86% | -35.78% | -44.58% | -33.53% |

| LongDD | 33 | 24 | 15 | 18 | 40 |

| Exposure | 100.00% | 59.70% | 60.10% | 59.44% | 58.82% |

| Ulcer Index | 17.5 | 12.5 | 14.62 | 17.32 | 16.52 |

| MAR | 0.10 | 0.85 | 0.38 | 0.31 | 0.33 |

| Sharpe | 0.03 | 0.19 | 0.11 | 0.10 | 0.07 |

| Total Trade | 1 | 160 | 160 | 160 | 160 |

| Best Year | 63.2% (2009) | 95.0% (2014) | 65.7% (2012) | 61.6% (2012) | 67.5% (2012) |

| Worst Year | -47.6% (2008) | -16.4% (2011) | -27.4% (2015) | -36.3% (2015) | -25.8% (2015) |

ภาพที่ 12 : แสดงค่าสถิติที่ได้จากผลการทดสอบระบบเส้นค่าเฉลี่ย 10 เดือนของ SET Index ร่วมกับการซื้อขายหุ้นที่อยู่ใน 20 อันดับแรก (Top 20) จากการเรียงอันดับโดยใช้ค่าอัตราผลตอบแทนรวมในอดีตย้อนหลัง 1, 3, 6 และ 12 เดือนเปรียบเทียบกับกลยุทธ์ซื้อแล้วถือยาว (Buy and Hold)

จากค่าสถิติที่ได้จากการทดสอบระบบเส้นค่าเฉลี่ย 10 เดือนของ SET Index ร่วมกับการซื้อขายหุ้นที่อยู่ใน 10 อันดับแรกนั้น

- ให้ผลตอบแทนต่อปีโดยเฉลี่ยสูงกว่ากลยุทธ์ Buy and Hold (Benchmark) ในทุกๆพารามิเตอร์ของการเรียงอันดับตามผลตอบแทนรวมในอดีต และพบว่าการเรียงอันดับตามผลตอบแทนรวมย้อนหลัง 1 เดือน ให้ผลตอบแทนโดยเฉลี่ยสูงสุดถึง 22.88% ต่อปี

- ในด้านความเสี่ยง ระบบเส้นค่าเฉลี่ย 10 เดือนมีค่า Max. Drawdown ต่ำกว่า Benchmark ในทุกๆพารามิเตอร์ของการเรียงอันดับ ตามผลตอบแทนรวมในอดีต ในทำนองเดียวกันก็ยังให้ค่า Longest Drawdown ที่น้อยกว่า Benchmark อีกด้วย

- ให้ผลตอบแทนต่อความเสี่ยงหรือค่า Sharpe ratio สูงกว่า Benchmark ในทุกๆพารามิเตอร์ของการเรียงอันดับตามผลตอบแทนรวมในอดีต ซึ่งให้ผลลัพธ์ไปในทิศทางเดียวกันหากพิจารณาจากค่า MAR ratio

3). ในกรณีจัดพอร์ตโฟลิโอโดยเลือกเฉพาะหุ้นที่มีค่าผลตอบแทนรวมในอดีต อยู่ใน 30 อันดับแรกเท่านั้น (Top 30 Equal-weighted Portfolio)

| SET | SET Buy & Hold | Top30_TTR 1M | Top30_TTR 3M | Top30_TTR 6M | Top30_TTR 12M |

| CAGR | 5.43% | 22.80% | 16.79% | 16.62% | 11.00% |

| MaxDD | -55.71% | -25.18% | -30.86% | -39.66% | -29.46% |

| LongDD | 33 | 14 | 14 | 18 | 40 |

| Exposure | 100.00% | 60.70% | 60.25% | 60.30% | 59.94% |

| Ulcer Index | 17.5 | 11.15 | 13.41 | 15.65 | 14.52 |

| MAR | 0.1 | 0.91 | 0.54 | 0.42 | 0.37 |

| Sharpe | 0.03 | 0.21 | 0.14 | 0.13 | 0.08 |

| Total Trade | 1 | 240 | 240 | 240 | 240 |

| Best Year | 63.2% (2009) | 85.8% (2014) | 61.9% (2012) | 91.1% (2014) | 64.5% (2012) |

| Worst Year | -47.6% (2008) | -15.3% (2015) | -19.5% (2015) | -31.6% (2015) | -21.4% (2015) |

ภาพที่ 13 : แสดงค่าสถิติที่ได้จากผลการทดสอบระบบเส้นค่าเฉลี่ย 10 เดือนของ SET Index ร่วมกับการซื้อขายหุ้นที่อยู่ใน 30 อันดับแรก (Top 30) จากการเรียงอันดับโดยใช้ค่าอัตราผลตอบแทนรวมในอดีตย้อนหลัง 1, 3, 6 และ 12 เดือนเปรียบเทียบกับกลยุทธ์ซื้อแล้วถือยาว (Buy and Hold)

จากค่าสถิติที่ได้จากการทดสอบระบบเส้นค่าเฉลี่ย 10 เดือนของ SET Index ร่วมกับการซื้อขายหุ้นที่อยู่ใน 30 อันดับแรกนั้น

- ให้ผลตอบแทนต่อปีโดยเฉลี่ยสูงกว่ากลยุทธ์ Buy and Hold (Benchmark) ในทุกๆพารามิเตอร์ของการเรียงอันดับตามผลตอบแทนรวมในอดีต และพบว่าการเรียงอันดับตามผลตอบแทนรวมย้อนหลัง 1 เดือน ให้ผลตอบแทนโดยเฉลี่ยสูงสุดถึง 22.80% ต่อปี

- ในด้านความเสี่ยง ระบบเส้นค่าเฉลี่ย 10 เดือนมีค่า Max. Drawdown ต่ำกว่า Benchmark ในทุกๆพารามิเตอร์ของการเรียงอันดับ ตามผลตอบแทนรวมในอดีต ในทำนองเดียวกันก็ยังให้ค่า Longest Drawdown ที่น้อยกว่า Benchmark อีกด้วย

- ให้ผลตอบแทนต่อความเสี่ยงหรือค่า Sharpe ratio สูงกว่า Benchmark ในทุกๆพารามิเตอร์ของการเรียงอันดับตามผลตอบแทนรวมในอดีต ซึ่งให้ผลลัพธ์ไปในทิศทางเดียวกันหากพิจารณาจากค่า MAR ratio

ดังนั้นการใช้ระบบเส้นค่าเฉลี่ย 10 เดือนของ SET Index ร่วมกับการจัดพอร์ต โดยเลือกหุ้นตามค่าอัตราผลตอบแทนรวมในอดีตทั้ง 3 กรณี (Top 10, 20 และ 30) นั้นพบว่าสามารถช่วยให้ผลตอบแทนต่อความเสี่ยงดีขึ้นกว่ากลยุทธ์ Buy & Hold อย่างเห็นได้ชัด โดยอัตราผลตอบแทนรวมย้อนหลัง 1 เดือนคือ ค่าที่ให้ผลตอบแทนสูงที่สุดจากการจัดพอร์ตในทุกกรณี แต่ถ้าหากเปรียบรูปแบบของการจัดพอร์ตจะเห็นได้ว่า การจัดพอร์ตโดยการเลือกหุ้น 30 อันดับแรก (Top 30) คือพอร์ตที่มีผลตอบแทนต่อความเสี่ยงสูงที่สุด อย่างไรก็ตามเราพบว่าปีที่ให้ผลตอบแทนแย่ที่สุด (Worst Year) ส่วนใหญ่อยู่ในปี 2015 ซึ่งเป็นปีที่ใกล้ปัจจุบันมากที่สุด ดังนั้นอาจจะต้องทำการทดสอบต่อไปในช่วงปี 2016 เพื่อประเมินความสามารถในการทำกำไรของกลยุทธ์นี้เพิ่มเติมครับ

บทสรุปกลยุทธ์เส้นค่าเฉลี่ย 200 วัน … กฏเหล็กของ Paul Tudor Jones

หลังจากที่อ่านกันมาจนถึงตรงนี้ เราคงไม่ต้องสงสัยแล้วว่า กลยุทธ์ที่เรียบง่ายอย่างการใช้เส้นค่าเฉลี่ย 10 เดือนของ Paul Tudor Jones นั้นสามารถจับแนวโน้มที่เกิดขึ้นในตลาดหุ้นไทยได้มีประสิทธิภาพมากแค่ไหน เพราะมันได้พิสูจน์ตัวเองแล้วว่า เป็นกลยุทธ์ที่ช่วยป้องกันความเสี่ยง จากการขาดทุนหนักในช่วงที่ตลาดขาลงได้เป็นอย่างดี และสามารถเอาชนะตลาดได้ในระยะยาวอีกด้วย นอกจากนี้เพื่อนๆยังสามารถนำกฏเหล็กดังกล่าว ไปประยุกต์ใช้กับการลงทุนในหุ้น เพื่อเพิ่มผลตอบแทนและลดความเสี่ยงไปในตัวได้อีกทางหนึ่งด้วยครับ

สำหรับเพื่อนๆคนไหนที่อยากจะศึกษางานวิจัยโดยละเอียดเพิ่มเติม สามารถเข้าไปอ่านได้ตามลิงค์ในส่วนของ Reference ด้านล่างได้เลยนะครับ

แล้วพบกันใหม่ในตอนหน้า ถ้าข้อสงสัยอะไรก็สามารถ Comment คุยกันด้านล่างต่อได้เลยนะครับ

สวัสดีครับ!

ทีมงาน SiamQuant

SiamQuant Academy จุดเริ่มต้นของการลงทุนอย่างเป็นระบบ

อย่าลืม!! กดปุ่ม Liked ใน SiamQiant Facebook Fanpage เพื่อตั้งค่า See First และ All on เพื่อไม่ให้พลาดการติดตามบทความต่อๆไปครับ

References

Paul Tudor Jones On The 200-Day Moving Average

A Quantitative Approach to Tactical Asset Allocation

Relative Strength Strategies for Investing

Greatest investors: Paul Tudor Jones Greatest investors: Paul Tudor Jones