- ลงทุนหุ้นใหญ่ดีจริงหรือไม่? - February 20, 2022

- รีวิวผลตอบแทน 40 กลยุทธ์การลงทุนในตลาดหุ้นไทยของเดือนมกราคมปี ค.ศ. 2022 - February 7, 2022

- รีวิวผลตอบแทน 40 กลยุทธ์การลงทุนในตลาดหุ้นไทยปี ค.ศ. 2021 - January 5, 2022

เคยสงสัยกันไหมครับ ว่าเวลาที่เราตัดสินใจลงทุนในกองทุนไม่ว่าจะเป็น กองทุนรวม (Mutual Fund), กองทุนส่วนบุคคล (Private Fund) รวมถึงการลงทุนอื่นๆ เรามักจะได้ยินประโยคจากผู้จัดการกองทุน หรือผู้ให้คำแนะนำด้านการลงทุนในทำนองที่ว่า “เวลาลงทุน นักลงทุนควรคาดหวังผลลัพธ์จากการลงทุนในระยะยาว”

โดยคำพูดดังกล่าวนั้น แท้จริงแล้วเป็นเพียงคำพูดที่ถูกกล่าวกันขึ้นมาลอยๆ หรือมีเหตุผลอะไรบางอย่างที่ซ่อนอยู่เบื้องหลังประโยคนี้กันแน่ ซึ่งในบทความนี้เราจะมาเปิดเผยที่มาและเหตุผลทางสถิติของคำพูดเหล่านี้ด้วยเทคนิค Rolling Window Analysis โดยหวังว่าจะช่วยให้นักลงทุนที่อ่านได้มีความเข้าใจและมีทัศนคติที่ดีต่อการลงทุนระยะยาวมากขึ้นครับ

Rolling Window Analysis เทคนิคการเพิ่มประสิทธิภาพการเก็บกลุ่มตัวอย่าง ภายใต้ข้อมูลที่มีอยู่อย่างจำกัด

เนื่องจากปัญหาและข้อจำกัดของการวิจัยเชิง Quantitative ในโลกการเงินคือ จำนวนข้อมูลสำหรับการศึกษาและทดสอบนั้นมีจำนวนที่น้อย โดยเฉพาะอย่างยิ่งกับตลาดทุนไทย ซึ่งจะเป็นอุปสรรคต่อความน่าเชื่อถือทางสถิติของผลลัพธ์ที่มาจากการทดสอบ ดังนั้นเราจึงจำเป็นต้องมีเทคนิคบางอย่างเข้ามาใช้ในกระบวนการเก็บกลุ่มตัวอย่าง เพื่อที่จะช่วยให้สามารถเก็บกลุ่มตัวอย่างได้อย่างมีประสิทธิภาพยิ่งขึ้น

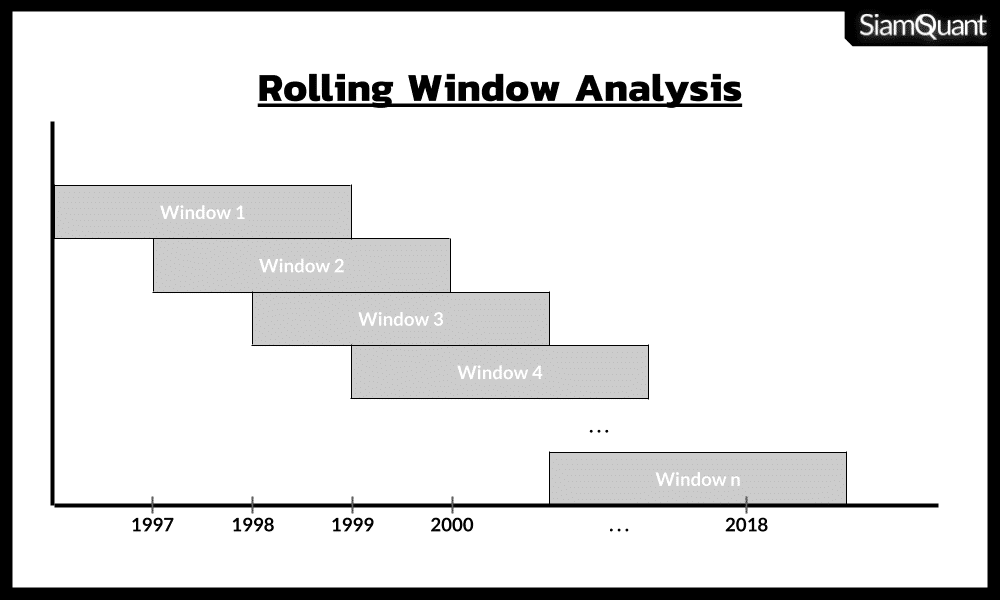

โดยในบทความนี้เราได้นำเทคนิค Rolling Window Analysis มาใช้ในการเก็บกลุ่มตัวอย่าง เนื่องจากการทำ Rolling Window Analysis คือ การขยับช่วงระยะเวลาในการทดสอบไปเรื่อยๆ โดยข้อดีของหลักการดังกล่าวคือ เราจะสามารถเก็บกลุ่มตัวอย่างมาทำการวิเคราะห์ทางสถิติได้มากขึ้น ภายใต้ข้อมูลที่มีอยู่อย่างจำกัดนั่นเอง!!

ภาพที่ 1 : ภาพตัวอย่างการทำ Rolling Window Analysis

โดยจากภาพที่ 1 จะเห็นได้ว่าเรามีข้อมูลในการวิจัยตั้งแต่ปี 1997-2018 โดยถ้าเราทำการทดสอบทีเดียวทั้งช่วงเวลาเราจะได้ค่าสถิติจากผลลัพธ์เพียงอย่างละ 1 ค่าเท่านั้น ซึ่งไม่สามารถนำมาทดสอบทางสถิติต่อได้ และถือเป็นการใช้ข้อมูลที่มีอยู่อย่างสิ้นเปลือง ดังนั้นเพื่อแก้ปัญหานี้เราจึงทำการแบ่งช่วงเวลาการทดสอบออกเป็นช่วงระยะเวลาย่อยๆ เช่น กำหนดระยะเวลาสำหรับการทดสอบในแต่ละช่วงคือ 3 ปี และมีช่วงระยะเวลาในการขยับ Windows คือ 1 ปีตามภาพที่ 3 ซึ่งคอมพิวเตอร์จะทำการทดสอบโดย

- ทำการทดสอบในช่วงเวลา (Windows) แรก หรือทดสอบตั้งแต่ปี 1997-1999 เป็นระยะเวลา 3 ปี แล้วเก็บผลค่าสถิติจากการทดสอบที่ได้

- ทำการขยับจุดเริ่มต้นของการทดสอบ จากจุดเริ่มต้นของช่วงเวลา (Windows) แรกมา 1 ปี คือเริ่มตั้งแต่ปี 1998 และทำการทดสอบในระยะเวลา 3 ปี หรือตั้งแต่ปี 1998-2000 แล้วเก็บผลค่าสถิติจากการทดสอบในช่วงเวลา ดังกล่าว

- จากนั้นคอมพิวเตอร์จะทำแบบนี้ซ้ำไปเรื่อยๆ จนครบชุดข้อมูลที่เรากำหนดไว้สำหรับการทดสอบ

โดยผลลัพธ์ในตอนสุดท้ายจะทำให้เราได้กลุ่มข้อมูลที่ต้องการจะศึกษามากเพียงพอ ที่สามารถนำไปศึกษาอย่างละเอียดในเชิงสถิติได้ต่อไป ซึ่งหลังจากที่ทุกคนได้เข้าใจกระบวนการการทำงานข้างต้นแล้ว ในส่วนถัดไปเราจะทำการทดสอบแนวคิดที่ว่าทำไมเราถึงควรคาดหวังกับผลลัพธ์การลงทุนระยะยาวมากกว่าระยะสั้นด้วยวิธีการดังกล่าวกันครับ

ความสัมพันธ์ระหว่างระยะเวลาการลงทุน กับลักษณะของผลตอบแทนที่เกิดขึ้น

เพื่อที่จะหาคำตอบดังกล่าว เราจึงตั้งสมมติฐานการวิจัยว่า ผลตอบแทนของระยะเวลาการลงทุนที่สั้นนั้น มักจะมีความผันผวนที่สูงกว่าผลตอบแทนในการลงทุนระยะยาว ซึ่งเราให้นิยามของคำว่า “ผลตอบแทน” คือ ผลตอบแทนโดยเฉลี่ยทบต้นต่อปี (Annualized Return หรือ CAGR) และคำว่า “ความผันผวน” คือ ส่วนเบี่ยงเบนจากมาตรฐานจากมาตรฐานของพอร์ตโฟลิโอ (Standard Deviation) โดยมีข้อกำหนดและเงื่อนไขต่างๆสำหรับการทดสอบ ดังนี้

- ลงทุนในกองทุนรวม (Mutual Fund) โดยในที่นี้เราเลือกใช้ดัชนี SET Index เป็นตัวแทนของผลตอบแทนของกองทุนรวม เนื่องจากผลตอบแทนของกองทุนรวมโดยทั่วไปในประเทศไทยนั้น มีความคล้ายคลึงกันกับผลตอบแทนจากดัชนี SET Index

- ทำการทดสอบด้วยกระบวนการ Rolling Window Analysis ตั้งแต่ปี 1997-2018 โดยมีการกำหนดช่วงระยะเวลาในการขยับไปข้างหน้า (Step Windows) คือ 1 เดือน และมีการแบ่งระยะเวลาของการลงทุนออกเป็น 3 ช่วง ดังนี้

- ใช้ระยะเวลาการลงทุน 3 ปี เป็นตัวแทนของการลงทุนในระยะสั้น

- ใช้ระยะเวลาการลงทุน 5 ปี เป็นตัวแทนของการลงทุนในระยะกลาง

- ใช้ระยะเวลาการลงทุน 10 ปี เป็นตัวแทนของการลงทุนในระยะยาว

ซึ่งผลลัพธ์ที่ได้จากการทดสอบข้างต้นสามารถสรุปได้ ดังนี้

ภาพที่ 2 : ภาพแสดงการกระจายตัวของผลตอบแทนจากการลงทุนในระยะเวลา 3 ปี (สีแดง), 5 ปี (สีเขียว) และ 10 ปี (สีน้ำเงิน)

ภาพที่ 2 เป็นภาพแสดงการกระจายตัวของผลตอบแทน (CAGR) จะเห็นได้ว่า ผลตอบแทนจากระยะเวลาการลงทุนที่ 3 ปีนั้น จะมีขอบเขต (Range) ของการกระจายของผลตอบแทนตัวสูง และจะค่อยๆแคบลงเรื่อยๆตามระยะเวลา (Window) ของการลงทุนที่เพิ่มขึ้น ซึ่งถือว่าสอดคล้องกับสมมติฐานที่เราตั้งไว้ตั้งแต่แรก และเมื่อเรานำข้อมูลจากการทดสอบไปทำการวิเคราะห์ทางสถิติต่างๆ เราจะได้ผลลัพธ์ดังนี้

| Statistical | CAGR 3 Years (%) | CAGR 5 Years (%) | CAGR 10 Years (%) |

| Count | 229 | 205 | 145 |

| Average | 7.85 | 8.74 | 8.41 |

| STDev. | 13.92 | 8.81 | 3.93 |

| Minimum | -23.69 | -18.21 | -1.96 |

| First Quartile | -1.33 | 4.44 | 6.33 |

| Median | 6.09 | 8.39 | 8.34 |

| Third Quartile | 18.62 | 15.54 | 11.62 |

| Maximum | 42.27 | 27.72 | 15.6 |

ตารางที่ 1 : ตารางแสดงค่าสถิติบรรยาย (Describe Statistics) ของผลตอบแทนเฉลี่ยทบต้นต่อปี (CAGR) จากการทำ Rolling Window Analysis 3 ปี, 5 ปี และ 10 ปี

โดยจากตารางที่ 1 สิ่งหนึ่งที่ชัดเจนมากคือ ความผันผวนของผลตอบแทน (Standard Deviation) นั้น จะมีค่าลดลงตามช่วงระยะเวลาการลงทุนที่เพิ่มขึ้น หรือมีค่าเท่ากับ 13.92 (3 ปี), 8.74 (5 ปี) และ 3.93 (10 ปี) ตามลำดับ ซึ่งสอดคล้องกับภาพการกระจายตัวข้างต้น

เนื่องจากการที่เราลงทุนในช่วงระยะเวลาสั้นนั้น มีความเป็นไปได้สูงที่เราจะพบเจอกับภาวะตลาดเคลื่อนไหวอย่างรุนแรงในด้านใดด้านหนึ่ง เช่น ในภาวะวิกฤติต้มยำกุ้งที่ตลาดเป็นขาลง หรือภายหลังวิกฤติซับไพร์มในปี 2009 ที่ตลาดเป็นขาขึ้นอย่างชัดเจน ทำให้ผลลัพธ์ของการลงทุนในระยะเวลาสั้นมีความผันผวนสูงจากผลกระทบจากอิทธิพลดังกล่าว ต่างกับการลงทุนในระยะยาวที่จะครอบคลุมภาวะต่างๆของตลาดไว้เกือบทั้งหมด ทำให้ผลกระทบจากภาวะต่างๆลดลงนั่นเอง

อย่างไรก็ตาม อีกหนึ่งค่าสถิติที่น่าสนใจจากผลลัพธ์การทดลองข้างต้นคือ ค่าเฉลี่ยของผลตอบแทนโดยเฉลี่ยทบต้นต่อปีของระยะเวลาการลงทุนต่างๆนั้น มีค่าที่ใกล้เคียงกันทั้งหมด!! ซึ่งระยะเวลาในการลงทุน 3 ปี, 5 ปี และ 10 ปี โดยมีค่าเฉลี่ยเท่ากับ 7.85%, 8.74% และ 8.41% ตามลำดับ

ซึ่งตรงนี้เองเมื่อเรานำมาอธิบายควบคู่กับความผันผวนดังกล่าว จึงเป็นอีกหนึ่งเหตุผลที่ว่าทำไมเราถึงควรลงทุนในระยะยาว เพราะแม้ว่าค่าเฉลี่ยของผลตอบแทนในการลงทุนทั้งสั้น, กลาง และยาวในบทความนี้จะมีค่าเฉลี่ยที่ใกล้เคียงกัน แต่ด้วยความผันผวนที่สูงทำให้การประเมินผลตอบแทนคาดหวัง (Expected Return) จากการลงทุนในระยะสั้นนั้นเป็นไปได้ยาก

ทั้งนี้ทั้งนั้น สิ่งหนึ่งที่ต้องพึงระลึกไว้คือ แม้การลงทุนในระยะเวลาที่ยาวนานขึ้นจะช่วยความผันผวนลง แต่ถ้านักลงทุนไม่ได้ใช้กลยุทธ์การลงทุนที่มีประสิทธิภาพในการสร้างผลตอบแทนที่ชนะตลาดอย่างมีนัยยะสำคัญทางสถิติ ก็ไม่ได้รับประกันว่าการลงทุนในระยะยาวจะให้ผลตอบแทนเป็นบวกนะครับ !!! โดยจะเห็นได้จากผลตอบแทนที่น้อยที่สุดจากการลงทุนในระยะเวลา 10 ปี กับ SET index ซึ่งมีค่าติดลบ -1.96% นั่นเอง

บทสรุปส่งท้าย ทำไมถึงควรลงทุนในระยะยาว

จากผลลัพธ์การทดสอบของการวิจัยข้างต้นในบทความนี้สรุปได้ว่า ความผันผวนของผลตอบแทนนั้นจะแปรผกผันกับระยะเวลาในการลงทุนกล่าวคือ ระยะเวลาการลงทุนที่นานยิ่งขึ้น จะทำให้ความผันผวนของผลตอบแทนลดลงนั่นเอง ซึ่งเป็นเหตุผลที่ว่าเมื่อเราทำการประเมินถึงผลตอบแทนคาดหวังในการลงทุนนั้น เราควรที่จะประเมินผลลัพธ์ในการลงทุนระยะยาวซึ่งจะมีความแม่นยำที่สูงกว่าการลงทุนระยะสั้นนั่นเอง

โดยทีมงาน SiamQuant หวังว่าบทความนี้จะมีประโยชน์และสร้างองค์ความรู้ดีๆให้กับนักลงทุนหลายๆท่านที่ลงทุนเองหรือลงทุนในกองทุนต่างๆ รวมถึงผู้ที่สนใจศึกษาการวิจัยเชิงปริมาณ (Quantitative Analysis) และการลงทุนอย่างเป็นระบบด้วยครับ