สำหรับเดือนมกราคมปี 2020 ที่ผ่านมานี้เรียกได้ว่าเป็นช่วงที่ตลาดหุ้นมีความผันผวนเป็นอย่างมากต่อประเด็นข่าวต่างๆจนนักลงทุนหลายๆคนอาจถึงกับท้อกันเลยทีเดียว เนื่องจากมีเหตุการณ์ต่างๆเกิดขึ้นมากมายไม่ว่าจะเป็นประเด็นความขัดแย้งระหว่างสหรัฐอเมริกับกับอิหร่านในช่วงต้นเดือน รวมถึงการระบาดของไวรัสโคโรนาในช่วงปลายเดือนด้วย

ดังนั้น ในบทความนี้ผมจะนำเอา 33 กลยุทธ์การลงทุนหุ้นจากแนวคิดของเซียนหุ้นระดับโลกจาก SiamQuant AlphaSuite Strategies ซึ่งถือเป็นตัวแทน (Proxy) ของกลยุทธ์การลงทุนที่นักลงทุนส่วนใหญ่ใช้กันมาทำการทดสอบในตลาดหุ้นไทยให้เห็นกันอย่างเป็นรูปธรรม

เพื่อช่วยให้คุณสามารถที่จะเปรียบเทียบผลตอบแทนของคุณได้ในมุมมองที่กว้างกว่าเพียงการเปรียบเทียบกับดัชนี SET Index ซึ่งถือเป็นตัวแทนของผลตอบแทนจากกลุ่มหุ้นขนาดใหญ่เพียงอย่างเดียว หวังว่าจะมีประโยชน์กับนักลงทุนทุกท่านครับ!

33 กลยุทธ์การลงทุนจากแนวคิดของเซียนหุ้นระดับโลก

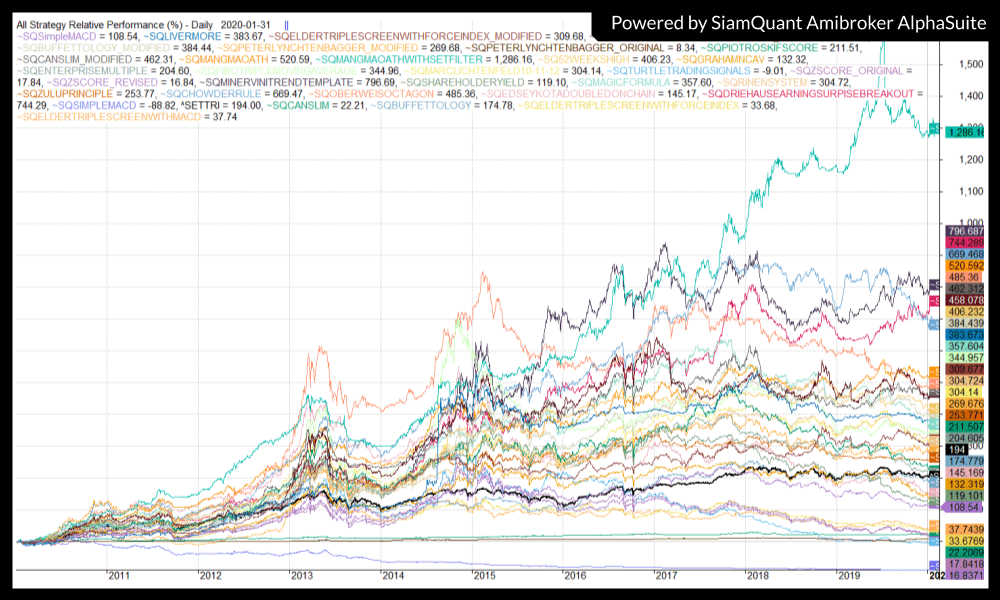

ภาพที่ 1 : ภาพแสดงเส้น Equity ของกลยุทธ์ทั้งหมดใน SiamQuant AlphaSuite เปรียบเทียบกับดัชนี SETTRI Index (เส้นสีดำ) ในช่วง 10 ปีที่ผ่านมา ตั้งแต่ปี 2010 ถึง 2020-01-31

สำหรับการรีวิวผลตอบแทนของกลยุทธ์การลงทุนทั้ง 33 รูปแบบในบทความนี้นั้น ผมได้นำเอากลยุทธ์การลงทุนจากแนวคิดของเซียนหุ้นชื่อดังต่างๆที่ผมและทางทีมงาน SiamQuant ได้เคยวิจัย และเผยแพร่ชุด Code Template เอาไว้ใน SiamQuant Amibroker’s AlphaSuite มาทำการทดสอบถึงผลตอบแทนในตลาดหุ้นไทยกันออกมา โดยที่เราสามารถที่จะแบ่งกลยุทธ์ต่างๆออกเป็น 5 กลุ่มหลักๆ ตามแนวทางและปรัชชญาการลงทุนที่แตกต่างกันไปดังต่อไปนี้

- Momentum/Trend Following : แนวคิดการลงทุนที่พิจารณาที่ความแข็งแกร่งและแนวโน้มของราคาหุ้นเป็นหลัก โดยในแต่ละกลยุทธ์นั้นก็จะมีแนวคิดและใช้เครื่องมือทางเทคนิคในการวิเคราะห์ที่แตกต่างกันออกไป อาทิเช่น กลยุทธ์ของ Jesse Livermore, Mark Minervini รวมถึง Mangmao All-Time-High ที่เราเคยได้เผยแพร่เอาไว้

- Growth Investing : แนวคิดการลงทุนที่พิจารณาแนวโน้มการเติบโตของกิจการจากข้อมูลปัจจัยพื้นฐาน โดยจะเน้นลงทุนในหุ้นของกิจการที่มีศักยภาพในการเติบโตสูง อาทิเช่นกลยุทธ์การค้นหาหุ้น 10 เด้งของ Peter Lynch

- Value Investing : แนวคิดการลงทุนแนวหุ้นคุณค่าที่พยายามหาหุ้นที่มีราคาตลาดต่ำกว่าราคาเหมาะสม (Intrisic Value) โดยในแต่ละกลยุทธ์นั้นก็จะมีแนวคิดและวิธีการคำนวนราคาเหมาะสมจากข้อมูลปัจจัยพื้นฐานที่แตกต่างกันออกไป อาทิเช่น กลยุทธ์ Buffettology ของ Marry Buffett, NCAV ของ Benjamin Graham หรือ Enterprise Multiple ของ Tobias Carlisle

- Dividend Investing : แนวคิดการลงทุนที่มุ่งเน้นการลงทุนในกลุ่มหุ้นที่ให้เงินปันผลสูง อาทิเช่นกลยุทธ์หุ้นปันผล 10-11-12 ของ Marc Lichtenfeld หรือ Chowder Rule ของ Lowell Miller

- Hybrid Investing : แนวคิดการลงทุนแบบผสมผสาน โดยใช้ทั้งการวิเคราะห์แนวโน้มราคาหุ้นด้วยปัจจัยเทคนิค, การวิเคราะห์แนวโน้มการเติบโตของกิจการ และ การวิเคราะห์ราคาเหมาะสมจากข้อมูลปัจจัยพื้นฐาน โดยในแต่ละกลยุทธ์การลงทุนนั้นก็จะมีแนวคิดการผสมผสานปัจจัยต่างๆที่แตกต่างกันออกไป อาทิเช่น CANSLIM ของ O’Neil, Earning Surprise Breakout ของ Driehaus และ Zulu Principle ของ Jim Slater

ซึ่งเราจะเห็นได้ว่ากลยุทธ์การลงทุนในแนวทางทั้ง 5 นั้น ก็ค่อนข้างที่จะเพียงพอต่อการทำให้เราได้เห็นถึงภาพรวมของผลตอบแทนของนักลงทุนรายย่อยส่วนใหญ่ได้ในระดับหนึ่ง เนื่องจากพวกมันถือได้ว่าเป็นแนวทางหลักๆที่นักลงทุนส่วนใหญ่ในตลาดหุ้นไทยได้นำเอามาปรับใช้กันอย่างกว้างขวางนั่นเองครับ

สถิติผลตอบแทนในภาพรวมของ 33 กลยุทธ์การลงทุนในเดือนมกราคม 2020

สำหรับการทดสอบกลยุทธ์การลงทุนต่างๆเพื่อวัดผลตอบแทนในบทความนี้นั้น เพื่อให้ผลลัพธ์นั้นได้สะท้อนถึงข้อจำกัดและสภาพแวดล้อมต่างๆของนักลงทุนส่วนบุคคลหรือรายย่อยในตลาดหุ้นไทยจนเกิดความสมจริงในระดับหนึ่งนั้น โดยผมได้ทำการทดสอบกลยุทธ์กำหนดเงื่อนไขต่างๆในระดับที่ไม่ได้เข้มงวดมากนักดังนี้ (Mild Backtesting Restriction & Environment)

| Condition | Details |

| Backtesting Window |

|

| Backtesting Restriction |

|

| Universe |

|

| Entry |

|

| Exit |

|

| Filters |

|

| Position Size |

|

| Position Score |

|

| Order Management |

|

ตารางที่ 1 : ตารางแสดงเงื่อนไขสำหรับการทดสอบกลยุทธ์การลงทุนทั้ง 33 ระบบใน AlphaSuite

โดยหลังจากที่เราได้กำหนดเงื่อนไขการทดสอบต่างๆไว้เรียบร้อยแล้วนั้น ผมและทางทีมงาน SiamQuant ก็ได้ค่อยๆไล่ Backtest กลยุทธ์การลงทุนต่างๆใน AlphaSuite กันออกมา จากนั้นจึงนำผลลัพธ์ที่ได้มาทำการคิดผลตอบแทนเฉพาะช่วงเดือนมกราคม 2020 ที่ผ่านมาดังนี้ (ใครมึนกับข้อมูลให้ข้ามไปอ่านช่วงสรุปประเด็นได้เลยนะครับ :D)

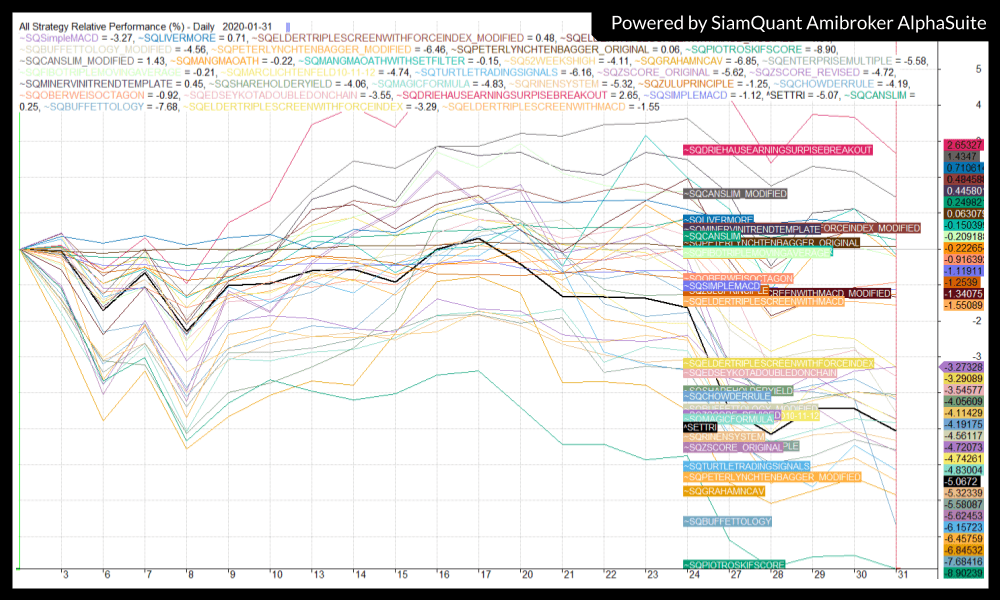

ภาพที่ 2 : ภาพแสดงเส้น Equity ของกลยุทธ์ทั้งหมดใน SiamQuant AlphaSuite เปรียบเทียบกับดัชนี SETTRI Index (เส้นสีดำ) ตั้งแต่วันที่ 2020-01-01 ถึง 2020-01-31

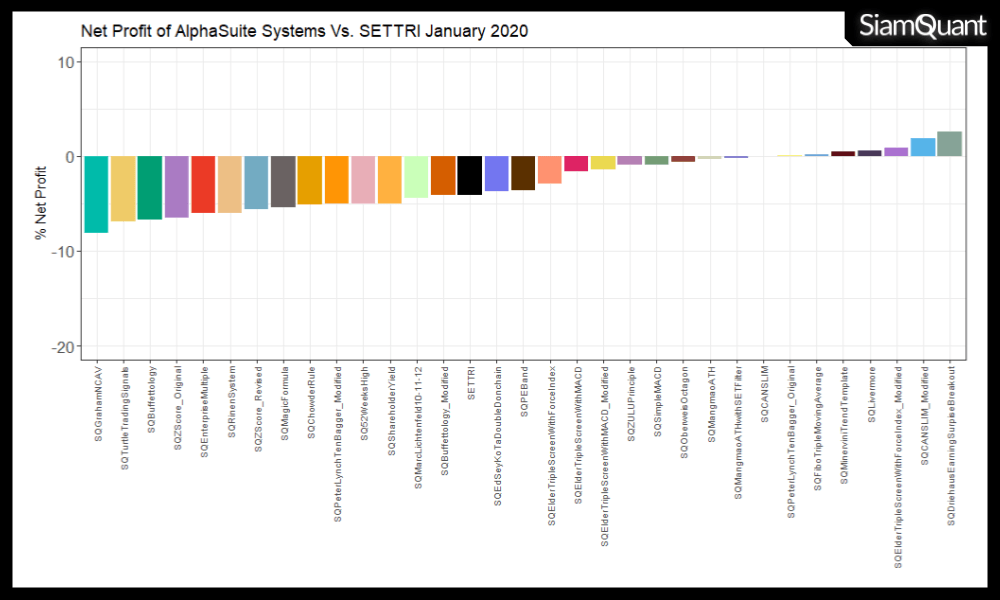

ภาพที่ 3 : Bar Chart แสดงผลกำไร (Net Profit) ของกลยุทธ์ทั้งหมดใน SiamQuant AlphaSuite เปรียบเทียบกับดัชนี SETTRI Index (เส้นสีดำ) ตั้งแต่วันที่ 2020-01-01 ถึง 2020-01-31

| System | Net Profit (%) |

| SETTRI Index | -4.11 |

| SQ Simple MACD | -0.87 |

| SQ PE Band | -3.59 |

| SQ Livermore | 0.63 |

| SQ Elder Triple Screen With Force index | -2.94 |

| SQ Elder Triple Screen With Force index (Modified) | 0.88 |

| SQ Elder Triple Screen With MACD | -1.6 |

| SQ Elder Triple Screen With MACD (Modified) | -1.39 |

| SQ Buffettology | -6.67 |

| SQ Buffettology (Modified) | -4.12 |

| SQ TenBagger | 0.06 |

| SQ TenBagger (Modified) | -4.98 |

| SQ F-Score | -9.76 |

| SQ CANSLIM | 0.04 |

| SQ CANSLIM (Modified) | 1.9 |

| SQ Mangmao ATH | -0.35 |

| SQ Mangmao ATH with SET Filter | -0.22 |

| SQ 52 Week High | -4.97 |

| SQ NCAV Graham | -8.1 |

| SQ Enterprise Multiple | -6.05 |

| SQ Fibo Triple Moving Average | 0.2 |

| SQ Marc Lichtenfeld 10-11-12 | -4.39 |

| SQ Turtle Trading Signals | -6.86 |

| SQ Z-Score 1968 | -6.46 |

| SQ Z-Score 1985 | -5.62 |

| SQ Minervini Trend template | 0.48 |

| SQ Shareholder Yield | -4.97 |

| SQ Magic Formula | -5.36 |

| SQ Rinen System | -6.05 |

| SQ ZULU Principle | -0.94 |

| SQ Chowder Rule | -5.08 |

| SQ Oberweis Octagon | -0.6 |

| SQ EdSeyKoTa | -3.71 |

| SQ Earning Surprise Direhaus | 2.59 |

ตารางที่ 2 : ฺตารางค่าสถิติสำคัญของ 33 กลยุทธ์ใน AlphaSuite เปรียบเทียบกับดัชนี SETTRI Index ในช่วงเดือนมกราคม 2020

โดยจากผลการทดสอบกลยุทธ์การลงทุนทั้ง 33 เราสามารถที่จะสรุปประเด็นต่างๆที่น่าสนใจต่างๆได้ดังนี้

ประเด็นที่น่าสนใจของผลตอบแทนที่เกิดขึ้นจาก 33 กลยุทธ์การลงทุนในเดือนมกราคม 2020

1. แม้เป็นช่วงที่ตลาดผันผวน แต่ก็มีกลยุทธ์กว่าครึ่งหนึ่งที่ให้ผลตอบแทนสูงกว่าตลาด

แม้ว่าตลาดหรือดัชนี SETTRI Index จะมีความผันผวนโดยมีการปรับตัวลดลงมากถึง -4.11% ภายในช่วงเดือนมกราคมที่ผ่านมา แต่เมื่อพิจารณาผลตอบแทนของกลยุทธ์การลงทุนจากแนวคิดนักลงทุนระดับโลกใน SiamQuant AlphaSuite พบว่ามีกลยุทธ์ทั้งหมด 18 กลยุทธ์ที่ให้ผลตอบแทนที่สูงกว่าดัชนี SETTRI Index หรือคิดเป็น 54.55% จากกลยุทธ์ทั้งหมด โดยกลยุทธ์ที่ให้ผลตอบแทนสูงสุด 5 ลำดับแรกคือ

- กลยุทธ์การลงทุนหุ้บเติบโตผสานโมเมนตัม Earning Surprise Breakout ของ Richard Driehaus ซึ่งให้ผลตอบแทนที่เป็นบวก +2.59 %

- กลยุทธ์การลงทุนหุ้บเติบโตผสานโมเมนตัม CANSLIM ของ William J. O’neil ที่ปรับปรุงโดยทีมงาน SiamQuant ซึ่งให้ผลตอบแทนที่เป็นบวก +1.9%

- กลยุทธ์การลงทุน Triple Screen โดยใช้ Force Index เป็นดัชนีชี้วัดของ Dr.Alexander Elder ที่ปรับปรุงโดยทีมงาน SiamQuant ซึ่งให้ผลตอบแทนที่เป็นบวก +0.88%

- กลยุทธ์การลงทุนนำตลาดของ Jesse Livermore ซึ่งให้ผลตอบแทนที่เป็นบวก +0.63%

- กลยุทธ์การลงทุนตามแนวโน้มของ Mark Minervini Trend Template ซึ่งให้ผลตอบแทนที่เป็นบวก +0.48%

หมายเหตุ : สำหรับกลยุทธ์การลงทุนหุ้บเติบโตผสานโมเมนตัม Earning Surprise Breakout ของ Richard Driehaus นั้น ทีมงานจะทำการอัพเดท Plug-In ตัวใหม่ซึ่งมีชุดโค้ดดังกล่าวและฟังก์ชั่นอื่นๆเพิ่มเติมให้ใช้งานกันในวันศุกร์ที่ 7 กุมภาพันธ์นี้นะครับ ^^

2. กลยุทธ์ส่วนมากที่ให้ผลตอบแทนสูงกว่าตลาดล้วนแล้วแต่เป็นกลยุทธ์ที่อาศัยช่วงจังหวะในการลงทุนทั้งสิ้น

ในบรรดากลยุทธ์ทั้งหมด 18 กลยุทธ์ที่ให้ผลตอบแทนสูงกว่าตลาดนั้น ทุกกลยุทธ์ล้วนแล้วแต่เป็นกลยุทธ์การลงทุนที่อาศัยจังหวะหรือช่วงระยะเวลาที่ได้เปรียบในการเข้าไปลงทุน (Entry Timing) ยกตัวอย่างเฃ่น กลยุทธ์การลงทุนหุ้บเติบโตผสานโมเมนตัม Earning Surprise Breakout ของ Richard Driehaus ซึ่งให้ผลตอบแทนที่เป็นบวกที่สูงที่สุดนั้น ก็จะอาศัยช่วงจังหวะที่หุ้นมีแนวโน้มเป็นขาขึ้น โดยทำการพิจารณาร่วมกับการเติบโตของบริษัทด้วย

โดยจุดได้เปรียบของกลยุทธ์ที่ใช้ Timing เข้ามาช่วยในการลงทุนนั้นคือ กลยุทธ์จะไม่ได้ลงทุน 100% ของพอร์ตโฟลิโอ ตลอดเวลาเหมือนกลยุทธ์ Buy & Hold ซึ่งในกรณีของ Direhaus นั้นเมื่อไหร่ก็ตามที่แนวโน้มของราคาหุ้นได้กลับตัวเป็นขาลงอย่างชัดเจน กลยุทธ์ก็จะทำการขายหุ้นเพื่อลดความเสี่ยงให้กับพอร์ตโฟลิโอโดยอัตโนมัตินั่นเอง

ซึ่งเมื่อพิจารณาลึกลงไปพบว่ากลยุทธ์เหล่านี้เป็นกลยุทธ์ที่มีองค์ประกอบของปัจจัยด้านแนวโน้มของราคา (Momentum Factor) มากถึง 16 กลยุทธ์หรือคิดเป็น 88.89% ทั้งนี้มีอีก 2 กลยุทธ์ที่ใช้จับจังหวะการลงทุนด้วยปัจจัยอื่นๆ เช่น กลยุทธ์การลงทุน PE Band และกลยุทธ์การลงทุน Ten Bagger ของ Peter Lych ที่อาศัยจังหวะด้านปัจจัยเชิงคุณค่า (Value Factor) และปัจจัยด้านการเติบโต (Growth Factor) ตามลำดับ

3. เดือนมกราคม 2020 ก็ยังเป็นช่วงที่ไม่เอื้ออำนวยสำหรับกลยุทธ์ที่ใช้ปัจจัยพื้นฐานเป็นองค์ประกอบหลักในการลงทุน

สืบเนื่องจากปี 2019 ที่กลยุทธ์การลงทุนที่อาศัยปัจจัยพื้นฐานเป็นองค์ประกอบในการวิเคราะห์หุ้นเป็นหลักในช่วงเดือนที่ผ่านมาในภาพรวมต่างก็ให้ผลตอบแทนที่ต่ำกว่าตลาดทั้งสิ้น! ไม่ว่าจะเป็นกลยุทธ์ประเภท

- ปัจจัยด้านการเติบโตของบริษัท (Growth)

- ปัจจัยเชิงคุณค่า (Value)

- ปัจจัยด้านคุณภาพของบริษัท (Quality)

- ปัจจัยด้านเงินปันผล (Dividend)

นั้นล้วนแล้วแต่ให้ผลตอบแทนที่ต่ำกว่าตลาดหรืออยู่ในช่วง Underperformance Period (รีวิวผลตอบแทนปี 2019) ต่อเนื่องมาจนถึงช่วงเดือนมกราคม 2020 ที่ผ่านมา ทั้งนี้เนื่องจากปัจจัยขับเคลื่อนผลตอบแทนเบื้องหลัง (Factors) นั้นยังคงด้อยประสิทธิภาพอยู่

ดังนั้นแล้ว หากคุณลงทุนด้วยกลยุทธ์การลงทุนที่อ้างอิงปัจจัยเหล่านี้แล้วได้ผลตอบแทนที่ต่ำกว่าตลาดนั้น มันจึงอาจไม่ได้เป็นเพราะแนวคิดการลงทุนหรือกลยุทธ์คุณนั้นย่ำแย่หรือหมดประสิทธิภาพลงไป แต่เป็นเพราะว่าในปีนี้นั้นปัจจัยขับเคลื่อนผลตอบแทนของกลยุทธ์ในเชิงพื้นฐานในช่วงเวลานี้นั้นยังไม่ได้แสดงประสิทธิภาพกันออกมาอย่างเต็มที่ในช่วงเวลานี้ก็เป็นได้ครับ (Underperformance Period)

บทสรุปการรีวิวผลตอบแทนของ 33 กลยุทธ์การลงทุนจากแนวคิดของเซียนหุ้นระดับโลก ในช่วงเดือนมกราคม 2020 ที่ผ่านมา

จากข้อมูลผลตอบแทนของทั้ง 33 กลยุทธ์ในเดือนมกราคมปี 2020 ที่ผ่านมานี้จะสังเกตได้ว่า แม้ว่าตลาดจะมีปัจจัยลบเข้ามากระทบมากมายจนก่อให้เกิดความวิตกกังวลในการลงทุนเป็นอย่างมาก แต่ก็ยังมีกลยุทธ์การลงทุนกว่าครึ่งหนึ่งของ AlphaSuite ที่ยังคงให้ผลตอบแทนที่ชนะดัชนี SETTRI Index

ส่วนสำหรับกลยุทธ์ที่ยังคงขาดทุนหรือแพ้ตลาดช่วงนี้นั้น อาจไม่ได้แปลว่ามันกลายเป็นเป็นกลยุทธ์ที่ไร้ประสิทธิภาพหรือย่ำแย่ไปแล้วแต่อย่างใดก็ได้ แต่เนื่องจากทุกกลยุทธ์นั้นย่อมต้องมีช่วงเวลาที่เอื้ออำนวยและไม่เอื้ออำนวยกับสภาวะตลาดของมันกันทั้งสิ้น และนี่เป็นความจริงที่จะต้องเกิดขึ้นอยู่เสมอ

ดังนั้น ในที่สุดแล้วการมีความเข้าใจเกี่ยวกับพฤติกรรมของกลยุทธ์อย่างถูกต้องและลึกซึ้ง, การบริหารผลตอบแทนและความเสี่ยง รวมถึงการมีวินัยในการลงทุนให้สามารถปฎิบัติตามหลักการและกลยุทธ์ที่ดีได้จนตลอดรอดฝั่งนั้น จึงยังเป็นสิ่งที่จำเป็นและสำคัญอยู่เสมอในการลงทุนนั่นเอง

และนี่ก็คือบทสรุปการรีวิวผลตอบแทนของ 33 กลยุทธ์การลงทุนจากแนวคิดของเซียนหุ้นระดับโลก ในตลาดหุ้นไทยในเดือนมกราคม 2020 นี้ หวังว่าจะมีประโยชน์กับนักลงทุนทุกท่านครับ 😀